нет комментариев

нет комментариев

Норма амортизации и как ее рассчитать?

Порядок начисления амортизации регламентируется статьей 259 НК Российской Федерации. Объекты, которые подлежит амортизации – это материальное имущество, или интеллектуальная собственность, которыми владеет плательщик налогов, и которые используют для получения дохода.

Основные понятия

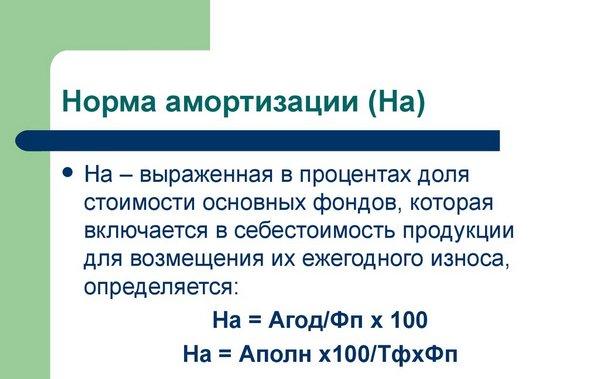

Норма амортизации – это определенная часть основных средств компании, что получает свое выражение в процентном соотношении от амортизации за год к той стоимости имущества, которая была изначально.

Износ основных фондов – это утрата имуществом своей первоначальной стоимости полностью или частично. Это может происходить как во время их использования, так и при их бездействии.

Амортизации не подлежит такое имущество:

- земля;

- природные объекты (водные ресурсы, недра);

- запасы производства;

- объекты строительства (в том числе и незавершенные);

- ценные бумаги.

Амортизация может быть моральная и физическая.

Экономический смысл амортизации

Главной целью амортизации является накопление денег, которые должны пойти на дальнейшее восстановление изношенного имущества. С экономической точки зрения, амортизация исполняет такие функции:

- возмещает износ основных фондов в денежном эквиваленте;

- вкладывает деньги в развитие производства;

- создает издержки производства и продажу продуктов;

- определяет прибыль, которая облагается налогом;

- обосновывает инвестиции с экономической стороны;

- не дает основным фондам стать критически изношенными в моральном или физическом плане;

- позволяет ускорить темпы развития НТП.

Основанием для начисления амортизации становятся амортизационные нормы. Они устанавливаются в соответствии с данными паспорта о сроках работы определенного имущества. Для их расчета существуют специальные формулы.

Методология начисления амортизации

Очень сильно на амортизацию влияет методы, по которым она начисляется. Очень сильное влияние они имеют на такие факторы:

- размеры фонда амортизации;

- концентрация ресурсов в отдельно взятый период деятельности компании;

- на объемы отчислений, которые влияют на стоимость выпускаемой продукции.

На практике наблюдается частое применение двух типов методов:

- регрессивные методы;

- пропорциональные методы.

Первый тип еще называют методами ускоренной амортизации. Такие способы предусматривают износ оборудования в первые годы его использования и его ускоренную замену. Пропорциональные методы характерны использованием одной нормы на протяжении всего срока использования имущества.

Пропорциональные методы включают в себя:

- равномерно-прямолинейный;

- метод начисления износа имущества, который определяется от срока использования оборудования;

- метод начисления износа по проделанной оборудованием работе.

В мире главным методом начисления амортизации считается равномерно-линейный. Он предполагает расчет размера амортизации по таким этапам:

- распределить все основные фонды по группам с одинаковой амортизацией;

- рассчитать среднюю стоимость за год в каждой группе;

- умножить норму амортизации на среднегодовую стоимость.

В результате можно получить сумму амортизации.

У равномерно-прямолинейного метода есть ряд преимуществ:

- отчисления в фонд амортизации поступают равномерно;

- амортизация пропорционально влияет на себестоимость продуктов производства;

- расчеты очень точные и простые.

Но есть и некоторые негативные моменты:

- не во всех случаях цена основных фондов отвечает стоимости изготовленной продукции;

- имущество может быть не до конца изношенным, что приводит к потерям средств;

- не возникает компенсации за смену износившегося оборудования;

- на амортизацию практически не влияет моральный износ.

Амортизация в большой мере стимулируется после применения методов ускоренного износа. Они могут быть как прогрессивными, так и регрессивными, но в основном делятся на три вида:

- метод, при котором срок службы оборудования или других основных активов фиксируется;

- метод фиксированного или постоянного процента;

- кумулятивный метод.

Первый из вышеперечисленных методов подразумевает фиксацию времени, за которое происходит списание основных фондов. Например, если срок составляет 10 лет, то каждый год в амортизационный фонд переносится по 10% стоимость имущества. Сегодня применение этого метода можно встретить не так часто.

Метод постоянного процента еще называют методом остатка, который уменьшается. Если сравнить его с равномерным методом, то амортизация начисляется по двойной норме. Основная часть основного фонда списывается в первые несколько лет, после чего процент амортизации существенно уменьшается. Это позволяет основную массу списанных денег использовать на приобретение нового имущества. Но в то же время, этот метод не гарантирует того, что стоимость оборудования будет списана полностью.

Кумулятивный метод включает в себя два предыдущих метода начисления амортизации. Одновременно фиксируется срок службы оборудования и увеличивается норма износа в первые года службы. Благодаря этому методу стоимость оборудования полностью амортизируется до окончания установленного срока. Основной размер амортизации припадает именно на первые три-четыре года эксплуатации оборудования. Ко всему прочему, этот метод очень хорошо стимулирует амортизацию.

Норма амортизации — сущность

Во время использования основных фондов организаций, они обязательно поддаются износу и их стоимость уменьшается. Износ делится на такие два типа:

- Физический. Имеет ввиду техника, которая установлена на предприятии. В период эксплуатации она поддается износу и подлежит списанию после того, как весь ее ресурс будет исчерпан.

- Моральный. Такой вид износа появляется после того, как установленные технологии устаревают, а им на смену приходят более современные. Новое оборудование может в те же сроки и с использованием того же ресурса, выполнять больший объем работ. Из-за этого морально устаревшая техника значительно теряет в цене даже тогда, когда ее техническое состояние еще хорошее.

Амортизация оборудования

Основной задачей амортизации является накопление средств на приобретение нового оборудования. Для этого стоимость амортизации переносится на те товары, которые выпущены на сносившемся оборудовании.

После продажи товара часть вырученных средств переноситься в фонд амортизации. Там деньги хранятся до того момента, пока не наберется сумма, которая покроет первичную стоимость оборудования. Тогда эти деньги отправляются на покупку новой техники. Таким образом, происходит реновация технической стороны производства.

Амортизация начисляется только на те активы, у которых длительный срок использования. Среди исключений можно найти только земельные и нематериальные активы, если такими пользуется предприятие.

Нормы амортизации устанавливаются и контролируются государственными органами. Благодаря этому государство может контролировать такие показатели, как темпы развития производства в каждой отрасли. ОПФ имеют больше десятка групп, для каждой из которых установлена своя норма амортизации.

Норма амортизации: формула расчета

Основным фактором для расчета амортизации является формула переноса стоимости износа на произведенный товар. Для этого используют такую формулу:

Нг=(Фн-Фк)+С/(Фн*П)*100%

Где

- Нг – это годовая норма амортизации;

- Фн – стоимость основных фондов в начале отчетного периода;

- Фк – конечная цена активов при их ликвидации;

- С – стоимость старой техники;

- П – нормативный период, за который происходит полная амортизация оборудования.

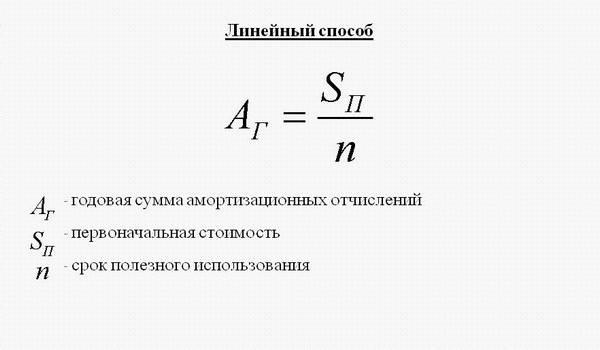

Чтобы рассчитать норму амортизации можно использовать несколько способов. При линейном методе формула будет выглядеть следующим образом:

На=Ц/П

Где

- На – норма амортизации;

- Ц – первичная стоимость оборудования;

- П – период использования.

Линейный метод начисления амортизации

Притом, окончательная цена при исчислении амортизации может быть нулевой, но это не значит, что оборудование перестает что-то стоить. Оно может прослужить еще много лет и иметь реальную стоимость. Остаточная цена амортизации говорит лишь о том, что предприятие покрыло свои траты на покупку этого оборудования.

Срок полезного использования

В классификаторе основных средств можно найти выделенными 10 групп. Для каждой из них применяется свой срок полезного использования. Но у каждого предприятия есть право самостоятельно устанавливать этот срок для приобретенного ею имущества.

Срок полезного использования – это период времени, за который использование основных средств приносит предприятию реальный доход или выполняет другие цели, которые поставила перед ним организация. Этот срок в установленном порядке определяется в бухгалтерский учет к основным средствам.

Что такое износ основного средства и как его рассчитать? Мы расскажем в нашем материале.

Более подробно об учете нематериальных активов мы расскажем вам тут.

Тут вы узнаете, как можно рассчитать амортизацию автомобиля.

Если на некоторый объект невозможно установить срок полезного использования в соответствии с установленными законодательством нормами, то предприятие может сделать это самостоятельно. Расчет проводится на основании таких показателей:

- планируемый срок использования объекта;

- степень ожидаемого износа;

- ограничения в использовании оборудования.

Самостоятельно рассчитывать срок полезного использования можно только для того оборудования, которое было приобретено после 1998 года.