нет комментариев

нет комментариев

Срок давности по налогам физических лиц — что нужно знать?

В данной статье рассказывается о том, что такое исковой срок давности по уплате налогов? Кто обязан оплачивать налоги? Какие последствия могут возникнуть в случае длительного уклонения от уплаты?

Что такое срок давности по налогам физических лиц?

Ситуация, когда фискальный орган отправляет уведомления физическим лицам с требованием погасить долги по уплате налогов – не редкость. Предметом открытого спора становятся долги различной давности. Когда долга остается неоплаченным в течение пяти лет и неожиданно поступает требование на его оплату, у граждан возникает вопрос, являются ли выставленные требования законодательными и какой существует срок исковой давности по оплате налогов.

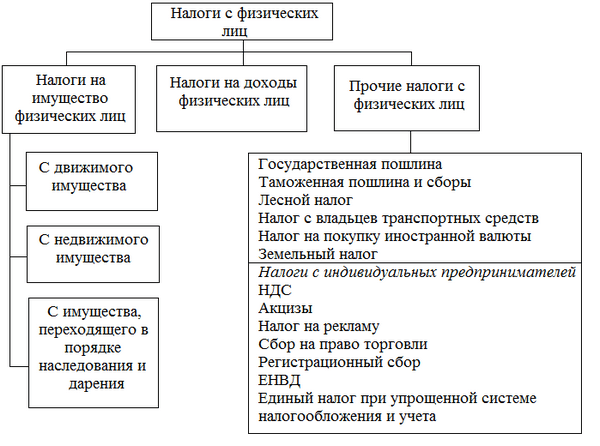

Налоги физических лиц

Для разбирательства в актуальном вопросе, необходимо ввести понятие срока давности искового требования по уплате налогов физическими лицами. Законодательство в данном вопросе имеет несколько нюансов, которые должен знать каждый гражданин, защищая собственные права и интересы.

Налоговая система неоднозначна и имеет несколько разновидностей. Каждый налог имеет индивидуальное исчисление, размер, надлежащий к оплате и срок давности. Говоря о сроке давности – это фиксированный промежуток времени, обеспечивающий право фискальному органу потребовать оплату просроченных налогов или размер недоплаты. В налоговой сфере, срок давности означает период, разрешающий предъявлять требования физическим и юридическим лицам об оплате образовавшейся задолженности.

В налоговом законодательстве отсутствует понятие исковой давности, но при обращении в суд для разбирательства и требования возместить задолженность по оплате налогов, фискальный орган может получить отказ. Ситуация индивидуально и зависит от каждого частного случая. У налогоплательщика могут возникнуть непредвиденные стесненные обстоятельства, не разрешающие исполнять обязательства. Для определения в течение, какого срока фискальный орган имеет право потребовать возмещение налоговой задолженности, устанавливается понятие срока исковой давности.

Срок исковой давности выступает защитным механизмом физического или юридического лица в качестве плательщика от самоуправства фискального органа и налоговой службы. Введенный термин помогает упростить процедуры взыскания и разрешение спорной ситуации.

Категории плательщиков (Физические лица, Юридические лица, ИП)

Российским законодательством предусмотрено три категории плательщиков, обязанных производить уплату налогов:

- Физическое лицо или гражданин РФ

- Компании малого, среднего и большого бизнеса, выступающие в качестве юридического лица

- ИП (индивидуальный предприниматель)

Сколько он составляет, его нюансы

Обращаясь к гражданскому праву, закрепленному целым сводом законов. Обращаясь к статьям 195 и 196, понятие срока исковой давности об уплате налогов существует. В большинстве случаев установлен срок давности три года. Но и здесь существует издержка. Подобное условие не распространяется на нарушения, связанные с оплатой налогов. Обращаясь к 113 статье, налоговый кодекс гласит об исковом сроке давности не более трех лет. Фискальный орган имеет полное право привлечь к взысканию должника в течение трех лет.

Опираясь на выше перечисленные законы, по окончанию трехлетнего срока, налоговая служба теряет право требования.

Обращаясь к оплате налогов в федеральную и государственную казну, действующее законодательство не предусматривает искового срока давности. Требования об оплате являются бессрочными и в любом случае должны быть выполнены налогоплательщиками. Существует четко прописанные сроки исковой давности, относящиеся к двум типам налогообложения:

- Налог на имущество физического лица

- Транспортный налог

- Фискальный орган имеет право требовать оплаты задолженности по вышеперечисленным видам налогов в течение трех лет с момента образования неуплаты.

Говоря о 363 статье, предписанной налоговым кодексом, неуплата транспортного сбор имеет срок исковой давности, составляющий три года. По истечению трех лет, фискальный орган не имеет право требовать уплаты с физического лица. Уповать на снисхождение налогового органа злостным неплательщикам не приходится. Согласно статистическим данным, фискальный орган принимается за делопроизводство в точно установленные сроки и действует в рамках федеральной системы законов.

Согласно 48 статье, предусмотренной налоговым кодексом, фискальный орган в случае большой суммы неуплаты налогов имеет право задействовать имущество физического или юридического лица в счет оплаты. Если долг по неоплате налогов составляет менее 3 000 рублей, налоговая служба не имеет право обращаться с исковым заявлением в суд.

Исковой срок давности по взысканию оплаты налогов в течение трех лет имеет задолженность по НДФЛ. В результате фискальная служба имеет право потребовать погашения задолженности исключительно за трехлетний период в рамках действующего законодательства. При передаче дела для судебного разбирательства, в исковом заявлении указывается сумма к погашению с учетом пенни и положенных штрафных санкций.

Отдельного рассмотрения заслуживает вопрос об уплате задолженности по земельному налогу. Первая сложность заключается в урегулировании прав владения земельным участком. Оно производится посредством земельного права и налоговой службы.

Согласно действующему законодательству, фискальный орган имеет все основания потребовать оплату задолженности по земельному налогу в течение трех лет. В случае возникновения спорного вопроса и судебного заседания, важно проследить за тем, чтобы вся документация была в порядке. В случае нарушения сроков регистрации земельного участка в собственность, суд может обязать должника выплатить большую сумму, поскольку истинные сроки сдвигаются, и в трехлетний срок попадает к уплате большая сумма денег.

Что такое оптимизация налогов и как провести ее правильно? Читайте в нашем материале.

Здесь вы узнаете, что такое косвенные налог и икто их оплачивает.

Какие налоги должны платить ИП? Об этом вы прочтете в этом материале.

Что грозит на неуплату налогов?

В зависимости от категории неплательщиков, существуют различные последствия, если физическое или юридическое лицо не выполняет своих обязательств по уплате налогов. Каждую группу необходимо рассмотреть отдельно.

Налоговый кодекс РФ

Неуплата налогов индивидуальными предпринимателями

Говоря об административной ответственности за неуплату налогов, существует несколько вариантов штрафных санкций. В случае указания ложных сведений в декларации, индивидуальный предприниматель обязан оплатить штрафные санкции в размере до 5 МРОТ (минимальная оплата труда). Если ситуация повторяется в течение следующего года, то штраф вырастает до 12 минимальных оплат.

Неуплата налогов юридическими лицами

В случае предоставления ложной информации в декларации, сокрытии истинных доходов и прочей важной информации. Организация обязана оплатить штраф в размере от 100 до 300 000 рублей. Альтернативным вариантом может стать уголовная ответственность должностных лиц компании. Во втором случае при совершении группового нарушения должностных лиц, размер штрафа увеличивается до 500 000 рублей. Альтернативный вариант решения спорный ситуации – арест группы должностных лиц, либо размер дохода за последние три года деятельности компании.

Неуплата налогов физическим лицам

Если размер задолженности не относится к крупному размеру, то применяется мера в качестве начисления дополнительных пенни. 20% начисляется в случае первой просрочки по уплате налога, а в случае повторного нарушения, ставка увеличивается до 40%.

Говоря о неуплате налогов, существует отдельный автоматизированный реестр, который может создать множество проблем должникам. В первую очередь это преследование и бесконечные требования о погашении задолженности фискальным органом. В случае длительной неоплаты возникают судебные разбирательства, если срок исковой давности не превышает трех лет. Стоит помнить о том, что в случае действующих неуплат по налоговым обязательствам, может налагаться запрет на выезд заграницу, о чем часто физические лица узнают при прохождении таможни или паспортного контроля.

Задолженность по уплате налогов в любом случае придется погашать. В противном случае, фискальный орган в установленные законодательством сроки, самостоятельно инициирует разбирательство по данному вопросу.

Я пенсионер и мне было обещано государством что в этом году а точнее за прошедшие 5 лет с меня снимут все за должности по амнистии. а в результате пришло письмо счастья в котором сказано что на меня по какой то там причине это не распостроняется.что делать может кто столкнулся как и я с такой проблемой отпишитесь.