нет комментариев

нет комментариев

Выплата аванса по заработной плате в 2020 году по новым правилам

В 2019 году выплата аванса по заработной плате должна производиться по новым правилам. В данной статье речь пойдет о современных требованиях отечественного законодательства, касающихся вопроса выплаты аванса работникам небольших фирм, компаний и учреждений. Если порядок оплаты труда будет нарушен, то к работодателю и уполномоченным должностным лицам будут применены штрафные санкции.

Нормативная база в 2020 году

Категория «аванс» в российском Трудовом кодексе не определена. В ТК РФ говориться о том, что наниматель обязан выдавать заработную плату наемным сотрудникам дважды в месяц. За первые пятнадцать дней – во второй половине расчетного месяца, а за вторые 15 дней – в начале следующего месяца. В реальной жизни первую выплату принято называть авансом.

На самом деле в Трудовом кодексе четко не конкретизированы сроки начисления оплаты за труд. Работник должен ее получать либо каждые полмесяца, либо раз в декаду, раз в неделю. Наниматель обязан самостоятельно установить дни для выдачи полагающегося сотрудникам дохода. Данная информация прописывается во внутрифирменных нормативных документах компании, таких как Положение по оплате труда, коллективное соглашение, трудовой контракт.

Обновленные правила расчета с сотрудниками организации по заработной плате устанавливают следующие временные промежутки для ее выдачи:

- за первые 15-ть дней работы – с 16-го до 30-го (31-го) дня месяца;

- за оставшиеся дни месяца – с 1-го до 15-го дня месяца, следующего за отчетным.

Данные нормы закреплены в письме Министерства труда и социальной защиты РФ от 21 сентября 2016 г. № 14-1/В-911 «О применении статьи 2 Федерального закона от 3 июля 2016 г. № 272-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в части, касающейся оплаты труда».

Следует отметить то, что наниматель не имеет права устанавливать переменный период для перечисления оплаты за труд наемному персоналу. То есть нельзя написать в трудовом контракте, к примеру, «заработная плата выплачивается с 1-го по 12-е число» либо «… не позже 8-го числа». Отечественное законодательство требует от работодателя четкого установления даты выдачи полагающегося сотрудникам дохода. Не рекомендуется устанавливать следующие дни для выплаты зарплаты: 15-е и 30-е число. Дело в том, что наниматель должен успеть вычислить и удержать НДФЛ, а в данные сроки это будет сделать проблематично.

Аванс и подоходный налог

Российское трудовое право не предусматривает такой обязанности за нанимателями, как удержание НДФЛ с авансовых платежей по заработной плате. Это связано с тем, что работодатель должен удерживать сумму НДФЛ и переводить ее в государственную казну только в момент реального получения сотрудником дохода. Данным моментом признается крайний день отчетного месяца. Таким образом, удержание НДФЛ возможно только после финального расчета с наемным персоналом за отработанный период.

Если в организации днем выплаты аванса предусмотрено 30-е число, то возможна ситуация, когда данный день фактически будет являться последним днем месяца и считаться датой реального получения дохода. Такое положение дел может привести к путанице и появлению проблем с налоговой инспекцией.

Если в организации днем выплаты аванса предусмотрено 15-е число, то нанимателю нужно начислить вторую часть заработной платы 30-го числа этого же месяца. В таком случае табели работников поступят в отдел бухгалтерии не раньше, чем первого числа последующего месяца. Данное положение дел не позволит произвести вычисление оплаты труда и ее выплату 30-го числа.

Если при выдаче аванса было осуществлено удержание НДФЛ и произведена его уплата в государственную казну, то нанимателю понадобиться вернуть переведенную сумму на расчетный счет, так как она не будет признана налогом. Как известно, налоговый агент не имеет право на перечисление личных средств в счет погашения НДФЛ.

Порядок расчета

В ходе вычисления суммы авансового платежа по заработной плате нужно учесть:

- надбавку за осуществление трудовых функций в ночные часы;

- надбавку за совмещение нескольких должностных функций;

- надбавку за высокую квалификацию;

- величину установленной в трудовом контракте суммы оклада и т.п.

В ходе вычисления суммы аванса по заработной плате не нужно принимать во внимание:

- начисленные премии;

- суммы компенсаций и т.п.

Данные виды дохода выдаются вместе с основной заработной платой, так как они определяются по результатам полностью отработанного месяца.

В 2019 году доступны следующие варианты определения величины аванса:

- исходя из проработанного времени (бухгалтер подсчитает трудовые дни в текущем месяце и проработанные дни на момент начисления аванса, итоговая сумма платежа будет определена на базе установленного оклада работника);

- в фиксированном значении от суммы оплаты труда (к примеру, в размере 45% от прописанного в контракте оклада);

- смешанный подход.

На практике возможно возникновение ситуации, когда наниматель выплачивает сотруднику аванс, а во второй половине месяца работник уходит на больничный. В данном случае работодатель не сможет удержать НДФЛ по итогам отчетного периода. Для исключения вероятности возникновения такой проблемы многие организации применяют индекс 0,87 при начислении аванса. Таким образом, у налогового агента будет необходимая сумма для удержания НДФЛ и его перевода в государственный бюджет. Организации, использующие данный подход, обязаны прописать его во внутрифирменных нормативным документах.

Исходя из отработанного времени

Для исчисления суммы авансового платежа по заработной плате используется следующая формула:

Аванс = Оклад / Нормативное число трудовых дней * Фактическое число отработанных дней

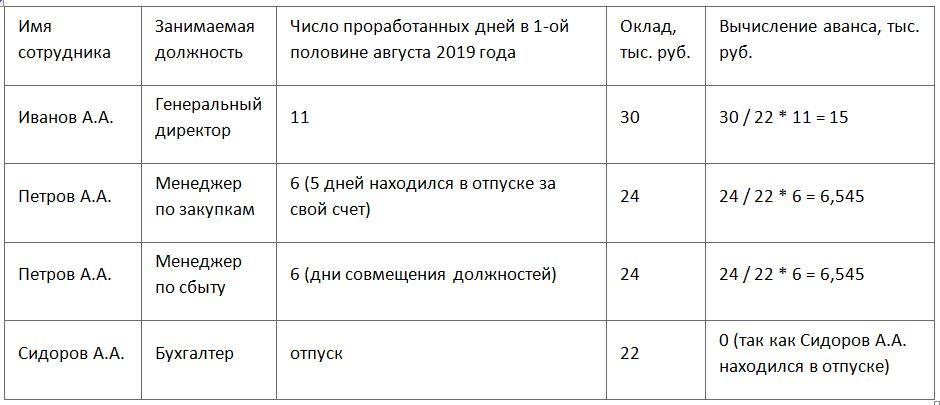

Рассмотрим образец расчета аванса за первую половину месяца исходя из того, сколько времени сотрудники проработали реально.

В ООО «Альфа» предусмотрена выдача аванса 18-го числа ежемесячно. Его значение вычисляется исходя из того времени, которое было отработано фактически. В таблице представлены сведения о тех сотрудниках, которым необходимо выплатить аванс, а также приведен расчет данного вида дохода:

Данный способ определения значения аванса обычно применяется в небольших компаниях с малым штатом наемных сотрудников. Это связано с высокими трудовыми затратами для произведения подобных вычислений каждый месяц. Средние и крупные организации предпочитают использовать другой подход, то есть установку фиксированного аванса.

Назначение фиксированного аванса

Фиксированное значение аванса определяется следующими способами:

- В виде установленной денежной суммы.

- В форме процента от величины оплаты труда.

При этом следует учесть то, что платеж, зафиксированный в виде конкретной суммы, должен быть выдан наемному сотруднику не зависимо от того, трудился ли он или не выходил на работу (к примеру, из-за того, что находился на больничном). Кроме этого, в конце месяца может получиться так, что итоговая величина заработной платы будет меньше выданного аванса. По этой причине первый подход к определению значения аванса используется нанимателями крайне редко.

Чаще всего работодатели применяют второй вариант вычисления суммы авансового платежа по заработной плате. При подборе процентного отношения аванса и оставшейся суммы оплаты за труд обычно применяют следующие варианты:

- 30% — аванс и 70 % — основная сумма заработка;

- 40% — аванс и 60 % — основная сумма заработка;

- 50% — аванс и 50 % — основная сумма заработка.

Рассмотрим пример расчета оплаты труда за первую половину месяца путем установления фиксированного аванса.

В трудовом контракте работника компании определен оклад в размере 35 тысяч рублей. Величина НДФЛ определена следующим образом: 35 тыс. руб. * 0,13 = 4,55 тыс. руб.

Сравним два варианта назначения авансового платежа по заработной плате:

| Значение аванса (% от оклада) | Сумма аванса | Сумма заработной платы |

|---|---|---|

| 40 | 35 тыс. руб. * 0,4 = 14 тыс. руб. | 35 тыс. руб. – 4,55 тыс. руб. – 14 тыс. руб. = 16,45 тыс. руб. |

| 50 | 35 тыс. руб. * 0,5 = 17,5 тыс. руб. | 35 тыс. руб. – 4,55 тыс. руб. – 17,5 тыс. руб. = 12,95 тыс. руб. |

Из данного примера хорошо видно то, что при авансе в 50% оплата труда работника в первой половине месяца существенно выше той, которая будет выдана по окончании отчетного периода.

Смешанный подход

В 2019 году нанимателям рекомендуется устанавливать величину дохода, полагающуюся работникам за первую половину отчетного месяца, в количестве 40% от суммы оклада. При этом необходимо коррелировать полученное значение с тем, сколько времени сотрудник фактически отработал. Для данных вычислений бухгалтер использует персональные табели отработанного времени по каждой штатной единице.

Рассмотрим пример расчета аванса за первую половину месяца, используя смешанный подход.

В трудовом соглашении, заключенном с работником, зафиксирован оклад в размере 27 тысяч рублей. При вычислении авансового платежа берется 40% от оклада, которые коррелируют с реально отработанным временем. Также известно то, что из десяти рабочих дней сотрудник отработал только 5.

Плановый расчет величины аванса: 27 тыс. руб. * 0,4 = 10,8 тыс. руб.

После корректировки суммы аванса на число трудовых дней получается следующее значение: 5,4 тыс. руб. (10,8 тыс. руб. / 10 * 5).

Процедура выдачи

Последовательность операций по выдаче аванса не отличается от того, что нужно делать при выплате заработной платы:

- подготавливается платежная ведомость (унифицированный бланк Т53);

- сотрудником ставится подпись в соответствующем его фамилии поле, после чего он получает полагающийся ему доход;

- оформленная платежная ведомость прикрепляется к расходному кассовому ордеру (бланк КО2);

- составляется бухгалтерская проводка: Дебет сч. 70 / Кредит сч. 50.

Альтернативным вариантом получения заработной платы за первую часть отработанного месяца является ее перевод на пластиковую карточку сотрудника. Для этого наниматель должен взять от работника соответствующее письменное согласие. В данном случае начисление аванса будет выглядеть следующим образом: Дебет сч. 70 / Кредит сч. 51.

Возможна ли выдача аванса раньше зафиксированного срока

В реальной жизни даты выплаты аванса могут совпадать с нетрудовыми днями. В такой ситуации наниматель не имеет возможности начислить заработную плату в срок. Согласно нормам трудового права, в подобном случае работодатель должен выполнить авансовый платеж накануне. К примеру, в компании аванс должен выдаваться 3-го числа каждого месяца, но 03.03.2019 является воскресным, то есть нерабочим днем. В сложившейся ситуации наниматель обязан произвести расчет с штатными сотрудниками в пятницу (01.03.2019).

Иногда работодатели принимают решение о выплате аванса раньше прописанного срока. В Трудовом кодексе отсутствуют какие-либо ограничения на досрочную выдачу аванса. Однако, если в ходе проверки трудовая инспекция выявит данный факт, то может его отнести к нарушениям. Это связано с тем, что допустимый временной лимит между выплатами будет превышен (составит более 16-ти дней).

Ответственность нанимателя за нарушение норм трудового права в вопросе выплаты аванса

Если аванс будет начислен позже того срока, который прописан во внутрифирменных актах, либо вовсе не выплачен, то наниматель понесет административную ответственность.

Будут применены следующие штрафные санкции:

- 1 – 5 тысяч рублей для индивидуальных предпринимателей;

- 10 – 20 тысяч рублей для ответственных сотрудников компании-нанимателя;

- 30 – 50 тысяч рублей для организаций/учреждений.

Письменное заявление сотрудника с просьбой о выплате ему заработной платы один раз в месяц не является основанием для того, чтобы не платить ему аванс. Данный подход не согласуется с положениями 136 статьи российского Трудового кодекса.

При несвоевременной выдаче заработной платы (в том числе аванса) наниматель должен будет компенсировать данное нарушение в материальной форме. Штрафная санкция составит 1÷150 от ставки рефинансирования за каждый просроченный день.