нет комментариев

нет комментариев

Калькулятор расчета взносов для ИП в 2020 году

Данный онлайн-инструмент предназначен для малых предпринимателей, деятельность которых зарегистрирована в форме ИП. Он позволяет определить величины страховых взносов бизнесменов «за себя» на обязательное пенсионное и медицинское страхование за интересующий отчетный период. Калькулятор расчета взносов для ИП предусматривает возможность проведения вычислений как за полный год, так и за некоторый промежуток времени.

Особенности вычисления сумм страховых взносов

После организации частной предпринимательской деятельности в форме ИП у бизнесмена возникают обязательства перед гос. бюджетом по уплате налогов/сборов. Данная ответственность появляется вне зависимости от того:

- какая применяется система налогообложения;

- каков уровень финансовой успешности бизнеса (прибыльности/убыточности);

- когда был зарегистрирован бизнес;

- какова интенсивность коммерческой деятельности;

- сколько человек принято на работу.

Каждый частный предприниматель должен ежегодно перечислять взносы в фонды медицинского (ФФОМС) и пенсионного страхования (ПФР). Если годовая выручка бизнесмена превышает 300 тысяч рублей, то он уплачивает дополнительный страховой взнос в отечественный Пенсионный фонд.

Перечисление денежной суммы можно сделать единократным платежом или по частям. Но в любом случае деньги нужно перевести в Фонды до конца текущего года. Многие бизнесмены придерживаются поквартальной схемы внесения сумм страховых взносов. Это позволит более равномерно распределить налоговую нагрузку.

Таким образом, когда индивидуальный предприниматель должен внести дополнительный платеж в ПФР (при доходе более 300 тысяч рублей), то его следует перечислить в срок до 1 апреля того года, который следует за отчетным. Однако сумму по основному взносу нужно по-прежнему заплатить до 31 декабря отчетного года. До первого апреля допускается задержать перечисление дополнительного страхового взноса (это платеж, рассчитываемый от суммы свыше 300 тысяч рублей).

Популярные варианты внесения страховых платежей:

- перевод средств с банковского счета бизнесмена (личного/расчетного);

- наличными через кассу банка.

При определении размера страхового взноса принимаются во внимание следующие параметры:

- значение МРОТ, которое действовало в отчетном году (применяется для расчета взносов до 2018 года);

- ставки взносов (это константы, используемые в расчете показателей до 2018 года);

- действующие значения взносов в Фонды (для отчетных периодов с 2018 по 2020 год);

- число расчетных месяцев (если ИП функционировало целый год, то данное значение равняется 12);

- доход от бизнеса за расчетный период.

Под доходом ИП подразумевается:

- для бизнеса, работающего по общей системе уплаты налогов, рассчитывается взнос от того дохода, с которого исчисляется НДФЛ (в данном случае налоговая база не сокращается на суммы налоговых вычетов);

- для бизнеса, работающего по упрощенной системе налогообложения, платится взнос от того дохода, из которого не вычитаются расходы (даже при использовании схемы «Доход — Расход»);

- для бизнеса, работающего по ЕНВД, платится взнос с вмененного дохода;

- для бизнеса, работающего по патентной системе, платится взнос с потенциально реального дохода (устанавливаются региональными законодательными актами).

При использовании нескольких систем уплаты налогов значения таких показателей, как «доходы», суммируются.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Инструкция по работе с калькулятором вычисления взносов с ИП

Алгоритм действий для онлайн-пользователя по работе с данным сервисом:

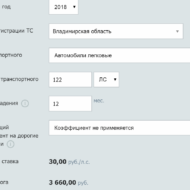

- Первостепенно определяется тот период, за который будут исчисляться суммы взносов в Фонды. Можно выбрать любой год, начиная с 2014 и заканчивая 2020.

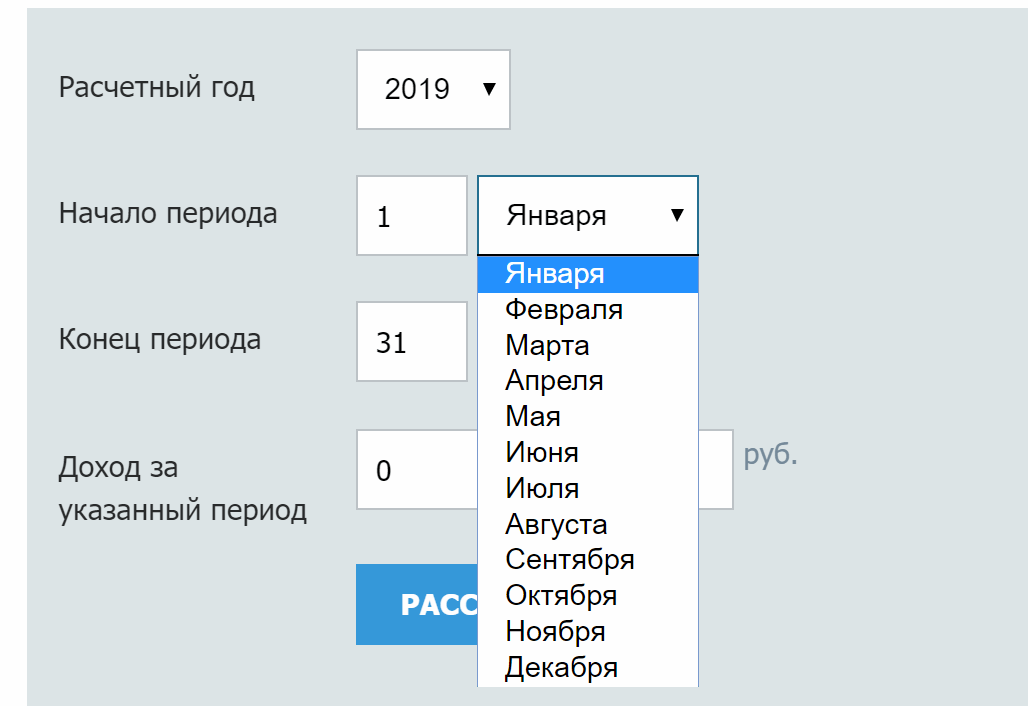

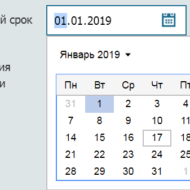

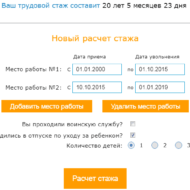

- Если требуется произвести вычисления только за часть года, то на втором этапе устанавливается начальная и конечная дата отчетного периода. Данные параметры по умолчанию определяются временным промежутком с 1 января по 31 декабря, что соответствует одному календарному году. Однако в ситуации, когда фирма была только зарегистрирована или ликвидирована в отчетном периоде, то выбирается более конкретная начальная и конечная дата. Для установления нужных значений в строках «Начало периода» и «Конец периода» в первом окошке вводится значение нужного дня, а во втором выбирается подходящий месяц.

- Последний параметр, который нужно отметить, это «Доход за указанный период». Значение вводится в рублях (без копеек). Однако если доход бизнесмена за расчетный период не превысил 300 тысяч рублей, то данную строку можно оставить пустой, поскольку указание такой суммы не влияет на конечный результат.

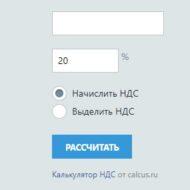

- Кликните по клавише «Рассчитать» и ознакомьтесь с результатами расчета.

Схема расчета

Начиная с 2018 года используется следующая формула расчета значения страхового взноса:

Сумма страх. платежа = Фиксированная ставка платежа / 12 * Число месяцев, за которые производится уплата взноса.

До 2018 года использовалась следующая схема расчета значения страхового взноса:

Сумма страх. платежа = МРОТ* Тариф по страховому взносу * Число месяцев, за которые производится уплата взноса.

Дополнительная сумма взноса частного бизнесмена для ПФР исчисляется как сумма дохода, превысившая 300 тысяч рублей, умноженная на 0,01.

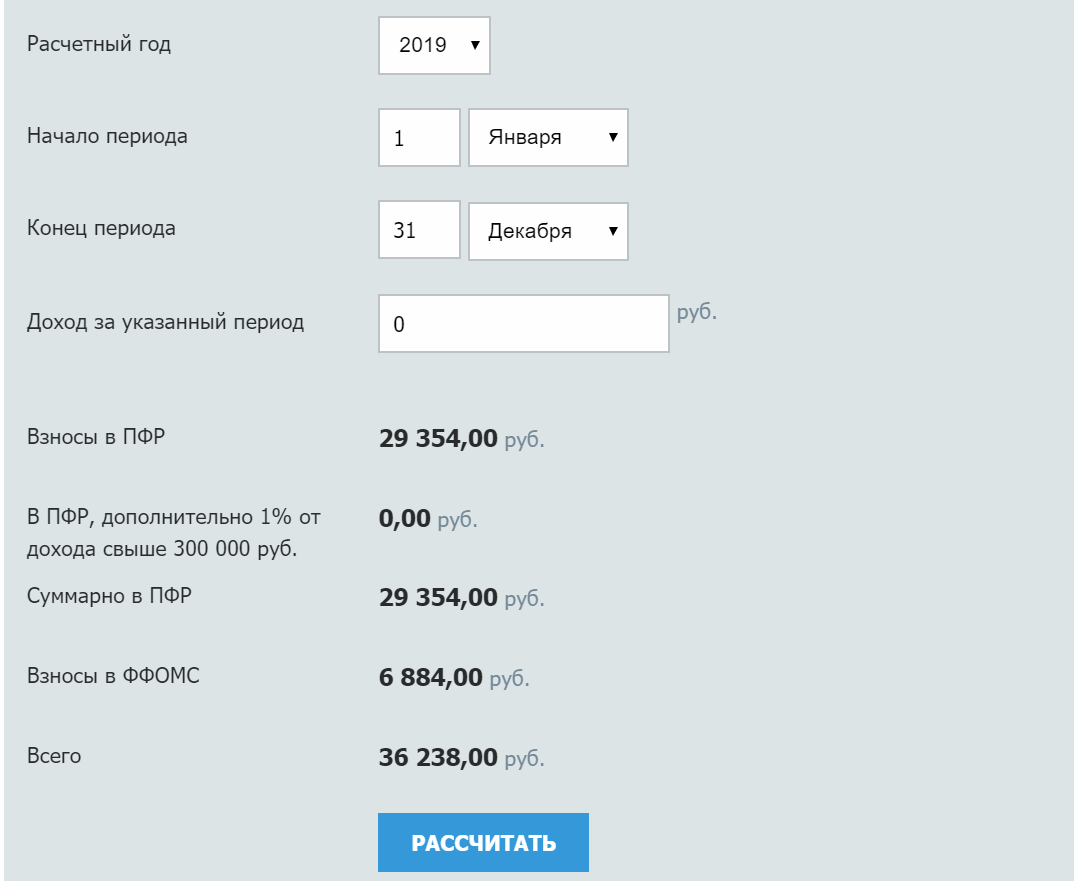

По данным на 2019 год сумма взносов на ОПС составляет 29,354 тысяч рублей, а на ОМС – 6,884 тысяч рублей.

Пример №1:

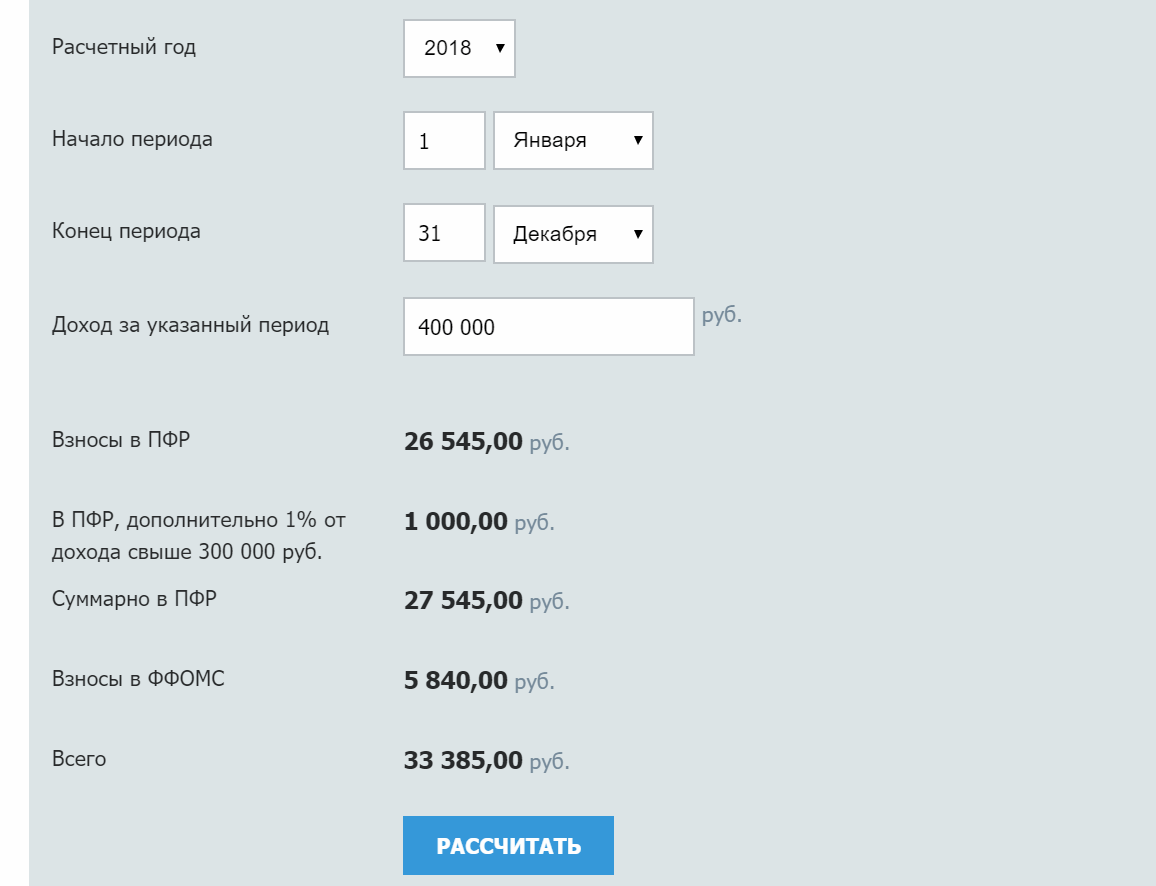

Допустим, нужно определить значения страховых взносов за 2018 год при доходе 400 тысяч рублей. Тогда будет получен следующий результат:

Пример №2:

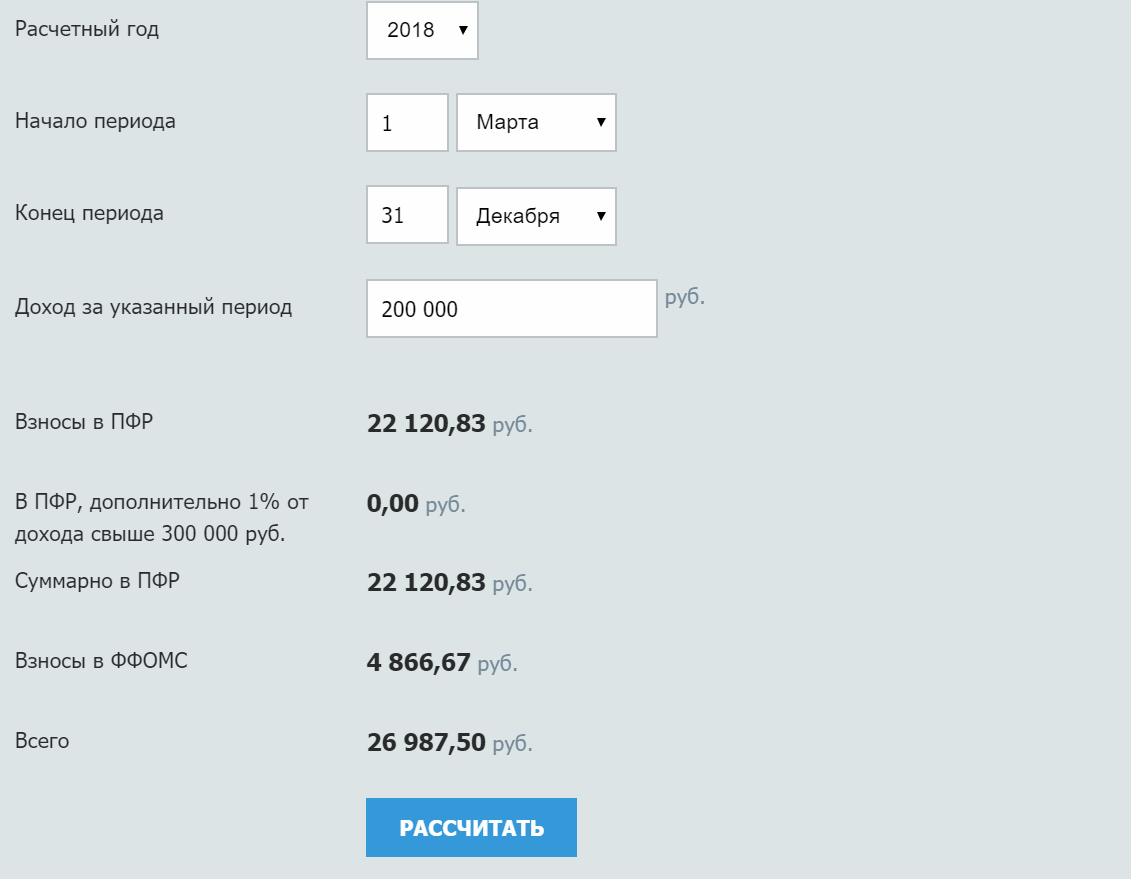

Допустим, нужно определить значения страховых взносов для ИП, которое было зарегистрировано 01.03.2018 года, при доходе 200 тысяч рублей. Тогда будет получен следующий результат: