1 комментарий

1 комментарий

Что такое хеджирование простыми словами

Людям свойственно смотреть в будущее с надеждами на лучшее, но, когда дело касается вложения денег, чаще всего появляется неуверенность, даже страх потери. Это нормально, ведь ничто так не пугает, как неопределенность. Никакой аналитик не даст стопроцентной гарантии роста или падения валют, получения прибыли компанией, выгодной реализации урожая. Это невозможно, поскольку интересы и выгода одних становится убытком для других. Один из способов защиты бизнеса от потерь ― это хеджирование.

Определение

Под хеджированием понимаются сделки на различных рынках (товарных, фондовых, валютных), заключенные на покупку или продажу, имеющие цель снижения потерь. Достигается это новой сделкой, имеющей противоположное основной направление. Такие действия позволяют снизить риск потерь при неблагоприятном изменении цены на основные активы. То есть это вид страхования активов от потерь в случае изменения цены до времени реализации сделки.

Если упростить, то получается, что для снижения рисков падения цены при продаже активов надо совершить покупку аналогичных активов на другом рынке с помощью различных финансовых инструментов. Страховаться от повышения цены на покупаемые активы, соответственно, следует сделкой по продаже. Хеджирование рисков может применяться к товарным, валютным активам, ценным бумагам.

История появления

Вопрос неопределенности изменения цен всегда волновал производителей, торговцев и покупателей. Особенно остро он стоял перед земледельцами, которые никогда не знали, каким будет урожай и что можно будет получить за выращенную продукцию. Не знали об этом и покупатели крупных партий сельхозпродукции. Все зависело от природных условий, а размеры урожая диктовали цену. Большой урожай ― цена снижается, мало продукции ― она становится дороже.

Поэтому еще в давние времена японские земледельцы и их покупатели договаривались, что независимо от существующей на рынке цене, сделка производится по оговоренной заранее, устраивающей обе стороны. Такая сделка позволяла земледельцам получить гарантированную сумму за свой товар, а покупатель мог не беспокоиться, что цена на продукцию резко вырастет. Но для каждой из сторон оставался вариант недополученной прибыли либо лишних затрат.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Не случайно, что при появлении биржевой торговли первые сделки по хеджированию были совершены именно по категории сельскохозяйственной продукции. Появление бирж позволило создавать все новые инструменты страхования от изменения цены на товары и активы.

Инструменты

Применяемые для хеджирования инструменты делятся на прямые (внебиржевые) и биржевые. Достоинствами прямых инструментов считаются учет конкретных предпочтений сторон, возможность устанавливать длительные сроки контракта, отсутствие дополнительного финансового обеспечения, конфиденциальность. Имеются и недостатки, такие как низкая ликвидность и высокие накладные расходы.

К прямым инструментам относятся:

- Форвард контракты. По своей сути форвардный контракт является соглашением между покупателем и продавцом о совершении сделки в определенный момент и по установленной соглашением цене. Такое соглашение имеет жесткие рамки, но при этом не предполагает больших затрат как со стороны покупателя, так и владельца активов. При этом форвард контракт выполняет свою функцию обеспечение сделки на условиях, устраивающих обе стороны. В качестве хеджируемых активов могут выступать товары, акции и другие ценные бумаги, валюта.

- Свопы. В этом виде договора активы продаются с обязательством обратного их выкупа по фиксированной цене. Чаще применяется при хеджировании получения финансирования под залог ценных бумаг. Свопы бывают процентные, валютные, фондовые и товарные.

К таким инструментам относятся:

- Фьючерсные контракты. Вид такого соглашения имеет определенную стандартами форму. Заключается контракт на бирже между сторонами о том, что активы будут поставлены в определенный срок. В соглашении оговариваются и места поставки активов: это может быть депозитарий для ценных бумаг или оговоренный в соглашении склад для товаров. Хеджирование при помощи фьючерсных контрактов применяется для всех видов активов (товарные, фондовые, валютные, фондовые индексы, драгоценные металлы).

- Опционы. Такой инструмент позволяет закрепить право купить или продать базовый актив по установленной цене в оговоренный период времени. Для покупки используется опцион-колл, в случае продажи актива — опцион-пут. Хеджирование при помощи опционов подразделяется на американский и европейский методы. Различие заключается в том, что американские опционы позволяют реализацию права только по окончании срока, европейские опционы допускают завершение сделки в любой момент оговоренного периода. Покупатель опциона имеет возможность оставить контракт нереализованным в случае, когда цена изменяется в благоприятную для него сторону. При неблагоприятном развитии цены убытки сводятся к премии по опциону.

Типы

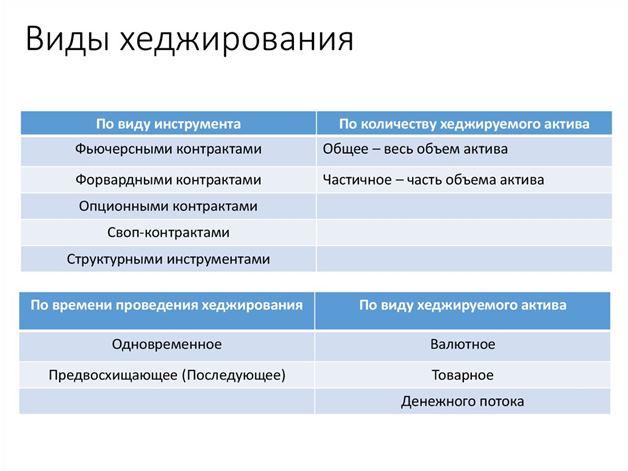

Существует классификация хеджирования на несколько типов:

- Классическое. Самый простой вариант, когда защита производится открытием встречной сделки. Выполняется такое хеджирование для, предположим, поставки товара через определенный срок покупкой фьючерсов на аналогичную позицию по цене поставки.

- Полное или частичное определяет, в какой степени хеджирование покрывает сумму сделки, полностью или частично. Для частичного хеджирования производятся специальные расчеты коэффициента хеджирования, определяющего оптимальную часть.

- Предвосхищающее. В данном случае планируемая сделка хеджируется задолго до времени ее заключения. Используется часто при покупке акций.

- Выборочное. Для такого типа могут различаться объемы и сроки сделок для товарного и фьючерсного рынков.

- Перекрестное. Достаточно сложный тип, когда сделка на одном рынке страхуется не аналогичным активом, а использованием другого финансового инструмента. Например, покупка реальных акций хеджируется фьючерсами на биржевой индекс.

Где востребовано

Востребованность хеджирования определяется необходимостью страхования рисков колебания цен на экспортируемые или импортируемые товары, изменения курсов валют, потерь от изменения курса акций и др. Для примера, кому надо хеджирование:

- Банкам и другим финансовым организациям. Здесь производится работа с разными валютами, причем получают банки валюту, а выплата процентов по депозитам происходит в рублях. В случае роста курса иностранной валюты банк получает дополнительную прибыль, но колебание курса в сторону укрепления рубля приносит убыток.

- Компании экспортеры и импортеры тоже зависимы от курса валют. Импортеры рискуют, что курс валюты по отношению к рублю вырастет и сделки при покупке товара станут невыгодны, а значит, они делают ставку при хеджировании на падение курса рубля. Для экспортеров получается наоборот: им важно, чтобы курс не рубля не повышался, следовательно, хеджирование производится ставкой на укрепление рубля.

- Авиакомпаниям, которые выполняют рейсы за рубеж. Они получают оплату за билеты в валюте и рублях, кроме того, оплачивают заправку и обслуживание в иностранных портах в валюте. Для таких авиакомпаний процедура хеджирования имеет сложный многовариантный процесс.

- Компании, занимающиеся добычей и продажей природных ресурсов (нефть, газ, драгоценные металлы). Их прибыль напрямую зависит от рыночной цены, которая не отличается стабильностью.

- Производителям сельскохозяйственной продукции. Цена на такую продукцию определяется размерами урожая, а, следовательно, возможны срывы поставок при потере урожая или снижение прибыли, если урожай большой и цены упали.

Риски хеджирования

Хеджирование, несомненно, дает возможность снижения потерь при неблагоприятном стечении обстоятельств, но не все так просто. Неправильный подход и расчет способов хеджирования способен привести не только к большим убыткам, но даже к банкротству.

Как хеджирование может принести убытки:

- Любая из стратегий хеджирования изначально требует дополнительных затрат. Особенно это ощущается для биржевых инструментов, где кроме солидного дополнительного обеспечения необходимо будет оплатить услуги брокеров.

- Не всегда получается выбрать правильные виды биржевого товара, наиболее соответствующие хеджируемому товарному активу.

- Даже при удачном подборе биржевого товара возможно несоответствие в процессе изменения цены товарного и биржевого активов, что приводит к увеличению потерь.

- Применение хеджирования требует профессионального подхода к выбору стратегии, часто для обеспечения используются сложные многоходовые варианты, которые доступны только специалистам. Услуги таких специалистов обходятся дорого.

Примеры

Для наглядности рассмотрим упрощенные примеры, которые показывают только условную процедуру хеджирования:

- Компания по переработке нефти заключает контракт на поставку бензина. Сделка заключается в мае с поставкой в сентябре. Покупка нефти для переработки планируется в августе. На момент заключения сделки цена нефти составляет 60$ за баррель. Чтобы обезопасить себя от роста цен на нефть, компания заключает фьючерсный контракт на 1000 баррелей нефти по 60,5$.

В ситуации с ростом цен на нефть, предположим до 65$ на товарном рынке и 65,5$ на фьючерсном, результат будет следующим:

Потери от повышения цены ― (1000 х 60) – (1000х65) = 5000$

Прибыль от фьючерсов ― (1000х65.5) – (1000х60,5) = 5000$

То есть все потери хеджера сводятся к оплате услуг биржи.

При снижении цены на нефть до 57$ на товарном и 57,5$ для фьючерсного рынка, ситуация будет следующей:

Прибыль от снижения цены на нефть ―(1000х60) – (1000х57) = 3000$

Убыток на рынке фьючерсов ― (1000х57,5) – (1000х60,5) = 3000$.

То есть опять остаются лишь биржевые затраты.

- Инвестор приобретает акции по 200 рублей. Чтобы застраховаться от падения, использует хеджирование при помощи опционов на право продажи этих акций по 200 рублей. В дальнейшем развитие событий может быть по двум вариантам:

— Акции поднялись в цене, предположим на 20 рублей, тогда инвестор отказывается от опциона и получает прибыль.

— Цена на акции снизилась, инвестор пользуется своим правом по опциону и теряет только на опционной премии.