нет комментариев

нет комментариев

Фондовая биржа: как торговать и зарабатывать

Инвестиции… Как много в этом слове. Сегодня разберем основы основ инвестирования – биржу, как она устроена, как работает фондовый рынок, как подобрать брокера, как заработать на бирже и с чего начать новичку. Итак, начнем.

Биржа — это участник фондового рынка, основным функционалом которого является предоставление условий для заключения сделок. Биржа является гарантом выполнения сделок, она выполняет следующие функции:

- предоставляет площадку для торгов;

- организует расчет по заключенным сделкам, а также поставку;

- информирует о результатах торговых операций.

По обращающимся инструментам на бирже рынок можно классифицировать следующим образом:

- фондовый рынок — на нем обращаются акции, облигации, паи ПИФ и ETF, его рассмотрим чуть позже;

- товарный рынок – здесь происходит торговля стандартными биржевыми товарами, такими как энергетическое сырьё (нефть, бензин), производственное сырьё (кукуруза, овес), пищевкусовые товары (сахар, кофе), драгоценные и цветные металлы, промышленное сырьё (каучук, дерево);

- валютный рынок — обращаются иностранные денежные средства, к ним относятся: китайский юань, канадский доллар, японская йена, американский доллар, британский фунт, швейцарский франк и так далее;

- денежный рынок – предоставление денежных средств в долг на срок до одного года;

- срочный рынок — на нем в обращении находятся фьючерсы и опционы.

История появления

История появления биржи берет свое начало в 16 веке с города Брюгге в Бельгии. Известный в то время торговец Ван дер Бурсе организовал в своей гостинице торговую площадку, где каждый день продавцы и покупатели встречались и заключали сделки. Ориентировочно с того времени для заключения сделки стали оформлять договора, а присутствие товара стало не обязательным.

Чуть позже, в 1608 году, в Нидерландах была создана Амстердамская биржа. Из всех бирж она является самой старой. Успех был огромен, многие европейские страны того времени занимали денежные средства именно на ее площадке. Торговая площадка была четко разделена на коммерческие отрасли, и у каждого сегмента был свой участок. Торговля продолжалась с 12 часов до 14. Биржа одновременно собирала около 4 500 торговцев и покупателей. Здесь торговали ценными бумагами и различными товарами. Через Амстердамскую биржу впервые были запущены в обращение акции.

Причиной краха послужили тюльпаны. Они стали очень популярны и поэтому выросли в цене. В 1637 году на бирже началась паника и рынок обвалился. В 18 веке центр биржевой торговли переместился в Великобританию. С конца 17 века на Лондонской бирже уже заключали сделки на покупку-продажу ценных бумаг.

В России основателем биржевой торговли стал Петр I в начале 18 века. Биржа располагалась в Санкт-Петербурге и была похожа на Амстердамскую. Помимо торговли товарами были введены в обращение казначейские векселя и торговля иностранными товарами. На протяжении 100 лет в стране действовала только одна биржа, но оборот ее был незначительным. Позднее, в 1911 году, в стране насчитывалось 87 бирж в разных городах. В феврале 1917 года все они были закрыты, а в 1921 году стали снова возрождаться. Эффективность бирж того времени была ничтожно мала. В 1930 году все биржи в СССР были ликвидированы. Массовое возрождение уже российских бирж приходится на 1990-1991 года.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Биржи Америки, Западной Европы и России

На Американском фондовом рынке есть несколько ключевых бирж, к ним относятся: Нью-Йоркская биржа, Американская фондовая биржа и Чикагская биржа опционов. Также существует внебиржевой рынок NASDAQ.

Американская и Нью-Йоркская биржи тесно связаны друг с другом, но при этом между ними нет соперничества. На Американской бирже проводят, так сказать, испытания ценных бумаг, прежде чем запустить их на Нью-Йоркскую биржу. На внебиржевом рынке США котируется большое количество американских и иностранных акций — больше, чем на всех биржах вместе взятых.

Ведущую роль наравне с США занимают биржи акций Великобритании и Швейцарии. Крупнейший рынок облигаций находится в Германии. В России крупнейшими биржами являются Московская и Санкт-Петербургская.

В результате объединения ММВБ и биржи РТС В 2011 году была создана Московская биржа. В состав акционеров входят: Банк России — 11,77%, Сбербанк — 10%, «Внешэкономбанк» — 8,4%, ЕБРР — 6%, «РФПИ Управления инвестициями-6» — 4%, в обращении находится 57% акций. На бирже торгуют ценными бумагами, валютой, драгоценными металлами. Торги ведутся строго по времени. Рынок ценных бумаг работает с 9:45 до 19:00 (здесь и далее время московское), срочный рынок работает с 10:00 до 23:50 и состоит из двух торговых сессий: основной и вечерней. Вечерняя сессия добавлена по причине разницы во времени с Чикагской биржей. Валютный рынок и рынок драгоценных металлов работают также с 10:00 до 23:50.

Санкт-Петербургская биржа отличается от Московской тем, что здесь c 2014 можно приобрести американские акции, наиболее известные и востребованные: «Apple», «Google», «Facebook», «Coca-cola», «eBay» и многие другие. Ранее вложиться в американские акции можно было только через фонды ETF.

Понятие первичного и вторичного финансового рынка, листинг

Финансовый рынок может быть первичным и вторичным. Банки, организации, муниципалитеты, выпускающие ценные бумаги, являются эмитентами этих бумаг.

Первичный рынок (IPO — Initial Pablic Offering) – это рынок, на котором эмитент впервые выпускает и продает ценные бумаги. Это возможно в нескольких случаях. Например, организации понадобились деньги на развитие. Денег собственных мало или нет. Организация становится акционерным обществом, выпускает свои акции и выходит на рынок. Либо две компании объединяются и выпускают акции уже объединенной компании. Все это будет называться первичный рынок или IPO – первоначальное публичное предложение ценных бумаг инвесторам.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Все ценные бумаги проходят листинг. Листинг — это мероприятия по включению ценной бумаги в список допущенных к торговле на бирже. Ценные бумаги проходят экспертизу, и после этого их включают в ценовой лист первого либо второго уровня. Бумаги отбирают по нескольким критериям:

- Доход эмитента.

- Затраты организации, выпускающей бумаги.

- Стоимость активов организации.

- Размер выпуска бумаг.

Вторичный рынок – это фондовый рынок, на котором уже обращаются ценные бумаги. Здесь нет новых финансовых инструментов, происходит только перераспределение активов между инвесторами.

С чего начать новичку

Итак, историю и виды бирж мы разобрали, теперь нужно понять, с чего начать торговлю на бирже новичку. Первое, что необходимо, это денежные средства. Желательно, чтобы они были собственные, а не кредитные. При торговле на бирже всегда есть риск потери своего капитала. Если средства будут заемные и инвестор потеряет свои деньги на бирже, нужно будет отдавать долг. К тому же доход от инвестиций на первых порах будет ниже, чем процент по кредиту. Поэтому прежде чем инвестировать, нужно освободиться от всех кредитных обязательств и создать финансовый резерв, исходя из расходов на 3-6 месяцев.

Второе, что нужно новичку, это разобраться в том, как устроена биржа. Рассмотрим на примере Московской биржи. У каждого покупателя и продавца есть свой брокер, которому они подают заявку на покупку-продажу финансового инструмента. Брокеры, в свою очередь, подают заявки на фондовый рынок Московской биржи, здесь происходит сведение заявок на покупку и продажу. Если они совпадают, то регистрируется сделка и информация передается в Национальный клиринговый центр. Центр проверяет, достаточно ли на счетах брокеров покупателя и продавца денежных средств и финансовых инструментов. Затем вся информация попадает в Национальный расчетный депозитарий, именно в нем происходит расчет между счетами брокеров, и здесь хранится вся информация о деньгах и ценных бумагах инвесторов.

Следующий шаг — это выбор брокера. Здесь вариантов множество. Нужно ознакомиться на сайте Центробанка России с брокерами, у которых есть лицензия. Уже после этого нужно изучить тарифы. При их просмотре обратите внимание на:

- Плату за открытие торгового счета и счета в депозитарии.

- Оплату операций и сбор депозитария. Существует несколько вариантов оплаты:

— % от сделки, когда за каждую отчисляется определенный % брокеру;

— % от оборота;

— фиксированная сумма за сделку;

— фиксированная сумма за определенный период.

- Оплату за использование программного обеспечения. У брокеров обычно есть несколько вариантов программного обеспечения, самое распространённое — это терминал (Quik), он устанавливается на компьютер и имеет двойную аутентификацию. Как правило, он бесплатный. Некоторые брокеры предлагают свои терминалы (они могут быть платными) либо мобильное приложение для тех, кто хочет торговать на бирже ценными бумагами со смартфона или планшета. Можно подключить несколько программ, как правило, платно, а можно торговать и с приложения брокера. Все индивидуально и зависит только от ваших потребностей.

- Плату за ввод и вывод средств. Брокер имеет право устанавливать подобные сборы. Здесь также может быть фиксированная сумма либо процент от суммы ввода и вывода.

- Стоимость различных услуг. Такие, как выписка по счету, информационные услуги. Они могут быть как платными, так и бесплатными.

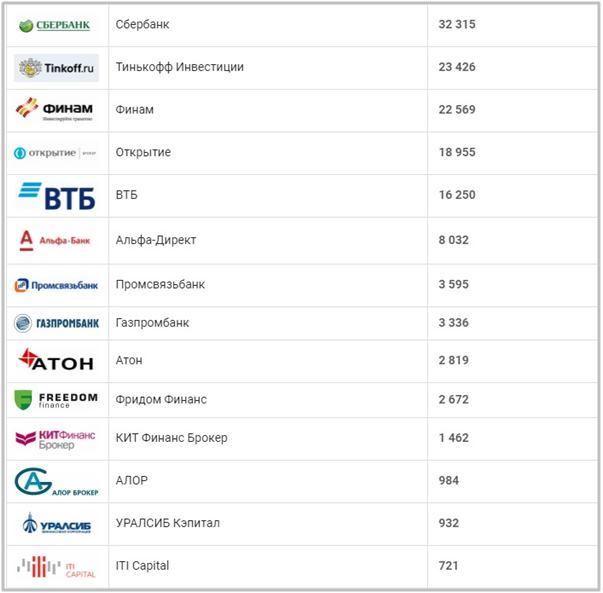

Топ брокеров по числу клиентов:

При выборе тарифа нужно опираться на то, какая сумма есть на балансе и как часто планируется совершать сделки. Также нужно обратить внимание на возможность дистанционного открытия счета. Сейчас очень многие брокерские организации предоставляют такую услугу с использованием портала Госуслуги. Аккаунт должен быть подтвержден. Данная услуга имеет особое значение для начинающих инвесторов, проживающих в небольших городах и поселках, где нет отделения брокера. Вся информация подтверждается по телефону и в личном кабинете. Для привлечения частных инвесторов многие брокерские компании открывают счета при небольших суммах, например, от 30 000 рублей. А играть ценными бумагами можно и от 1 000 рублей.

Как заработать на бирже

Для того чтобы понять, как зарабатывать на фондовой бирже, разберем ценные бумаги. Из классификации понятно, что фондовый рынок – это рынок торговли ценными бумагами, такими, как акции, облигации, инвестиционные паи. Далее рассмотрим коротко каждую ценную бумагу. Самый распространенный инструмент — это акции.

Акции

Акция – это ценная бумага, которая предоставляет право ее владельцу на часть доли в акционерном обществе, на участие в управлении обществом и на долю в прибыли. В свою очередь акционерное общество — это организация, в которой уставной капитал разделен на определенное количество акций. Одна или несколько акций, например, «Лукойла», конечно же, не дадут инвестору права на имущество и управление обществом, а вот право на прибыль — вполне. Таким образом, на акциях можно заработать двумя способами: на дивидендах и от роста в цене:

- Дивиденды — это часть прибыли, которая распределяется между всеми держателями акций (пропорционально). Они, как правило, выплачиваются 1-2 раза в год. Предварительно проводится собрание акционеров организации. И если в отчетном периоде была зафиксирована прибыль, то собрание принимает решение о выплате ее части в виде дивидендов. Если прибыль была небольшая или вовсе был убыток, то организация имеет право не выплачивать дивиденды.

- Заработать на росте в цене тоже реально, но здесь необходимо больше знаний, чем для получения дивидендов. На росте чаще всего зарабатывают спекулянты (покупка дешево — продажа дорого). Например, при приобретении 10 акций по цене 1 000 рублей за шт. потрачено 10 000 рублей. Через месяц цена акции поднялась до 1 100 рублей за шт. Реализовав все акции, можно зафиксировать прибыль: 11 000 – 10 000 = 1 000 рублей.

Облигации

Облигации — это долговая ценная бумага. Простыми словами, облигация — это когда инвестор дает в долг государству, муниципалитету или коммерческой организации. Долг возвращается через определенное время и при этом регулярно выплачивается купон (процент за пользование денежными средствами инвестора). Облигации схожи с депозитами в банках. По ним заранее известен срок и доходность. Средняя доходность 8-12%, в разные годы она может меняться. Облигации применяют для сохранения капитала. Например, если целью инвестирования является оплата учебы ребенка через 10 лет, сначала можно держать средства в более рискованных инструментах, например, акциях. И за год-два до финансовой цели перевести в облигации для сохранности.

Заработать много и быстро при покупке облигаций не получится — это долговременные инвестиции. Существуют облигации, срок погашения которых будет в 2045 году, при этом каждые полгода выплачивается купон, размер которого также известен заранее.

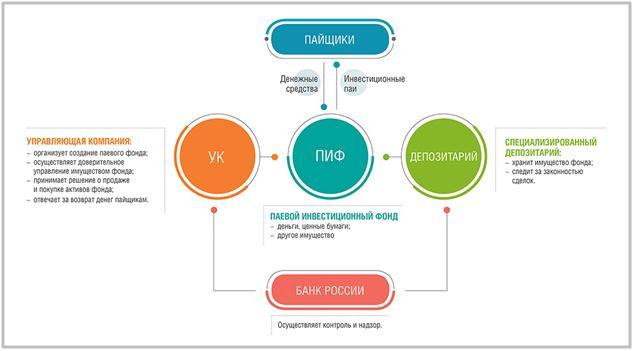

Паи инвестиционных фондов и ETF

Инвестиционный фонд — это организация, которая на деньги пайщиков приобретает на свое усмотрение ценные бумаги и формирует инвестиционный портфель. Приобретая такой пай, инвестор вкладывает свои денежные средства в большое количество акций сразу, для покупки которых по отдельности ему понадобилась бы внушительная сумма денег. ETF — это тоже инвестиционный фонд, только на акции американского рынка. Принцип покупки и получения прибыли такой же. Доходность ПИФ и ETF достигает 15-20%. Заработать на них можно также двумя способами, схожими со способами заработка на акциях:

- Пассивный доход, когда после покупки прекращается дальнейшая активность. Цена пая постепенно увеличивается, выплачиваются проценты.

- Активный доход — покупка дешево, продажа дорого (и наоборот). Сделки внутри дня. Для данного вида получения дохода нужно следить за рынком, изучать фонды, продающие паи.

Налоги с дохода

Да, как и с любого дохода в нашем государстве, с прибыли от инвестирования резиденты РФ платят 13% в доход государства. Попробуем разобраться. Согласно ст. 226 Налогового кодекса РФ Налоговый агент — это организация, которая является источником дохода. В случае с инвестированием налоговым агентом является брокер. Именно он в конце года подает за инвестора декларацию. Доход от инвестирования — это дивиденды от акций, купоны от облигаций, прибыль от продажи финансовых инструментов. Допустим, купив акцию за 100 рублей, а через неделю продав за 200, инвестор получит прибыль в 100 рублей. Именно с них брокер удержит 13% и отправит в счет государства. Эту статью расходов также стоит иметь ввиду. На конец отчетного периода у инвестора должны остаться денежные средства на счету, чтобы налоговый агент мог оплатить налог.

Плюсы и минусы биржевой торговли

Как и в любом деле, в торговле на бирже есть положительные и отрицательные моменты. Начнем с плюсов:

- Возможность вложения небольших сумм. Купить акции или облигации можно от 1 000 рублей, при этом порог входа у многих брокеров начинается от 30 000 рублей, в то время как на американских биржах пороги исчисляются в тысячах долларов.

- Нет возрастных ограничений. При торговле на бирже действительно нет ограничений по возрасту, кроме минимального, 18 лет.

- Инвестирование в свободное от работы время. Жителям центральной полосы в этом плане повезло значительно меньше, чем жителям Сибири и Дальнего Востока, так как у них приличная разница во времени с Москвой. Они могут спокойно совмещать основную работу с торгами.

- Нет привязки к месту, нужен только интернет. Для торговли на бирже достаточно наличия ноутбука или смартфона с устойчивым интернетом, чтобы случайно не пропустить открытие или закрытие сделки.

- Пассивный доход. При верно собранном и диверсифицированном портфеле пассивный доход от дивидендов, купонов обязательно будет.

Минусы торговли на бирже:

- Высокие риски. При составлении портфеля очень важна диверсификация, то есть наличие разных инструментов. Не стоит в один портфель собирать только акции или только облигации. Даже если потенциальный инвестор является приверженцем какого-то одного инструмента, они должны быть из разных сегментов, например, акции энергетических компаний и акции на драгоценные металлы. Облигации федерального займа и корпоративные облигации. Если одни акции пойдут вниз, другие акции пойдут вверх, потери будут минимизированы.

- Отсутствие гарантий. На бирже никто никаких гарантий не дает. Даже при передаче своих денежных средств в управление компании нет 100% гарантии дохода.

Вывод

Торговать на бирже можно и нужно. Но необходимо помнить несколько принципов:

- Обучение. Перед входом на биржу обязательно нужно пройти курс обучения. Он может быть бесплатным — на просторах интернета очень много информации и соответствующей литературы, можно все изучить самостоятельно. Практически у каждого брокера есть курсы, которые можно пройти в личном кабинете. Также можно пройти платный курс у финансового консультанта, он поможет разобраться во всех нюансах биржевой торговли.

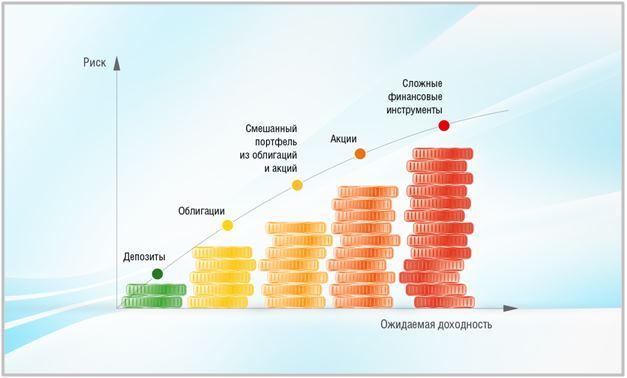

- Выбор стратегии. Важно выбрать верную стратегию. Если нужно накопить – сохранить деньги на ближайшие 1-2 года, то это депозит в банке или облигации федерального займа, как самые безрисковые. Если нужно отложить на будущие финансовые цели на срок 10 лет и более, то первые лет 7-8 можно размещать в рисковые инструменты (акции), затем перевести в облигации. Если формируется портфель финансовой поддержки на пенсию, лет через 20-25, то стоит рассмотреть ETF в американские акции, на долгосрок они подходят идеально.

- Диверсификация. Очень важный пункт, о нем было написано чуть выше.

- Правильный выбор уровня риска.

На просторах интернета даже существуют тесты на определение уровня риска. Если риски не рассматриваются, то портфель лучше формировать минимальным количеством акций и большим облигаций, но и доходность будет меньше. А если вероятность потерять свои деньги не пугает, то можно пользоваться более рискованными инструментами, сюда же можно отнести фьючерсы и опционы. Доходность будет в разы выше.