нет комментариев

нет комментариев

Можно ли взять ипотеку без первоначального взноса в 2020 году

Проблема жилья касается каждого из нас, и решать ее в силу определенных обстоятельств по большей части приходится самостоятельно. Относительно неплохим вариантом получения жилья является ипотека без первоначального взноса.

Особенности

Необходимо помнить, что ипотека без первоначального взноса — это рискованный вариант и для заемщика, и для кредитной организации. Например, если по каким-либо причинам у вас не будет возможности выплачивать ипотеку в первые годы, то вы не получите ровным счетом ничего. Происходит это потому, что сперва предусматривается выплата процентов, а уже затем стоимости квартиры. Более того, если рыночная стоимость квартиры снизится за время выплат, то при ее продаже вы даже не погасите долг перед банком.

В том случае, если вы снимаете квартиру и решили, что плату за аренду вполне можно заменить платой за ипотеку, проживать в ипотечном жилье и одновременно платить за него, помните:

- Ежемесячная плата за ипотеку без первого взноса может превышать арендную плату.

- Необходимо иметь хотя бы минимальные денежные сбережения, поскольку переехать в то жилье, которое вы взяли в ипотеку, по некоторым причинам (ремонт, оформление) еще нельзя, а вот платить за нее уже нужно. Иными словами, нужно будет платить и за ипотеку, и за аренду того жилья, в котором вы живете.

Не удивительно, что большая часть банковских организаций негативно относится к ипотеке без первоначального взноса. Ведь невозможность его оплаты может говорить о низком заработке и неумении вести семейный или личный бюджет. Перед тем, как вы решите оформлять ипотеку без первоначального взноса, специалисты рекомендуют проверить свои возможности по ее погашению. Делается это довольно простым способом. Вам необходимо в течение 6-12 месяцев откладывать ту сумму денег, которую вы планируете пускать на оплату ипотеки.

В том случае, если никаких сложностей на этом промежутке времени у вас не возникает, можете смело оформлять ипотеку без первоначального взноса. Более того, той суммы, которую вам удалось накопить, может хватить для использования ее в качестве денежного запаса на непредвиденные ситуации или того же первоначального взноса.

Способы получить ипотеку без первоначального взноса

Несмотря на негативное отношение банковских организаций к такому виду ипотеки, все же существует несколько способов ее оформления. Ниже будет представлена информация, которая поможет ответить на вопрос: «Как оформить ипотеку без первоначального взноса в 2020 году». Варианты будут расположены от менее доступных к более доступным, а в конце описаны соответствующие предложения от банковских организаций.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Первоначальный взнос в долг

Если у вас существует возможность получить необходимую для первоначального взноса сумму в долг, то лучше воспользоваться ей, а не искать способы не платить первый взнос. Это существенно сократит ваши затраты на покупку жилья.

Под залог недвижимости

Для того чтобы получить ипотеку без первоначального взноса таким способом, необходимо иметь какую-либо недвижимость. Преимуществом такого способа является то, что вы можете потратить полученную сумму не только на покупку квартиры, но и на любое другое приобретение.

Также стоит отметить, что данная программа существует в большинстве крупных банков. Так, соответствующее предложение от Сбербанка часто используют для развития своего бизнеса, поскольку максимальная сумма, которую вы можете получить при использовании этого варианта, равна 10 млн. рублей. Однако стоит помнить, что сумма такого кредита не должна превышать 50-60% от стоимости вашей недвижимости, а процентная ставка составляет 14%.

Кредит как первоначальный взнос

Третьим вариантом покупки квартиры без имеющегося капитала является оформление обычного кредита и использование его в качестве этого самого взноса. Важно понимать, что такой способ следует использовать только тогда, когда у вас есть возможность платить и за ипотеку, и за кредит.

Необходимо учесть и то, что кредит следует оформлять в определенное время. Например, вы нашли жилье и предоставили банку соответствующие документы. Затем уже в другом банке вы берете потребительский кредит. Заново проверять вашу кредитную историю тот банк, в котором вы берете ипотеку, не будет, и, соответственно, не заметит появления у вас потребительского кредита.

Хотелось бы заострить внимание на том, что этот способ очень рискованный. Дело в том, что некоторые банки для начала требуют внести первоначальный взнос, а уже после предоставить документы по выбранной вами недвижимости. В этом случае может получиться так, что ипотеку вам не одобрят, а потребительский кредит в другом банке вы уже возьмете. Чтобы этого не произошло, внимательно читайте договор, предоставляемый кредитной организацией, а в частности то, в какой последовательности происходит выдача ипотеки.

Материнский капитал вместо первоначального взноса

Некоторые банки дают возможность своим клиентам получить ипотеку без первоначального взноса с помощью материнского капитала. Оформляется такая ипотека довольно-таки просто. Вам достаточно собрать документы как на обычную ипотеку, а в дополнение к ним предоставить банку справку об остатке материнского капитала из пенсионного фонда и, соответственно, сам сертификат.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

После одобрения ипотеки необходимо вновь обратиться в пенсионный фонд и предоставить им документы о погашении ипотеки материнским капиталом. В течение двух месяцев пенсионный фонд обязан перевести деньги в банк и погасить часть ипотечного кредита.

Пакет документов в пенсионный фонд:

- паспорт гражданина РФ;

- заявление о переводе материнского капитала в счет погашения ипотечного кредита (бланк этого заявления вам должны предоставить в самом пенсионном фонде);

- документы из банка, подтверждающие наличие ипотечного кредита (подойдет ипотечный договор, график платежей или непосредственно сама справка);

- сертификат на получение материнского капитала;

- свидетельство о праве собственности и договор купли-продажи жилого помещения;

- банковские реквизиты для дальнейшего перечисления средств материнского капитала;

- нотариально заверенное обязательство заемщика об оформлении приобретенного жилого помещения в долевую собственность после погашения займа.

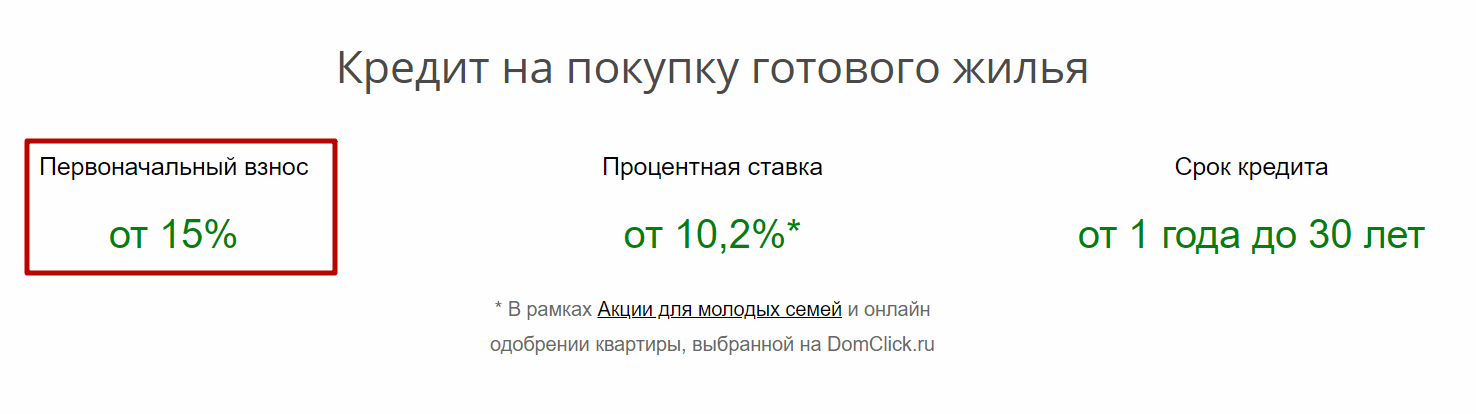

Стоит отметить, что данный вариант более предпочтительно использовать в Сбербанке (12% годовых) и банке «Уралсиб» (10,8% годовых). Помимо всего прочего, таким образом можно оформить ипотеку без первоначального взноса в «Райффайзенбанке» (12,5% годовых). Однако в этом случае необходимо иметь официальный доход.

Программа «Переезд»

Условия данной программы схожи с ипотечным кредитованием под залог недвижимости. Однако в данном варианте вы оформляете ипотеку в одном банке, а другой (тот банк, у которого существует программа «Переезд») выдает вам под залог имеющейся недвижимости деньги на первоначальный взнос. Важно понимать, что такой первоначальный взнос не является кредитом, то есть оплачивать его ежемесячно не нужно.

Вместо этого деньги выдаются заемщику на год с условием того, что в течение этого времени он продаст свою недвижимость и вернет деньги банку, разумеется с процентами, которые варьируются в зависимости от кредитной организации от 17 до 19%. В этом случае, конечно, не обязательно продавать свое старое жилье. Если вы найдете нужную сумму в течение отведенного времени без продажи недвижимости, то ее также можно вернуть банку. Никаких санкций за это не предусмотрено.

Очевидным плюсом такого способа является то, что вы совершенно легально получаете первоначальный взнос для ипотеки. При этом никак не учитывается ваша занятость и доходы. Однако есть и минус — необходимо иметь какую-то недвижимость.

Для большего понимания приведем небольшой пример. Допустим, вы проживаете в городе А и у вас есть недвижимость с оценочной стоимостью в 1 млн. рублей. При этом вы официально не работаете и хотите переехать в город Б. Все, что вам нужно сделать для получения ипотеки без первоначального взноса, обратиться в банк, где существует программа «Переезд». Там вам выдадут сумму, равную 60% от оценочной стоимости вашей недвижимости, то есть 600 тыс. рублей.

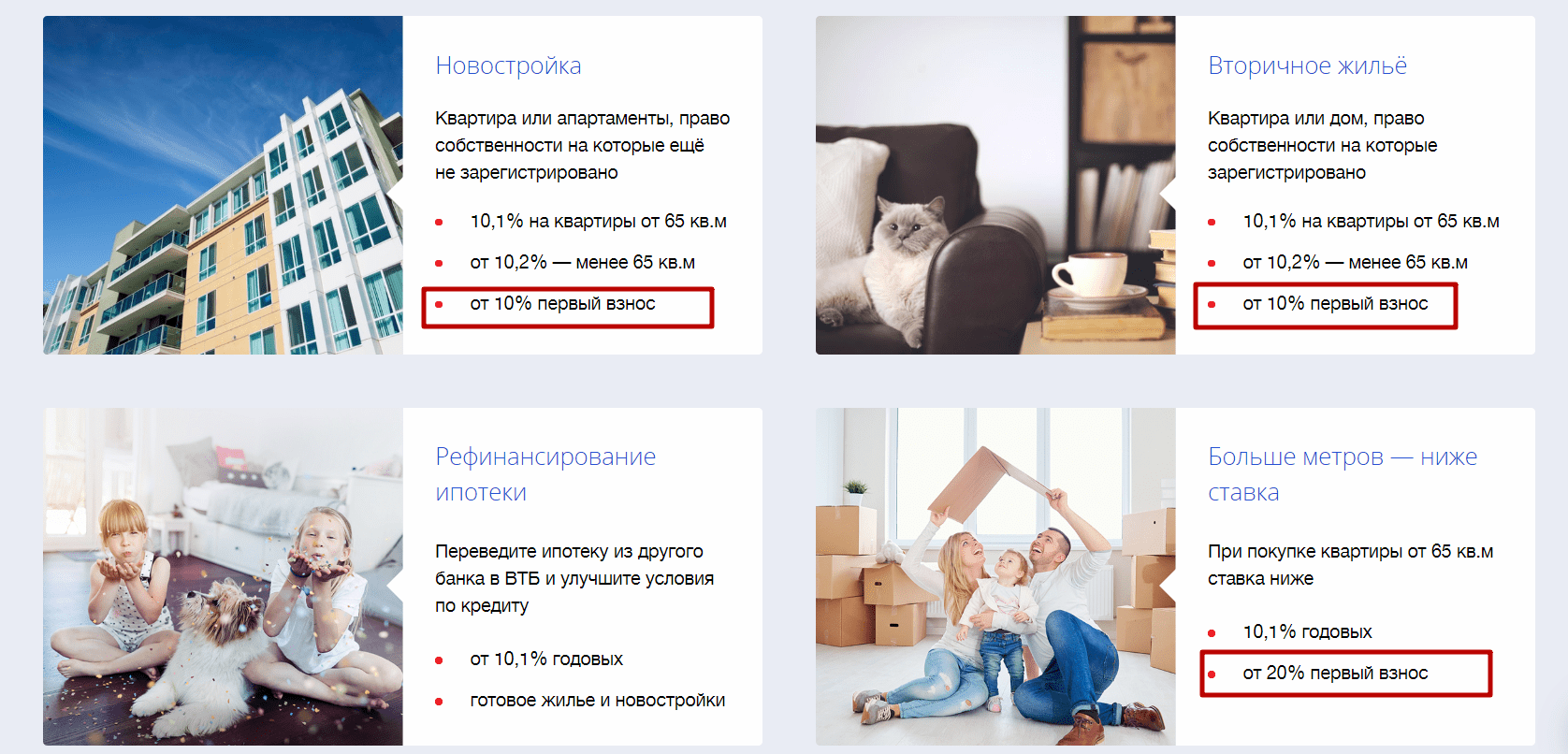

После этого вы обращаетесь в городе Б в банк, где возможно взять ипотеку с первоначальным взносом 40% без подтверждения официального дохода. Например, такую возможность оформления ипотеки предоставляет банк ВТБ. Следовательно, вы можете взять квартиру в ипотеку в городе Б на сумму в 1,5 млн. рублей, при этом не имея официального трудоустройства или высокого дохода.

Завышение стоимости квартиры перед банком

Существует возможность взять ипотеку без первоначального взноса путем завышения реальной стоимости квартиры. Точнее будет сказать, банк сам выдаст вам деньги на первоначальный взнос, полагая, что выдает деньги только на квартиру. Однако, данная схема незаконна и может иметь долгосрочные негативные последствия. Не рекомендуем её использовать, но для общей информации рассмотрим, как она работает.

В данном случае заемщик предоставляет банку документы, согласно которых цена квартиры выше реальной ее стоимости на сумму первоначального взноса. Ко всему прочему предоставляется расписка продавца об уплате этого самого первоначального взноса.

И опять, для наилучшего понимания, приведем небольшой пример. Допустим, вы собираетесь купить квартиру стоимостью 5 млн. рублей. Первоначальный взнос составляет 10% стоимости квартиры. Если этой суммой вы не обладаете, а квартиру купить очень хочется, нужно просто подать документы в банк, где стоимость квартиры будет указана с учетом завышения – примерно 5 млн. 560 тыс. В итоге получается так, что сумма кредита будет 5 млн. и минимальный первоначальный взнос — 556 тыс. После этого вы предоставляете банку расписку о том, что продавец якобы получил первоначальный взнос (560 тыс.), а банк в свою очередь перечисляет ему 5 млн. рублей, то есть реальную стоимость квартиры.

Возможные сложности:

- если покупатель недобросовестный, он может потребовать от продавца вернуть ему первый взнос, которого, по факту, не было;

- невозможность приобрести таким способом квартиру в новостройке, поскольку не все банки принимают расписку о получении первоначального взноса от юридических лиц;

- квартира банально может не пройти экспертизу по оценке из-за завышенной стоимости.

Военная ипотека

Говоря простыми словами, военная ипотека — это один из способов приобрести квартиру за счет государства. При этом как первый взнос, так и последующие выплаты, осуществляет Министерство обороны Российской Федерации. Однако не все так радужно.

Во-первых, доступна военная ипотека, как вы уже, наверное, догадались из названия, только венным, и, более того, даже не всем из них. Военную ипотеку могу взять:

- офицеры, которые заключили контракт с Министерством обороны позже 1 января 2005 года;

- военные, у которых срок службы по контракту составляет менее трех лет, но которые получили офицерское звание уже после 1 января 2008 года;

- военные, срок службы по контракту которых составляет более трех лет, а контракт заключен после января 2005 года;

- выпускники военных учебных заведений, которые окончили военные университеты после 2005 года — только в том случае, если они служат по контракту;

- военнослужащие, призванные из резерва.

Во-вторых, сумма военной ипотеки не должна превышать 1,9 млн рублей. В том случае, если вы хотите купить жилье на большую сумму, то разницу вам придется выплачивать самому.

Займы от застройщиков

При реализации данного варианта заемщик оформляет обычную ипотеку, а застройщик в свою очередь выдает займ для внесения в качестве первоначального взноса. Этот способ приобретения жилья зачастую используют с завышением. Так, застройщик гарантированно получит от банка всю стоимость квартиры, а банк, в свою очередь, приходно-кассовый ордер, равный размеру завышения. После покупки квартиры и в том случае, если у покупателя нет претензий, договор займа ликвидируется.

Стоит отметить, что за эту услугу застройщики частенько взимают с покупателя дополнительную плату. Ее сумма разниться в зависимости от застройщика и обычно не превышает 3-5% от стоимости жилья.

Акции от застройщиков

Покупать новостройку под обычную ипотеку не представляется возможным для большинства семей. Дело в том, что квартира в момент покупки еще не готова и, как следствие, приходится платить, например, за аренду и еще выплачивать ипотеку. Что уж тут говорить о первоначальном взносе, накопить на который в данном случае вообще не представляется возможным.

В связи с этим некоторые застройщики идут на уступки и предоставляют скидки на квартиры в размере первоначального взноса. Правда для этого необходимо постоянно следить за рынком недвижимости, дабы не упустить выгодное предложение.

Банковские предложения

К сожалению, в чистом виде ипотеку без первоначального взноса банки не предоставляют вне зависимости от того, какое вы жилье приобретаете: первичное или вторичное. Но в некоторых случаях можно найти лазейку и воспользоваться льготными условиями.

Условия, при которых банки выдают ипотеку без первоначального взноса:

- Использование материнского капитала в качестве первоначального взноса.

- Военная ипотека.

- Ипотечные займы в других банках (кредит или программа «Переезд»).

Также в некоторых случаях кредитная организация может пойти навстречу. Например, если вы имеете депозитный счет в банке или получаете заработную плату на карту, выпущенную этим банком.

Помимо всего прочего, некоторые банки (Сбербанк, «Тинькофф», «Росбанк», ВТБ) выдают ипотеку без первоначального взноса следующим лицам:

- Молодые супружеские пары. Возраст супругов при этом не должен превышать 35 лет.

- Лицам, которые на протяжении длительного времени пребывают в очереди на льготную жил площадь.

- Заёмщикам, которые хотят переоформить кредит имеющийся.

Процентные ставки в таком случае варьируются:

- материнский капитал вместо первоначального взноса — годовая процентная ставка от 9,5%;

- рефинансирование из других банков — годовая ставка от 13%;

- военная ипотека — годовая ставка 9,5%.

Стоит отметить, что все процентные ставки на ипотеку в банках плавающие. То есть их значение может увеличиваться или уменьшаться для разных сумм кредитования, а также зависит от сроков. Более того, если вы покупаете жилищную площадь на этапе ее постройки, то ставка скорее всего возрастет на 1%.

Эта информация касается большинства крупных банков, то есть условия у них всех схожи. Поэтому самый действенный способом оформления ипотеки без первоначального взноса — воспользоваться одним из вариантов, описанных выше.

По факту же мы имеет такую ситуацию:

- если у вас нет материнского капитала;

- вы не военный;

- не стоите в очереди на льготное жилье;

- не имеете недвижимости;

- не у кого занять денег на первый взнос;

- нет возможности платить одновременно за кредит и ипотеку.

Единственный действенный способ — это завышение стоимости квартиры. Однако в этом случае необходимо договариваться с продавцом. Еще, как вариант, найти стоящую акцию от застройщика, но и здесь, в наше сложное время, можно стать жертвой на аферистов. Будьте внимательны и удачной вам покупки жилья.