нет комментариев

нет комментариев

Как объявить себя банкротом: процедура объявления о несостоятельности

Иногда в силу сложившихся обстоятельств долговая нагрузка становится неподъемной для человека. Может ли стать выходом процедура несостоятельности? В России банкротство физических лиц было узаконено в 2015 году, и с тех пор этой возможностью воспользовались тысячи соотечественников. Это позволило им выйти из сложившейся ситуации и жить без долгового ярма. Однако у этой непростой процедуры множество нюансов, незнание которых может привести к полному отсутствию результата.

Кого можно признать несостоятельным

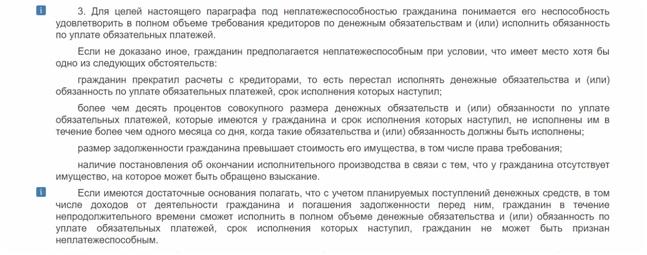

Процесс признания гражданина банкротом регламентирован законом о несостоятельности № 127-ФЗ от 26 октября 2002 года. Бывают случаи, когда должник обязан начать процедуру банкротства — если его задолженность более полумиллиона рублей и просрочка по ней превысила 3 месяца, при этом он неспособен выполнить свои обязательства. Но гражданин может инициировать этот процесс сам при наличии любой задолженности, которую ему нечем оплатить. Подразумевается, что стоимость его имущества и сумма доходов меньше размера долгов. Если же активы человека превышают его долговые обязательства, то оснований начинать банкротство нет.

Здесь нужно сделать очень важное примечание. Вопреки распространенному мнению, инициация банкротства вовсе не значит, что человек автоматически будет освобожден от уплаты любых долгов. В большинстве случаев судом вводится процедура реструктуризации, суть которой — оплата обязательств в рассрочку.

Если же у гражданина вовсе отсутствует доход либо этап реструктуризации «провален», тогда суд может назначить продажу его имущества. И только потом остатки задолженности, на погашение которой не хватило средств, будут списаны. Однако и после окончания процедуры банкротства кредиторы могут предъявить некоторые обязательства к уплате. Это, например, требования по текущим платежам, о возмещении вреда жизни, здоровью и другие.

Так что перед тем, как объявить себя банкротом, стоит взвесить все за и против. На практике получается, что это целесообразно, если долги гораздо больше, чем та сумма, за которую может быть реализовано имущество должника. Если же эти суммы сопоставимы, то официальная несостоятельность будет невыгодной для человека. Ведь имущество в рамках этой процедуры чаще всего продается по заниженным ценам. Получается, что должнику выгоднее самому реализовать свои активы, а вырученные деньги пустить на выплату долгов.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Поиск управляющего

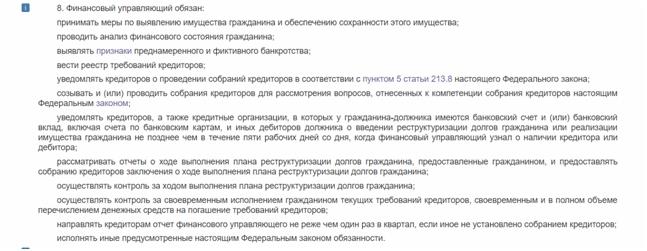

Финансовый управляющий (ФУ) — человек, который будет вести процедуру несостоятельности гражданина. Весь процесс начинается с его поиска. Управляющий — необходимый элемент и посредник между должником, его кредиторами и арбитражным судом. Его задачей является добиться того, чтобы должник погасил обязательства перед кредиторами за счет своих активов хотя бы частично.

Финуправляющий должен определить состав имущества должника и следить за его сохранностью с тем, чтобы впоследствии его реализовать, если это понадобится. Он также будет принимать активное участие в процедуре — общаться с кредиторами и судом, публиковать информацию в реестре должников и СМИ, проводить собрания.

Необходимость выбора кандидатуры управляющего может поставить в тупик. С одной стороны, никаких особых тонкостей здесь нет. Каждый из ФУ входит в какую-либо саморегулируемую организацию (СРО) арбитражных управляющих — именно там следует искать себе финуправа.

С другой стороны, ФУ может так сразу и не найтись. Дело в том, что участвовать в банкротстве граждан управляющим просто невыгодно. За всю процедуру, которая может длиться год и более, ему по закону полагается плата 25000 рублей, причем по завершении процесса. Никаких иных выплат от государства, суда, кого-то еще ФУ не получает. Понятно, что редкий специалист захочет работать на таких условиях, а заставить его никто не вправе.

Поэтому на практике к финансовому управляющему часто «прилагается» юрист по банкротству, услуги которого платны для должника. Получается такой парадокс: чтобы списать свои долги, человек сначала должен заплатить. Вместе с тем нужно понимать, что без ФУ никакой процедуры не будет. Если СРО, в которую обратился гражданин, откажется предоставить управляющего, придется продолжать его поиск до победного конца. Так что фактически имеет место необходимость оплаты услуг управляющего, что тоже крайне важно учитывать, принимая решение о целесообразности процедуры несостоятельности.

Подготовка к суду

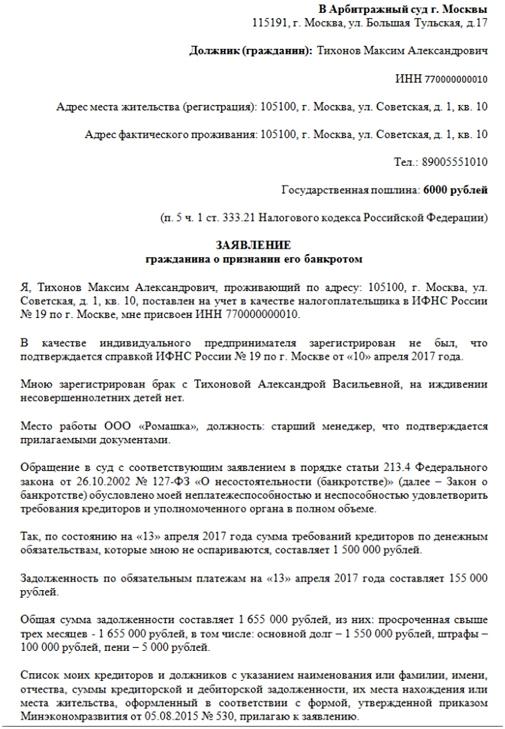

Банкротство — это всегда судебная процедура. Признать человека несостоятельным может только арбитражный суд. Для обращения туда нужно подготовить все необходимые документы. Основным является заявление о банкротстве, к которому должен быть приложен внушительный комплект бумаг. Полный перечень дан в статье 213.4 закона № 127-ФЗ.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Условно все документы можно разбить на несколько групп:

- Личные документы. Это удостоверение личности должника, ИНН, СНИЛС, свидетельства о браке и рождении детей. Также понадобится документ, подтверждающий, что гражданин не является (либо, наоборот, является) индивидуальным предпринимателем. Закон не разделяет имущество физического лица на личное и «предпринимательское», поэтому несостоятельность гражданина автоматически подразумевает его банкротство как ИП.

- Документы, свидетельствующие о финансовом состоянии должника. Нужно документально подтвердить сумму своего дохода за 3 года. Если гражданин безработный, ему следует обратиться в Службу занятости за справкой. Кроме того, составляется перечень имущества, к которому прилагаются копии правоустанавливающих документов. Если имеются счета в банках, понадобится справка об остатках на них и движении денежных средств. Отдельными документами должно подтверждаться наличие акций и совершение крупных финансовых сделок.

- Документы, относящиеся к задолженности. Сюда входят договоры и иные документы, свидетельствующие о наличии кредитов, займов и задолженности по ним, которую должник не в состоянии погасить. Также понадобится список кредиторов и должников гражданина с указанием размера долгов.

Перечень документов в каждом случае будет индивидуальным в зависимости от состава имущества, а также от иных жизненных обстоятельств, например, инвалидности должника, наличия у него иждивенцев и прочего. Приступать к оформлению заявления о банкротстве следует тогда, когда собран весь пакет документов, поскольку нужно будет указать точную сумму задолженности.

Решение суда

В период от 15 до 90 дней суд назначает слушание по делу о банкротстве. Гражданин обязан присутствовать на этом заседании, к тому же это соответствует его интересам. Ему нужно убедить суд в своей неплатежеспособности и том, что имеющихся активов не хватит для погашения долгов. Нужно быть готовым к различным вопросам, которые может задать судья, например, на что были потрачены кредитные средства. Цель заседания — выяснить, действительно ли гражданин является несостоятельным. Ну а задача должника — убедить в этом суд.

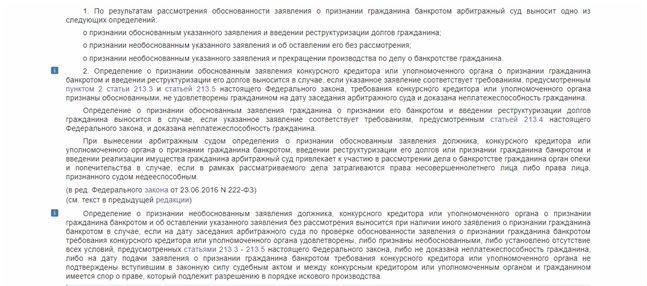

В итоге может быть принято одно из решений:

- Заявление гражданина о несостоятельности обоснованно. Назначается процедура реструктуризации его долгов.

- Заявление необоснованно. В этом случае оно либо будет оставлено без рассмотрения, либо производство по делу о банкротстве будет прекращено.

Необоснованным может быть признано заявление в том случае, если у гражданина имеется достаточный доход или имущество, продажа которого может погасить его долги. Такое бывает, например, если человек подавал заявление, не до конца разобравшись в тонкостях процедуры банкротства. Но обычно дело в другом: неверно посчитан размер задолженности. Общая сумма складывается из тела долга, процентов и неустойки — штрафов и пени за несвоевременную уплату. Но дело в том, в данном случае штрафы и пени не учитываются, а они порой могут составлять существенную долю от суммы долга. Например, задолженность перед банком составляет 800 тыс. рублей, из которых 350 тыс. — неустойка. Сумма долга с процентами составляет 450 тыс. рублей — именно из нее арбитр будет исходить, оценивая обоснованность банкротства.

Определение кредиторов

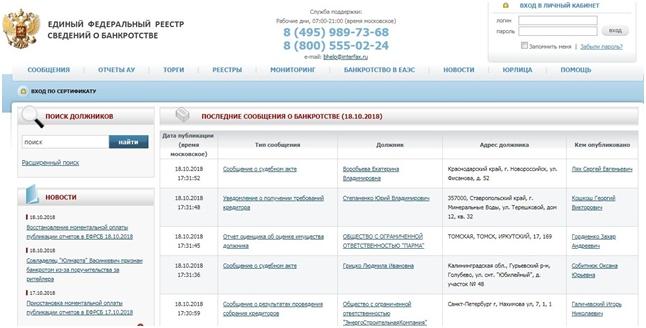

Итак, суд принял решение об обоснованности заявления. Следующий этап — размещение в ЕФРСБ объявления о несостоятельности. ЕФРСБ — это Единый федеральный реестр сведений о банкротстве. Также объявление нужно опубликовать в газете «Коммерсант». Занимается всем этим управляющий, а должник обязан оплачивать стоимость объявлений (суммарно порядка 10 тыс. рублей).

В течение двух месяцев после публикации объявления кредиторы могут предъявить свои требования к банкроту. Если в этот срок кто-то из них претензий не заявит, можно считать, что это часть долга гражданина «прощена». Пропущенный срок может быть восстановлен только по уважительной причине.

Затем проводится еще одно заседание суда, на котором присутствует гражданин, его управляющий и кредиторы. На нем суд должен сделать вывод об обоснованности требований каждого кредитора — утвердить их полностью или частично либо отклонить. Например, банк мог предъявить просроченные требования к уплате, и тогда арбитр их отклонит. Также он может снизить сумму процентов, если, по его мнению, кредитор рассчитал их неверно.

Банки, иные организации и физлица, чьи претензии к гражданину суд признает законными, становятся конкурсными кредиторами. Это значит, что долги перед указанными лицами подлежат погашению должником.

Отметим также, что одним из вариантов развития событий может быть достижение мирового соглашения между участниками процесса. Причем это допустимо на любой его стадии. Если кредиторы и должник достигнут мирового соглашения, то производство по делу о банкротстве будет прекращено. Такое соглашение в большинстве случаев предполагает, что банк пошел навстречу должнику. Например, пересмотрел проценты по кредиту, простил часть задолженности и так далее.

Реструктуризация

Тем временем управляющий изучает активы гражданина, а также сделки, которые он совершал в последнее время. Некоторые операции могут быть им оспорены. Например, передача в дар родственникам дорогостоящего имущества незадолго до инициации процедуры банкротства.

О проделанной работе управляющий отчитывается перед кредиторами на первом собрании. Оно должно состояться в течение 4 месяцев после судебного решения. Организует его сам ФУ — он назначает дату и оповещает кредиторов не позже, чем за 14 дней до собрания.

Мероприятие может проводиться очно либо заочно. Помимо финуправа, участвуют в собрании кредиторы и должник. Являться на него или нет — каждый решает самостоятельно в зависимости от того, насколько заинтересован в итогах всей процедуры. В обязательном порядке ведется протокол собрания.

На собрании управляющий должен представить информацию об имуществе должника. К этому моменту целесообразно разработать проект плана реструктуризации, то есть графика погашения должником его обязательств. Его называют брульон. План составляется таким образом, чтобы на погашение долгов ушло не более 3 лет. Обычно брульон составляет сам должник, поскольку именно он имеет точное представление о ситуации и своих возможностях. Но могут подавать свои варианты плана реструктуризации и другие участники процесса.

В идеале кредиторы должны одобрить предложенный план, однако они могут его отклонить. В любом случае черновик плана попадает в арбитраж. Суд его утверждает, если тот не противоречит законодательным нормам. Причем утвердить могут также и план, который не одобрен собранием кредиторов. Но лишь в том случае, если он содержит обоснованные положения, а его реализация выгодна сторонам процесса.

Теперь дело за гражданином — он должен исполнить план реструктуризации. Если все просчитано верно, человек спокойно расплачивается по своим обязательствам и в конце концов освобождается от бремени долгов.

За месяц до истечения плана ФУ составляет отчет о расчетах с кредиторами и рассылает его каждому участнику процесса. Вновь проводится судебное заседание — на этот раз финальное. Арбитр констатирует факт погашения гражданином своих задолженностей и отсутствия претензий со стороны кредиторов.

Погашение долгов за счет имущества

Предположим, на предыдущем этапе кредиторы не одобрили план реструктуризации, он вовсе не был разработан либо его отклонил арбитр. Что дальше? В таком случае суд признает должника банкротом. Теперь гражданину предстоит весьма неприятная процедура — распродажа его имущества. Кроме того, на него может быть наложено ограничение на выезд за пределы России.

На следующий день после признания банкротом гражданин должен передать финансовому управляющему все, что у него есть, вплоть до платежных карт. Исключение составляют личные вещи, одежда, обувь, денежные средства в сумме прожиточного минимума и некоторые другие активы. Также нельзя отобрать у человека единственное жилье (кроме долгов по ипотеке, где это жилье являлось объектом кредитования). С этих пор должник теряет право распоряжаться своим имуществом, то есть совершать какие-либо действия с ним без участия управляющего.

Далее ФУ проводит инвентаризацию имущества должника и его оценку. В результате он составляет план реализации активов и передает его арбитру. Тот должен вынести определение, которое утвердит предложенный проект. В итоге расписывается вся процедура распродажи имущества должника с указанием сроков, базовой стоимости и прочих параметров.

Управляет продажей имущества ФУ. Активы уходят, как говорят, с молотка, и в большинстве случаев с большим дисконтом. Вырученные средства направляются на погашение задолженности в соответствии с утвержденным проектом.

Бывает так, что все активы распроданы, а долги не погашены. Тогда управляющий обращается в суд, и тот выпускает определение о завершении этапа реализации имущества. Все оставшиеся задолженности с гражданина списываются.

С чистого листа

Каковы последствия банкротства? Они будут немного разными для тех, кто удачно реализовал план реструктуризации и погасил свои долги, и тех, кого все-таки суд признал банкротом.

В любом случае инициировать процедуру о несостоятельности повторно гражданин сможет не ранее, чем через 5 лет. При этом если он прошел реструктуризацию, то снова получить рассрочку по долгам он не сможет в течение 8 лет. Что это значит? Например, спустя 6 лет после первой процедуры банкротства человек вновь оказался неплатежеспособным. Если будет начата процедура несостоятельности, то этап реструктуризации из нее будет исключен — сразу будет назначена продажа имущества должника.

Также в течение 5 лет гражданин будет информировать заинтересованных лиц о своем банкротстве. Когда все обошлось реструктуризацией, ему запрещено этот факт скрывать. То есть он не вправе отвечать отрицательно, если ему зададут вопрос о банкротстве в прошлом (например, в анкете на очередной кредит). А вот если была реализация имущества, гражданин обязан сам сообщать об этом банку, не дожидаясь никаких вопросов.

Ограничения вводятся и в отношении деятельности бывшего должника. Он не сможет зарегистрировать компанию либо стать ее соучредителем, а также работать в ее руководстве. Сроки таковы:

- 5 лет, если во время банкротства гражданин находился в статусе индивидуального предпринимателя. Зарегистрироваться как ИП он не сможет также в течение этих 5 лет.

- 3 года, если такового статуса он не имел.

Кроме того, даже завершенная процедура банкротства избавит человека не от всех долгов. Например, если на момент признания несостоятельности гражданин был ИП, нанимал работников и не расплатился с ними, то эти задолженности придется погасить. То же самое верно в отношении алиментов, компенсации морального вреда, ущерба жизни, здоровью, имуществу. Также не распространяется списание на задолженности, возникшие уже в процессе процедуры несостоятельности.

В заключение следует предостеречь от каких-либо махинаций, связанных с объявлением банкротства. Например, нельзя утаивать от управляющего и кредиторов свое имущество, нельзя договариваться с кем-то из них по поводу погашения задолженности вне графика. Ну и, конечно же, недопустимо создавать искусственно условия для банкротства (чтобы получить рассрочку по кредитам), равно как и видимость своей несостоятельности. Все это — уголовно наказуемые преступления.

Объявление банкротства гражданином — сложная и длительная процедура, результат которой не всегда может соответствовать его ожиданиям. Скорее стоит рассчитывать на предоставление рассрочки по уплате задолженности. Перспективы же «списать все долги» без потерь весьма сомнительны. Прежде человеку придется расстаться со всем своим имуществом.