нет комментариев

нет комментариев

Изменения в правилах уплаты налогов в 2020 году

Каждый гражданин РФ обязан соблюдать законы и нормы, установленные государством. Сюда относится и налоговая политика государства. Федеральная налоговая служба (ФНС) регулярно дополняет свою нормативно-правовую базу новыми законами и вносит правки в уже существующие. В этой статье мы рассмотрим, как, сколько и куда должен платить налогоплательщик в 2020 году.

Как и когда был принят новый документ

7 марта 2019 года ФНС России опубликовала на сайте, посвященном правовой информации, новый приказ. В нем речь идет об изменениях, которые должны коснуться Порядка изменения налоговыми органами сроков уплаты налогов, сборов, страховых взносов, штрафов и пеней (приказ ФНС от 16.12.2016 № ММВ-7-8/683).

Цель нововведения – уменьшить финансовую нагрузку и упростить внесение страховых взносов в ФНС. С 18 марта 2019 года срок, который отводится на внесение страховых взносов, увеличивается втрое. Раньше на оплату можно было получить рассрочку на 12 месяцев. Теперь же налогоплательщикам дают 3 года на урегулирование вопроса.

Что изменилось в приказе

С 1-го января 2019 года в Приказе ФНС об изменении сроков уплаты произошли правки в некоторых пунктах. Часть из них была изменена или дополнена, часть утратила свою силу. Также было добавлено несколько новых.

Теперь лицо, которое претендует на получение отсрочки по уплате налогов и пошлин, должно обратиться в уполномоченный орган, указанный в пунктах 16-17 (было 15-16) настоящего порядка – решение принимается ФНС по согласованию с финансовыми органами субъектов РФ.

Лицо, претендующее на получение рассрочки или отсрочки по уплате налогов или на получение инвестиционного налогового кредита, теперь должно предоставлять гарантию из банка, если того потребует уполномоченный орган согласно статье 74.1 НК РФ. Основания же для получения отсрочки либо рассрочки теперь регламентируются подпунктами 1-5 пункта 2 статьи 64 НК РФ (рассмотрено далее).

Также в пункт 2 статьи 64 добавили подпункт №7, в котором говорится о новом основании отсрочки — невозможности единовременной уплаты всех сумм, подлежащих перечислению в бюджетную систему Российской Федерации по результатам налоговой проверки. В пункт 14 добавили информацию о том, что в изменении срока оплаты налогов будет отказано, если заявитель не приложил документы, которые указаны не только в пунктах 3, 5-10, как было раньше, но также и в пункте 12 Порядка (рассмотрено далее).

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Пункт 15 пополнился исключением для случая, который теперь предусмотрен вторым абзацем пункта 16 подпункта 1 Порядка. Он регламентирует, что ФНС увеличила с 30 до 45 дней срок принятия решения по заявлению об изменении срока уплаты, поданному по месту жительства заявителя.

С 9-го января утратил силу абзац 16 пункта, в котором говорится про изменение сроков уплаты страховых взносов на срок до 1 года. Также добавили информацию, что заинтересованное лицо обращается в ФНС России через управление ФНС России по субъекту Российской Федерации по месту жительства либо через межрегиональную инспекцию ФНС России по крупнейшим налогоплательщикам только в определенных случаях. А именно, если это лицо состоит на учете в ней либо в межрайонной инспекции ФНС по крупнейшим налогоплательщикам, которая находится в ее подчинении.

Согласно обновленному пункту 17, руководитель управления ФНС может передать полномочия инспекции ФНС России по месту жительства заинтересованного лица по решению об изменении сроков уплаты страховых взносов в виде отсрочки и рассрочки на срок до трех лет.

В пункт 18 добавили информацию о внесении в приложения 3-5 образцов решения о предоставлении рассрочки для штрафов, взносов и пеней, которые предусмотрены в статье 3 закона №323-ФЗ. Также с 18-го марта 2019 года более не актуальна вся информация, регламентированная пунктом 19 (о залоге, поручительстве и банковской гарантии).

В пункт 20 внесли дополнительное условие в правила заключения договора поручительства, который оформляется межрегиональной инспекцией или ФНС по месту жительства. Теперь он заключается, если заявитель состоит на учете в межрайонной инспекции ФНС, которая подчиняется напрямую межрегиональной Налоговой службе.

В новую редакцию Приказа добавили пункт 26. В нем говорится, что пункты 2, 3, 12-14 и 20-25 становятся применимы при изменении сроков для налогов и страховых взносов, которые описаны в статье 3 закона №323-ФЗ. А именно, возникшие на 1 января 2017 года, а также доначисленные по результатам проверок за отчетные периоды до указанной даты. Все вышеуказанные изменения были добавлены также в приложения к Приказу с образцами заполнения соответствующих заявлений об изменении сроков.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Документы для получения рассрочки по уплате налогов

Для получения рассрочки необходимо предоставить ряд документов:

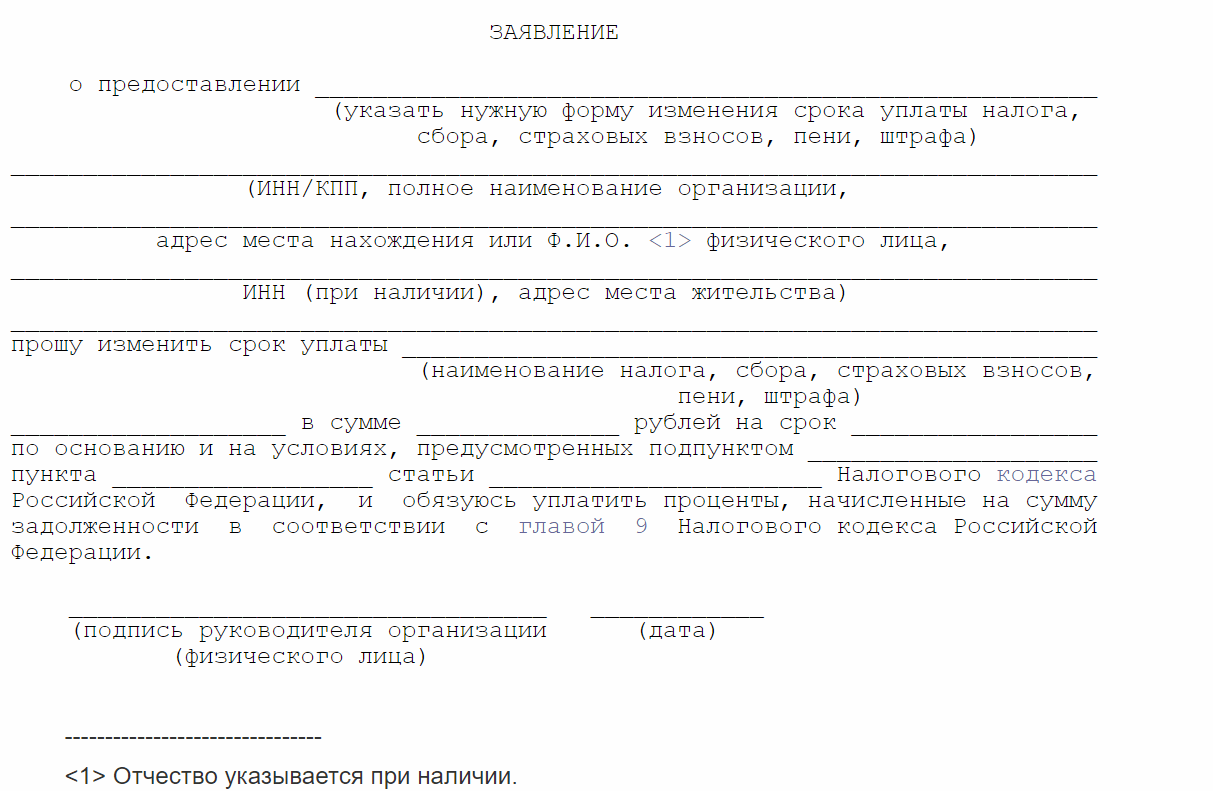

- Первым делом подается письменное заявление с причинами, по которым вы желаете получить отсрочку. В заявление указываются ФИО, идентификационный номер, адрес проживания налогоплательщика, вид налога. Написать размер денежных средств и срок, на который хотите получить рассрочку.

- Нужно предоставить выписки из банков по всем действующим счетам, в которых должны быть указаны суммы ежемесячных денежных оборотов за предыдущие 6 месяце до момента подачи заявления.

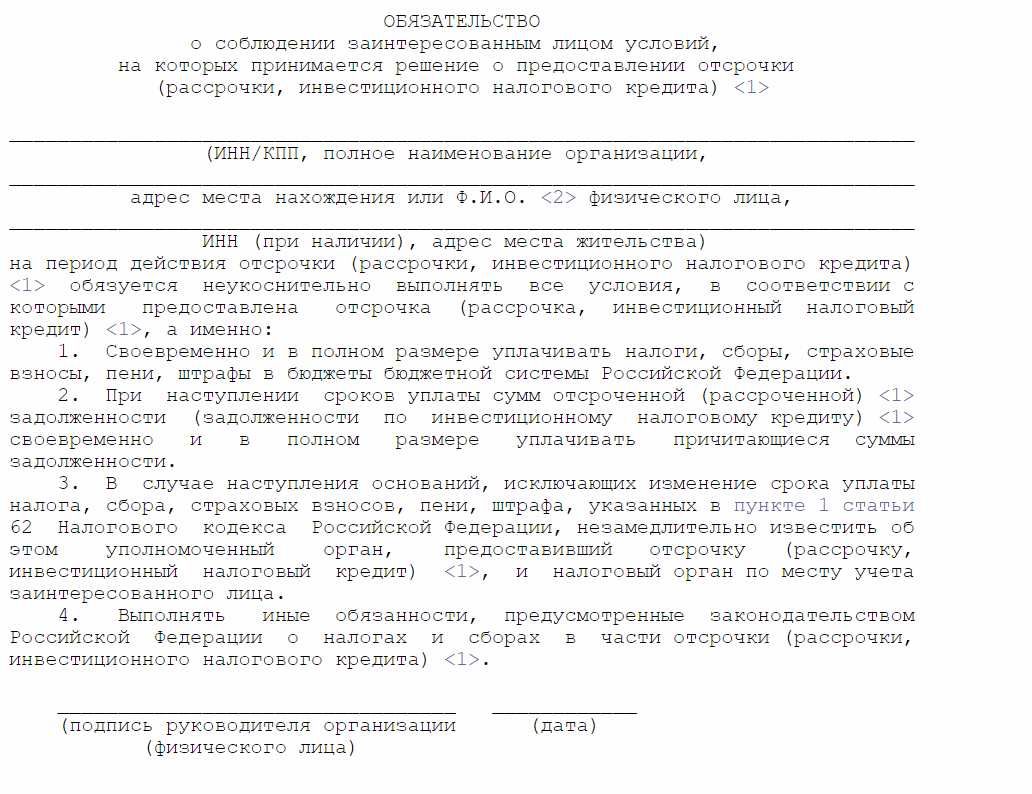

- Также нужен документ, в котором необходимо подтвердить свое обязательство соблюдать условия, на которых будет предоставляться рассрочка. К нему прилагается график внесения платежей.

Это перечень основных документов, которые являются обязательными при любых обстоятельствах продления срока уплаты. Но налоговая служба имеет право для каждого частного случая потребовать дополнительные бумаги:

- В том случае, когда физическое лицо не может уплатить налоги в установленные сроки по причине природного стихийного бедствия, потребуется предоставление официального Заключения. Оно должно подтверждать факт свершения происшествия, которое послужило причиной усложнения финансового положения заявителя. В дополнении попросить исполнительную власти составить акт оценки полученного ущерба.

- Если погасить долг вовремя невозможно стало из-за тяжелого имущественного положения, нужна справка о праве собственности на имущество. По документам на имущество, к которому не применимо взыскание, отсрочка или рассрочка не предоставляется.

- Когда финансовое положение физлица не позволяет совершить единовременную уплату всей суммы, оно должно предоставить в налоговый орган банковские гарантии для увеличения срока погашения.

Решение по местным и региональным налогам принимает региональная ФНС. Она в свою очередь может перенаправить дело в налоговый орган по месту жительства лица, от которого поступило прошение. Подавать заявление имеет право не только сам заявитель лично, но также другое лицо, имеющее соответствующую доверенность.

Чистые бланки можно скачать ниже:

- заявление на отсрочку уплаты налога;

- обязательство соблюдать условия отсрочки;

- решение о предоставлении рассрочки.