нет комментариев

нет комментариев

Минусы карты «Халва» от Совкомбанка

Если вы размышляете над тем, что из себя представляет карта рассрочки «Халва» от «Совкомбанка» и в чем её подвох, то данная статья предназначена для вас. Подозрительность по отношению к банковским продуктам с очень привлекательными условиями зачастую вполне оправдана. На сегодняшний день немалое количество людей, воспользовавшихся кредиткой, попали в долговую яму.

Сейчас многие банки предлагают своим клиентам воспользоваться картой рассрочки. «Совкомбанк» идёт в ногу со временем и создаёт именную брендовую кредитку под забавным названием «Халва». Из короткой рекламы по телевидению трудно оценить её реальные преимущества и недостатки. В этой статье мы подробно изучим все явные и скрытые условия по погашению задолженности. А для наглядности и объективности сравним «Халву» с картами рассрочки других банков. Так будет проще сделать вывод о том, стоит ли пользоваться расширенными потребительскими возможностями.

Для чего нужна эта карта

По сути «Халва» — это обычная кредитная карта. По заявлению создателей данного продукта её главной отличительной особенностью является отсутствие процентов за использование. Якобы вы будете выплачивать не кредит с переплатой, а беспроцентную рассрочку.

На самом деле денежная компенсация за взятие заемной суммы никуда не делась. Просто за вас эти отчисления будет делать магазин, в котором вы расплатились данной картой. Бутику или супермаркету выгодно подобного рода взаимодействие с банком, ведь он обеспечивает им стабильный приток покупателей.

Таким образом, эта сделка производится с участием трёх лиц: «Совкомбанка», магазина и вас. Каждый получает свою выгоду:

- вы приобретаете товары даже тогда, когда не имеете в наличии собственных средств;

- магазин обеспечивается постоянным притоком покупателей, а значит и доходом;

- банк получает проценты за пользование кредитом.

Однако при вдумчивом рассмотрении можно понять, что вы получаете лишь психологическую выгоду, в то время как банк и магазин видят материальные преимущества за счёт большого притока денежных средств. Поэтому использование карты «Халва» для рядового покупателя является скорее одолжением, но не выгодой.

Сравнение условий с другими картами

Для объективной оценки возможностей и условий по кредитке «Совкомбанка» мы рассмотрим аналогичные карты других банков, например, продукт «Тинькофф» и карту рассрочки «Совесть». Изучив их по основным позициям, будет проще выявить их достоинства и недостатки.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Карта «Тинькофф»:

- кредитный лимит – до 300 000 рублей;

- льготный период – 12 месяцев в магазинах-партнерах и 55 дней – в любых других магазинах;

- торговые партнеры – 1000 магазинов;

- годовое обслуживание 590 рублей;

- кэшбек – до 30%;

- мобильное приложение – нет;

- дополнительные функции – специальные предложения в личном кабинете на сайте.

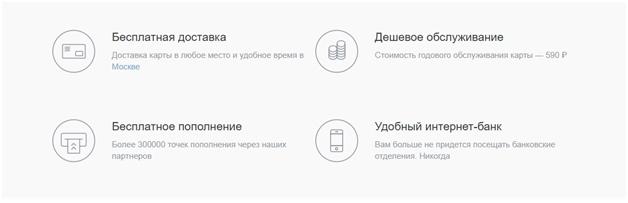

Карта «Совесть»:

- кредитный лимит – 300 000 рублей;

- льготный период – до 12 месяцев;

- торговые партнеры – 50 000 магазинов;

- годовое обслуживание бесплатное (при отсутствии подключения дополнительных опций);

- кэшбек не предусмотрен;

- мобильное приложение – есть;

- дополнительные функции – смс-оповещения, напоминания о сумме задолженности и сроках погашения, пополнение кредитки любым удобным способом, дополнительные опции по снятию наличных.

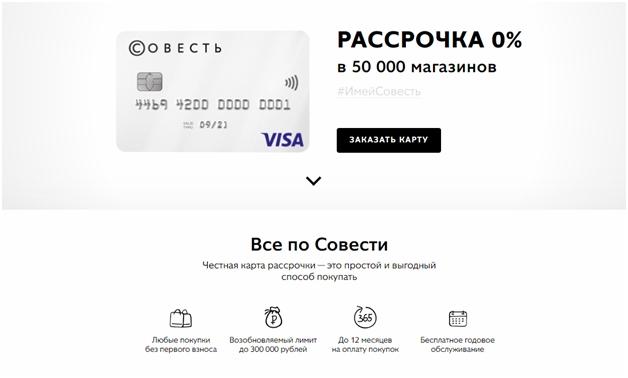

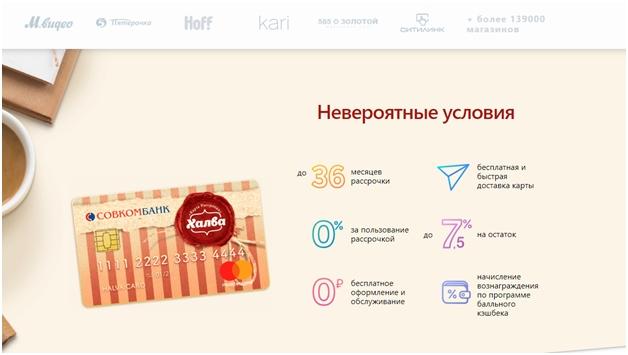

Карта «Халва»:

- кредитный лимит – 350 000 рублей;

- льготный период – 36 месяцев;

- торговые партнеры – 139 000 магазинов;

- кэшбек есть, но точный процент возврата не указан;

- мобильное приложение – есть;

- дополнительные функции – ежегодное начисление 7,5% на остаток собственных средств.

Проведя небольшой анализ можно сделать следующие выводы:

- По финансовым показателям карты «Тинькофф» и «Совесть» практически идентичны. Но они имеют большую разницу в предоставлении денежного возврата на покупки, а также в количестве магазинов-партнеров. Учитывая обширный дополнительный функционал кредитки «Совесть», справедливо будет поставить её на первое место.

- «Халва» обходит конкурентов по всем позициям: лимит карты, льготный период погашения долга, количество магазинов-партнеров и 7,5% годовых на остаток. Кроме того, «Совкомбанк» единственный среди аналогов более-менее понятно разместил все условия по использованию карты на своём сайте. Информация изложена мелким шрифтом в самом конце интернет-страницы. На сайтах других банков четкие условия по картам найти весьма сложно. Вероятно, клиенты узнают о тяготящих обязательствах только при получении готовой карты и подписании соглашения.

Доступная информация о возможностях и требованиях по карте «Халва» весьма сомнительна. Далее мы изучим все данные о кредитке под призмой критичного мышления, наших бытовых привычек и человеческого фактора. Трезвый взгляд на «невероятные условия» даже в заявленных плюсах поможет увидеть минусы и риски.

Минусы карты «Халва»

Разберем все характеристики банковской услуги, размещённые на сайте:

- Рассрочка до 36 месяцев. На самом деле здесь имеется в виду, что льготный период может составлять до 3 лет. Подразумевается, что это преимущество. Но стоит понимать, что чем больше период погашения, тем дольше вам платить. А при нарушении графика платежей ситуация может принять плохой оборот, поскольку в этом случае придётся выплачивать штраф и неустойку. Кроме того, период рассрочки определяется индивидуально с учетом личных данных клиента и его финансовых возможностей. Поэтому вовсе не значит, что вам позволят платить такое продолжительное время. Ваш персональный лимит может быть установлен, например, в 12 месяцев.

- Кредитный лимит до 350 000 рублей. Это можно рассмотреть, как плюс, так и как минус, поскольку взаймы вы берёте чужие деньги, а отдавать придётся свои. Помимо того, что рассчитываться с банком вам придётся несколько лет, так ещё возможна большая переплата процентов в связи погашением долга за пределами льготного периода.

- Максимальный срок закрытия займа – 10 лет. Такой сценарий плавно вытекает из предыдущего пункта. Просрочив платёж в беспроцентный период, велик риск влезть в долговую яму, выбраться из которой будет очень проблематично. Десятилетие – заманчивый срок, якобы гарантирующий, что каждый клиент сможет погасить умеренные суммы за это время. Однако на практике можно узнать множество печальных историй.

- Беспроцентная рассрочка. Это то же самое, что и «масло масляное». Рассрочка по определению не предполагает процентов. А вот компании, состоящие в партнерстве с банком, часто имеют цены выше, чем конкуренты, не сотрудничающие с ним.

- Бесплатное оформление и обслуживание. Заключение договора и факт активного использования кредитной карты выгодны для банка. И нет ничего удивительного в том, что он осуществляет данные процедуры за свой счёт. На сегодняшний день практически все банки совершают сделки и создают комфортные условия для клиентов без какого-либо взимания средств.

- Бесплатная и быстрая доставка карты. Удобно, но все же очень обычно. Такой услугой сегодня может похвастаться не только любой банк, но и большинство других организаций. К тому же точный срок доставки не указан. Скорее всего, это во многом зависит от города, в котором вы проживаете.

- До 7,5% годовых на остаток собственных средств. На первый взгляд данный бонус выглядит очень заманчиво. Однако не все так просто. Чтобы получить данное начисление, необходимо соблюдать следующие требования: совершение пяти и более покупок в отчетном периоде на общую сумму от 10 000 рублей, отсутствие просрочек по кредиту. При невыполнении условий вам все же заплатят, но меньше – лишь 6,5% на оставшуюся сумму.

- Программа балльного кэшбека. Создатели карты «Халва» утверждают, что клиенту будет перечисляться возврат с покупок, вот только не говорят, какой процент будет перечислен потребителю. Банк и не должен знать точных сумм, поскольку с кэшбеком он никак не связан. Возврат с покупки осуществляет магазин. В данном случае речь идёт не о деньгах или процентах, а именно о баллах, которые начисляются за приобретённые товары. За каждую вещь вам положено определенное количество баллов, которые переводятся в рубли только при последующих покупках в этом магазине. Такая система представляет собой замкнутый круг и формирует своеобразную зависимость от магазина. О фактической выгоде в данном случае не может быть и речи, напротив, вы тратите с каждым разом все больше денег.

- 10% годовых после истечения льготного периода. Поскольку просрочка – это исключительно ваша проблема, то и процент за кредит будете платить вы, а не магазин. Этот факт обесценивает все заявленные преимущества.

- Штрафы. У «Совкомбанка» разработана целая система наказаний рублём. При первой просрочке вам нужно будет помимо основной суммы ежемесячного платежа заплатить ещё 590 рублей. Вторая просрочка подразумевает взыскание с клиента 1% от общей суммы долга и также 590 рублей. В третий раз штраф будет состоять из 2% от всего займа и 590 рублей. И так далее. Кроме того, при любой по счёту просрочке следует заплатить неустойку в размере 500 рублей. Если сложить все вместе, то сумма получится очень внушительная.

А что говорят реальные клиенты

Выше мы разобрались с официальными данными по карте, представленными на сайте «Халвы». А теперь для полноты картины давайте узнаем мнение людей, которые уже успели воспользоваться этим банковским продуктом и могут дать ему справедливую оценку.

Изучив контент, наполненный мнениями обычных потребителей, мы узнали о некоторых «подводных камнях» и прочих недостатках кредитки:

- Смешной лимит. Заявленный максимум в 350 000 рублей часто является лишь хитрой уловкой. На самом деле многие говорят о том, что им одобрили кредит всего в 1 рубль. Такой лимит получали даже люди с хорошим доходом. До сих пор непонятна причина такого казуса, но, возможно, это сбой в банковской системе или недоработка продукта.

- Меняющиеся условия. Разумеется, о новшествах не оповещают уже имеющихся клиентов. Покупатель узнаёт о новых правилах в самый неподходящий момент. Изменения отображаются на сайте, но о персональном уведомлении клиентов банк забоится не всегда. Это может стать сюрпризом для потребителей.

- Плохая техническая поддержка. При возникновении проблем с картой очень трудно выяснить причины у оператора call-центра. Часто сотрудники банка сами плохо знакомы с продуктом. В результате вопрос остается без ответа.

- Частая блокировка карты. Чаще всего это происходит внезапно и по сомнительным поводам. Средства на кредитке могут заморозить из-за несоблюдения новых правил, о которых вас, вероятно, не оповестили.

Так какая карта лучше

Любая кредитная карта подразумевает возврат долга. Порой это неприятно и не вовремя. Но иногда она сильно выручает. Поэтому детально изучив «Халву» и сравнив её с другими картами рассрочки, можно понять, какая лучше:

- Сама идея продукта «Совкомбанка» заслуживает внимания. Однако карту необходимо доработать как по условиям использования, так и по техническим свойствам.

- «Халва» станет хорошим подспорьем в трудной финансовой ситуации, но выгодна она лишь в том случае, если вы ответственный человек, своевременно исполняющий свои долговые обязательства. Люди неорганизованные, а также личности гуманитарного склада ума рискуют оказаться в долговой воронке.

- Если выбирать между тремя картами, о которых говорилось в этой статье, то «Халва» неплохо смотрится на фоне конкурентов. Практически все недостатки присущи и другим кредиткам. «Совесть» предлагает различные опции за дополнительную плату, а «Тинькофф» и вовсе предполагает годовое обслуживание в 590 рублей.

Что же касается «Халвы», то у карты внушительный список партнеров, а также есть процент на собственные средства. Последний факт наводит на мысль, что истинная цель карты – привлечь клиентов к платежному инструменту и самому банку, увеличить операционный оборот. Главный минус кредитки – строгие штрафы за просрочку, даже разовую, которые могут свести на нет все плюсы ее использования.