нет комментариев

нет комментариев

Система быстрых платежей: что это такое и как она работает

После двухгодичной разработки ЦБ РФ в январе 2019 года в тестовом режиме запустил систему быстрых платежей. Предполагается, что она значительно упростит жизнь физическим лицам, которые часто совершают безналичные переводы, а также позволит банкам существенно снизить расходы.

Для начала разберёмся, что такое система быстрых платежей. СБП – это специальная среда, инструментарий которой позволяет клиентам кредитных учреждений совершать мгновенные переводы в адрес других физических и юридических лиц, указывая лишь простой идентификатор (пока это номер мобильного телефона, но в будущем могут появиться и переводы по email, QR-коду и т.д.).

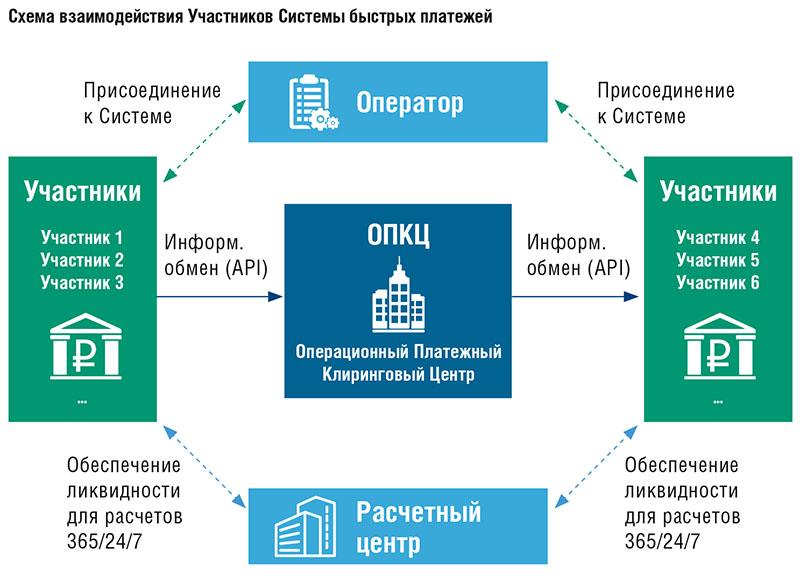

Разработкой и технической поддержкой данной системы занимается Ассоциация ФинТех, её оператором является сам Центральный Банк, а функции платёжного клиринга возложены на Национальную Систему Платёжных Карт (НСПК).

Зачем она нужна

На начало 2019 года физическим лицам были доступны стандартные переводы. Для большинства людей это перечисления с карты на карту и системы денежных переводов. В некоторых организациях предусмотрены свои системы быстрых платежей, допускающие перечисления по номеру телефона, но это скорее исключение, чем правило (такая модель, например, есть в Сбербанке, но она распространяется только на клиентов самого Сбербанка).

Все эти схемы имеют ряд недостатков:

- Банки и системы денежных переводов часто взимают высокие комиссии, особенно если деньги перечисляются на карту, выпущенную другой кредитной организацией (до 2%, но не менее определённой суммы, обычно 50 руб.). Разумеется, бывают и исключения (встречаются бесплатные переводы), но мы рассматриваем модель в общем.

- Если карты относятся к разным системам (например, Visa и МИР), возможны конфликты и сбои (сейчас они наблюдаются крайне редко, но бывают).

- Если инфраструктура перегружена, переводы задерживаются, порой даже приходится ждать несколько дней или вообще нужно обращаться в банк с просьбой найти «потерявшийся» перевод.

Новая СБП, разработанная ФинТехом и ЦБ, призвана решить эти проблемы, в частности, для неё характерны следующие особенности:

- переводы по номеру телефона можно осуществлять не только в пределах одного банка, но и на счета, открытые в другой кредитной организации;

- перевод проводится буквально за несколько секунд;

- по таким операциям комиссии будут ниже, чем по привычным переводам с карты на карту.

Как функционирует

На момент публикации обзора система мгновенных платежей находится в стадии тестирования, т.е. доступна лишь сотрудникам и некоторым клиентам 12-банков, которые решили к ней подключиться. Тем не менее, если собрать воедино все отзывы «тестеров» и информацию из пресс-релизов, вырисовывается вполне понятная и удобная схема. Прокомментируем, как она работает:

- клиент привязывает к карточному (дебетовому) или расчётному счёту номер телефона;

- устанавливает приложение «онлайн-банк»;

- если человеку нужно перевести денежные средства другому лицу, у которого также к телефону привязан счёт, клиент в качестве реквизитов просто указывает телефонный номер;

- разумеется, перед переводом система отправит на телефон подтверждающий код или push-уведомление.

Что изменилось в лучшую сторону? Во-первых, перед переводом не требуется спрашивать у получателя средств реквизиты его карточки, достаточно знать номер телефона (в будущем, возможно, появится и привязка к электронной почте).

И, во-вторых, ЦБ установил для банков-участников СБП низкие комиссии за обслуживание переводов. До декабря 2019 года (на период тестов) она вообще не взимается, а в будущем актуальными станут следующие тарифы:

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

- сумма перевода до 1000 руб. – по 50 коп. и с банка-отправителя, и с банка-получателя;

- от 1000,01 до 3000 руб. – по 1 рублю;

- От 3000,01 до 6000 руб. – по 2 рубля;

- От 6000,01 до 600000 руб. – по 3 рубля.

Повторим, эти комиссии платят сами банки, поэтому конечные тарифы для розничных клиентов будут выше. Пока не совсем понятно, какой политики станут придерживаться кредитные организации, но поскольку ЦБ назвал систему быстрых платежей социально-значимым проектом, разумно полагать, что он не даст сильно завышать сборы.

СБП и платежи в магазинах

Ориентировочно в августе 2019 года система быстрых платежей заработает и в рознице, т.е. покупатели смогут оплачивать покупки в упрощённом порядке при помощи смартфона по QR-коду.

Данная новация отличается от рассмотренной выше модели прежде всего тем, что платежи будут проводиться не от физлица к физлицу, а в адрес юридического лица. Пока детали пилотного проекта полностью не утверждены, но приблизительная схема расчётов в магазине представляется так:

- посетитель набирает товары и пробивает их на кассе;

- затем получает от продавца чек с QR-кодом;

- потом через специальное приложение в смартфоне сканирует этот код;

- приложение автоматически передаёт распоряжение на оплату со счёта, который привязан к номеру телефона.

Если говорить проще, то пробиваем товары на кассе и сканируем смартфоном код из чека. Всё, на этом оплата покупок зачтена, карты и кошельки с наличными не нужны. Нельзя сказать, что такой подход намного удобнее, но у него есть очевидные плюсы:

- уменьшаются издержки магазина на обработку платежей, поэтому в перспективе возможно пропорциональное снижение цен;

- увеличивается безопасность клиента, так как при использовании СБП исключается риск кардинга.

К слову, о безопасности системы быстрых платежей. Теоретически, мошенники могут использовать разные схемы для того, чтобы пользователь незаметно для себя перевёл мгновенную оплату по поддельному QR-коду, поэтому сейчас специалисты рассматривают варианты защиты от злонамеренных действий.

Так, например, представители OZON отметили, что в момент первой оплаты в новой торговой точке приложение должно запрашивать у пользователя разрешение на перевод. Если он акцептует операцию, в дальнейшем платежи по QR-кодам этого магазина можно проводить без предварительного одобрения.

Соответственно, если мошенник незаметно приложит свой поддельный код к смартфону потенциальной жертвы, приложение для СБП воспримет его как новую торговую точку и попросит пользователя «своими руками» подтвердить перевод.

Кто является участником

Когда система быстрых платежей заработает в полную силу, её участниками станут физ лица, банки и организации. С 1 января 2019 года в тестах начали принимать участие сотрудники следующих компаний:

- «ВТБ».

- «Промсвязьбанк».

- «Газпромбанк».

- «Альфа-Банк».

- «Райффайзенбанк».

- Банк «Тинькофф».

- QIWI.

- «Совкомбанк».

- «АК Барс».

- «СКБ».

- РНКО «Платёжный центр»;

- «Росбанк».

С 28 января доступ к СБП получили уже клиенты этих банков, правда, он был предоставлен не всем желающим сразу, вместо этого запуск происходит постепенно. Каждая кредитная организация сама выбирает стратегию и тактику на этот счёт. Точную информацию необходимо уточнять у сотрудников.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Ближе к марту следует ждать массового внедрения новинки. Так, например, в «Тинькофф» отметили, что быстрые переводы станут доступны всем клиентам с 28 февраля. Что касается вопроса о том, как быстро СБП внедрят другие банки, не числящиеся в представленном выше списке, то здесь многое зависит от двух факторов – результатов пилотного теста и политики регулирующих организаций.

Скорее всего ЦБ РФ будет активно стимулировать кредитные учреждения подключаться к системе быстрых платежей. Во-первых, она должна хотя бы выйти на самоокупаемость, что возможно только при охвате большой доли рынка, и, во-вторых, такие платежи проще контролировать в целях 115-ФЗ.

Более того, уже накануне тестового запуска СБП стало известно, что готовность использовать эту модель выразили ещё 40 банков, при этом, как отметил Владимир Комлев, глава НСПК, все они полностью удовлетворяют необходимым критериям и подготовили нужную документацию.

Подключение к СБП физических лиц

Когда система станет доступна всем желающим, возникнет закономерный вопрос – как подключиться к СБП физлицу? К счастью, никаких специальных технических знаний для этого не понадобится, поскольку соответствующий функционал банки должны будут интегрировать в свои действующие приложения онлайн-банкинга.

Единственное, что придётся сделать, так это просто обновить приложение, если это не произошло автоматически. Сам же интерфейс для работы с быстрыми платежами должен быть интуитивно понятным, так как он рассчитан на широкие слои населения. Кратко рассмотрим наиболее вероятный порядок действий, которые потребуется совершить для подключения к СБП:

- открываем расчётный счёт или получаем дебетовую карту в банке-участнике СБП;

- привязываем к нему номер телефона;

- устанавливаем приложение банка на смартфон;

- разрешаем в настройках проводить быстрые платежи;

- возможно, потребуется ещё раз ввести подтверждающий код, чтобы было понятно, что изменения в настройки внёс владелец счёта, хотя это уже излишне.

Банки сами будут устанавливать тарифы за переводы в СБП для своих клиентов. Принимая во внимание льготный период с нулевым тарифом, Банк России ожидает, что в 2019 году банки предложат своим клиентам симметричные льготные тарифы. ЦБ совместно с ФАС обещает следить за тем, чтобы комиссии для пользователей оставались на приемлемом уровне. Единоразово с помощью Системы быстрых платежей можно будет перевести до 600 тыс. рублей — это традиционное ограничение для любых денежных переводов в России, регламентированное ЦБ РФ. Одновременно банки могут устанавливать собственные ограничения по сумме переводов внутри СБП в соответствии со своей политикой управления рисками.