нет комментариев

нет комментариев

Банковская гарантия на обеспечение исполнения контракта

Общие принципы и юридические аспекты предоставления/получения банковской гарантии определяет закон №44 ФЗ от 05.04.2013 – «Федеральный закон о контрактной системе закупок товаров…», а преимущественно его 45-ая статья. Банковской гарантией называется утвержденный пакет документов, подтверждающих согласие банка-эмитента, выдавшего подтверждение, на готовность осуществления выплаты бенефициару гарантированной суммы, изначально отраженной в контракте, в случае невыполнения договора или выполнения его с критическим превышением по срокам, функционалу, предмету или ином срыве договорных условий.

Гарантия на обеспечение исполнения контракта

С 2014 года, когда вступил в силу Федеральный закон №44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд», все сделки и договорные отношения в области контрактной системы стали регулироваться им. Именно 44 ФЗ устанавливает законность требований заказчика на получение, а поставщика в безоговорочном порядке обязует обеспечить гарантийное подкрепление обязательного исполнения всех требований заказчика. Требования документально оформляются в виде договорных соглашений сторон (договорных обязательств).

Законом предусмотрены две разновидности применяемого на практике гарантийного обеспечения. К первому виду относится замораживание средств, выделенных на выполнение контракта. Средства находятся на неснимаемом балансе до завершения временных рамок контракта (выполнения его условий) или до официального подтверждения поступления заявки.

Второй способ заключается в выдаче эмитентом банковской гарантии. Она исполняется на бумажном бланке формализованного вида, определяемого самим банком. Помимо условий, оговариваемых юридическим отделом, в тексте гарантийного документа отражается:

- Оформленная в рукописном или электронном исполнении дата регистрации (дата выдачи документа).

- Информация об участнике, выступающем гарантом совершаемой сделки.

- Исчерпывающие данные о физических (юридических) лицах, выступающих принципалом (поставщиком) и бенефициаром (заказчиком).

- Текстовое отображение главных аспектов, составляющих основу обязательства.

- Сумма, которую необходимо выплатить, а также порядок ее определения и способ перечисления на счета получателя.

- Условия наступления обстоятельств непреодолимой силы или иных, зависящих (независящих) от действий участников, при возникновении которых выплачивается заранее оговоренная (или исчисляемая исходя из условий обстоятельств) сумма.

- Календарная дата окончания срока действия принятых на себя гарантийных обязательств (дополнительно могут оговариваться условия ее продления).

Оформление любой гарантии преследует ряд целей, основной из которых остается гарантированное выполнение оговоренных условий контракта (или выплата неустойки в сумме, покрывающей расходы по просроченному или невыполненному договору) при возникновении обстоятельств, не позволяющих исполнителю отчитаться по принятым условиям. При наступлении таких обстоятельств в пользу заказчика банком погашается оговоренная неустойка. Исполнитель, не выполнивший условия договора, принимает на себя обязательство по возмещению банку потерянной суммы с процентной надбавкой, определяемой исходя из конкретной финансовой ситуации.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

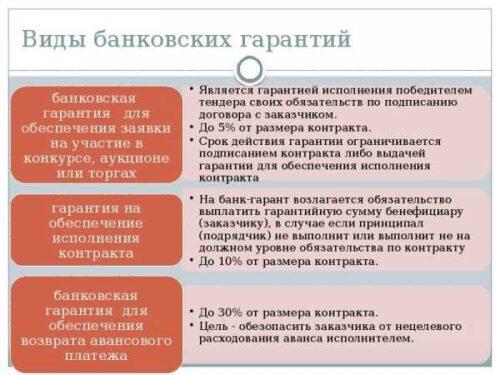

Классификация выдаваемых гарантий зависит от типа заключаемого контракта:

- гарантия по предназначению;

- по условиям обеспечения;

- по характеру платежных обязательств;

- по характеристикам деятельности.

Сферы деятельности участников при оформлении гарантии подразделяют ее на пять основных типов:

- Банковская гарантия на исполнение обязательств. Является наиболее распространенным видом. Работает по принципу выполнено/не выполнено, типовой смысл вытекает из названия и детализированных разъяснений не требует.

- Гарантия обеспечения авансовых отношений. Суть заключается в страховании суммы аванса, возвращаемой на баланс заказчика при недобросовестности исполнительной организации.

- Гарантия налоговых отношений. Регулируется Налоговым кодексом Российской Федерации. Им обеспечивается страховка по уплате установленных налогов. Здесь гарантия бывает 2 видов:

- возврат налога на добавленную стоимость. Гарантия защищает права налогоплательщика. Она обязует банк к уплате налоговых вычетов, начисленных сверх установленных лимитов;

- возмещение стоимости акцизов. Гарантия оформляется в интересах налоговых структур для того, чтобы предупредить акцизные сборы с поставщиков преимущественно алкогольной продукции.

- Гарантия таможенных сборов. Гарантирует оплату таможенных пошлин и сумм сборов. Применяется при ведении дел, связанных с перевозкой товаров через Государственную границу, и в других внешнеторговых отношениях.

- Гарантия тендерного обеспечения. В первую очередь преследует цели определения наиболее надежного партнерства при выборе исполнителя на конкурсно-тендерной основе.

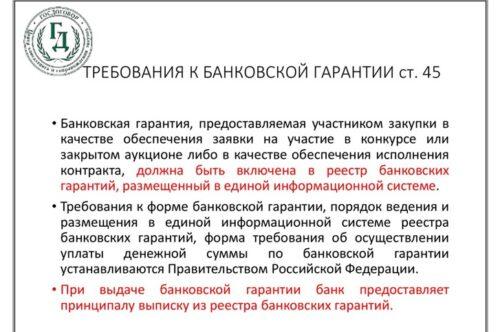

Предъявляемые требования

Ввод в действие системы принятия решений на оказание услуг исключительно по результатам конкурсной программы обусловлен ужесточением требований к банковской гарантии по 44 ФЗ.

С принятием 44-ФЗ требования к обязательству также ужесточились. В настоящее время банк, оформляющий обязательство, обязан подтвердить право заниматься подобным видом деятельности (предоставлять услуги) методом предоставления выписки из государственного гарантийного реестра. Таким образом банк подтверждает, что обязательство оформлено официально и имеет законную юридическую силу. Выписка из реестра должна содержать всю необходимую базу данных о банке-участнике, его полное юридическое наименование, географические данные местонахождения головного офиса (представительства), прописную сумму договора в национальной валюте страны, ИНН и прочее. Также обязательно указываются временные рамки и прикладывается копия договора с поставщиком.

Текстовая форма гарантии является формализованным документом и составляется в зависимости от конкретных условий. Тем не менее, в текст гарантии в обязательном порядке включается информация о контактных данных, сумме и сроках действия. Полный перечень обязательных пунктов составляют:

- Данные о банке, выдавшем обязательство, такие как полное наименование, его местонахождение, ИНН и номер корреспондентского счета.

- Стоимостные данные контракта – исчисляются в валюте страны нахождения и определяют размер финансового возмещения убытков пострадавшей стороны.

- Срок, в течении которого гарантия считается легитимной (как правило, это срок действия самого договора с незначительными поправками, регламентированными законодательством).

- Детализированные права и обязанности участвующих в договоре сторон. Банку вменяется обязанность по выплате финансовой неустойки в размере до 0,1% от общей суммы контракта за каждые календарные сутки просрочки.

- Список документации, который необходимо иметь на момент предъявления обоснованных требованию по возврату обязательства.

Время действия

Время действительности жестко определено 44-ФЗ. Согласно регламента, оно прописывается в тексте обязательств и привязано к типу оформляемой гарантии. К примеру, по заявкам время действия не может продолжаться более двух месяцев с момента их поступления. По обязательствам гарантия утрачивает силу спустя 30 суток, следующих за датой окончания договора.

Существует такое понятие, как срок внесения в реестры. Предоставляющий гарантию банк вносит информацию в списки центрального реестра в течение 24 часов с момента подтверждения выдачи гарантии.

На практике распространены случаи содержания в текстовой части гарантии сведений, попадающих под перечень государственной или коммерческой тайны (особенно актуально при сотрудничестве и заключении контрактов с Государственными корпорациями или оборонными предприятиями). В таких случаях порядок реестровой регистрации подчиняется тем же срокам, но внесение данных осуществляется в закрытую часть раздела реестра.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

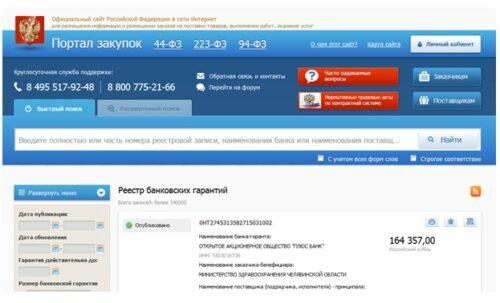

Проверка достоверности

В практическом применении в целях обеспечения финансовой безопасности сторон документация банков проверяется всеми участниками договорных отношений. Как правило, верификация обеспечивающих предмет договора документов производится по принципу соответствия ряду основных условий:

- Банк, предоставляющий обязательство, должен быть включен в перечень доверенных организаций, утвержденный Министерством финансов. Информацию о доверенных структурах можно получить из открытых источников на портале государственных услуг или методом письменного запроса в центр обращений Минфина. Серьезные банковские структуры предоставляют выписку из реестра самостоятельно, совместно с основным пакетом документов.

- Информация о допустимости гарантийного обеспечения должна находиться в реестре, определяющем перечень гарантий, допускаемых к применению. Информация является срочной, что означает немедленное внесение в программный документооборот. Отсутствие гарантии в перечне не может являться следствием временной задержки в оформлении. Проверяется аналогично перечню на страницах сайта информационной системы или по запросу.

- Условия гарантии не должны противоречить требованиям действующего законодательства (в частности 44 ФЗ). В обязательном порядке присутствует финансовый объем и сведения о невозможности отзыва гарантийных обязательств в одностороннем порядке.

- Неисполнение договорных условий ответственной стороной не должно подтверждаться в судебном порядке или иным способом, ставящим заказчика в затруднительные, требующие дополнительных временных и финансовых затрат условия.

Законодательно на заказчика не возлагается ответственность и обязанность по обязательной проверке легитимности и подлинности гарантийных обязательств банка, но их рассмотрение и принятие по ним решения (положительного или отрицательного – роли не играет) определено требованиями законодательных актов, регламентирующих саму процедуру гарантийного обеспечения.

Существует несколько требований к банку, выпускающему банковские гарантии:

- у банка должна быть лицензия, это основное требование. Ее выдает Центральный Банк России, и при ее отзыве гарантия не аннулируется, однако воспользоваться ею уже будет невозможно;

- у банка должны быть собственные средства, их величина четко прослеживаема и не должна составлять менее 25 миллиардов рублей;

- банком должны быть соблюдены все нормативы на отчетные даты минимум за шесть месяцев, установленные Федеральным законом №86-ФЗ от 10 июня 2002 года.

Хотя большинство недобросовестных банков заведомо известны, и информация о них размещена в открытом доступе, в теории существует вероятность заключения контракта с гарантией, оформленной по так называемой «серой» схеме.

Если принципал предоставил заказчику «серую» гарантию, то заказчик имеет право воспользоваться одним из следующих вариантов действий:

- Потребовать внесение изменений в обязательство или его полную замену.

- Воспользоваться правом отказа от заключения договора в пользу организации, представленной третьей стороной, с одновременным внесением данных о недобросовестном поставщике в общий информационный реестр.

- Воспользоваться правом одностороннего выхода из договора по уважительной (не требующей финансового обременения) причине.

- Расторгнуть договор и заключить его на более выгодных условиях по взаимному соглашению сторон.

- Передать данные об исполнителе в органы финансового надзора с заявлением о возбуждении уголовного дела по статье «мошенничество».

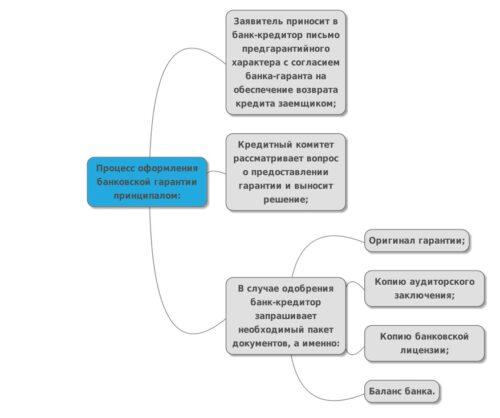

Порядок оформления

В первую очередь, при оформлении документов проверке подлежит соответствие политики организации общепринятым правилам. К моменту получения гарантии организация должна функционировать не менее трех месяцев. Финансовая отчетность не должна показывать убытков за минимальный статистически значимый промежуток времени. Cуммарная величина оборотов организации должна быть больше или соизмерима с принятой суммой гарантии.

Следующий шаг — это выбор банка. Реестр банков, которые имеют право выдавать обязательства, находится на сайте Министерства финансов Российской Федерации. По состоянию на 2019 год туда включено порядка трехсот кредитных организаций. Взаимодействовать с ними можно напрямую либо через брокера. Важно помнить, что брокер — это посредник, и он берет комиссию за свою работу. Если все же организация оформляет гарантию через посредника, нужно выбирать его тщательно. Необходимо обратить внимание на наличие у брокера агентского соглашения между посредником и банком. В случае его отсутствия брокер не имеет права заниматься посреднической деятельностью.

После того, как банк выбран и подходит по всем параметрам, нужно уточнить перечень документов и согласовать тариф гарантии. В зависимости от конкретной ситуации, действующего на момент заключения контракта законодательства и юридических аспектов эмитента, перечень документов может быть откорректирован как в большую, так и в меньшую сторону. Но в любом случае неизменным остается ряд документов, определенный в Законе:

- Заявление, составляемое заказчиком в свободной форме или форме, утвержденной юридическим советом банка.

- Юридическая и учредительная информация о предприятии (организации), претендующей на получение гарантии.

- Заверенные установленным порядком копии документов (ИНН, ОГРН) и прочие (по требованию).

- Выписка из ЕГРЮЛ либо ЕГРИП, если поставщик — индивидуальный предприниматель. Выписка не должна быть просроченной, дата получения не должна отставать от текущей на момент оформления даты более чем на тридцать суток.

- Нотариально заверенные копии доверенностей или иных устанавливающих право подписи и полномочия на руководителя организации, легитимность финансовой печати учреждения (если таковая имеется и используется при подписании документации по приемке услуг контракта). Подтверждающим документом может выступать протокол заседания совета директоров, акционеров, выписка из внутреннего приказа о назначении на должность или вступление в исполнение обязанностей.

- Копии документов, подтверждающих временные полномочия третьих лиц и лиц, на которых возлагается временное исполнение обязанностей по занимаемой руководителем организации должности. Может быть предоставлена доверенность от руководителя предприятия или руководителя вышестоящего органа соответствующей структуры.

- Бухгалтерская отчетность. Для организаций на общей системе налогообложения нужно подготовить бухгалтерский баланс по форме №1 и отчет о финансовых результатах по форме №2. Для организаций на упрощенной системе налогообложения понадобятся:

- декларация по налоговым вычетам за год, предшествующий году оформления договора;

- заверенная выписка из книги бухгалтерских операций.

Для индивидуальных предпринимателей на общей системе налогообложения нужно предоставить декларацию по форме 3-НДФЛ.

- Номер закупки и конкурсная документация. В дополнение предоставляется протокол признания победителем тендера и проект контракта.

Помимо указанного перечня, банком может быть запрошена и иная (дополнительная) информация. Образец стандартного оформления бланка банковской гарантии можно найти и скачать практически на любом портале финансово-юридической тематики.

После того как в банк передан полный пакет документов и заполнено заявление по форме банка, нужно согласовать проект обязательства и оплатить счет. Последний этап — это получение гарантии. Поставщику передается экземпляр договора о предоставлении обязательства, ее оригинал и выписка из реестра банковских гарантий. Принципал после получения гарантии проверяет ее на соответствие требованиям 44-ФЗ.

Стоимость гарантии

Стоимость банковской гарантии зависит от нескольких факторов:

- Финансовый размер суммы, обозначенной, как гарантийная.

- Сущность предмета обязательств и календарные даты начала и окончания его срока действия.

- Размер залоговой суммы (при ее наличии) или информация об отсутствии (отказе участников) от предоставления/получения залога.

Рассчитаем на примере. Стандартная ситуация, когда один из участников тендера на ремонт школы выигрывает право заключения контракта. Первоначальная цена контракта составляет двадцать миллионов рублей. Фиксированный показатель обеспечения в денежном эквиваленте равен 30% от цены контракта, что составляет шесть миллионов рублей. Установленное контрактом время выполнения оговоренных работ составляет год и шесть месяцев, а процентная ставка за пользование услугами гаранта – 2% от суммы контракта.

В математическом выражении получаем 20 000 000 рублей х 30% х 2% х 1,5 (срок контракта в годовом исчислении) = 180 000 рублей.

Получается, что для получения контракта стоимостью 2 миллиона рублей исполнитель должен заплатить за гарантию 180 тысяч рублей. С экономической точки зрения этот вариант более предпочтителен, чем финансовая заморозка 6 миллионов рублей на полтора года при оформлении депозита.