нет комментариев

нет комментариев

КБК по НДФЛ и пени за сотрудников в 2020 году

Налог со своего дохода должны регулярно уплачивать все лица, которые его получают. При оформлении платежного поручения по перечислению НДФЛ за сотрудников необходимо знать действующие КБК 2020 года. О кодах бюджетной классификации по подоходному налогу, а также связанных с ним штрафах и пенях пойдет речь в данной статье.

Кратко об НДФЛ

Под аббревиатурой НДФЛ скрывается такое понятие, как налог на доходы физических лиц. С его уплатой сталкиваются те люди, которые получают какой-либо доход. Если объектом налогообложения выступает заработная плата/отпускные, то удержанная работодателем сумма налога с доходов сотрудника будет им самостоятельно перечислена в Налоговую инспекцию.

К числу налогоплательщиков НДФЛ относятся:

- физ. лица, являющиеся иностранными гражданами и находящиеся в год на территории России 183 дня и более;

- физ. лица, являющиеся россиянами или гражданами других стран вне зависимости от их времени нахождения в России, если источник получения их дохода находится в нашей стране.

Объектом налогообложения по НДФЛ может быть:

- зарплата;

- полученная арендная плата;

- призы, выигрыши;

- страховые выплаты;

- доход от продажи объекта недвижимости, ценных бумаг и т.д.;

- дивиденды и доходы в виде процентов, размер которых выше ставки рефинансирования ЦБ РФ.

Подоходный налог не берется от:

- компенсаций, полученных от государства (например, компенсаций для поддержания людей, которые потеряли свое жилье, пособий, полученных в результате сокращения на работе);

- наследства;

- государственных пособий (например, пособий по безработице, уходу за детьми);

- дохода, который был подарен;

- пенсий, стипендий, грантов, алиментов;

- вознаграждений, которые получены от государства (например, выплат донорам крови, подарков спортсменам).

КБК по НДФЛ в 2020 году

При поиске КБК по НДФЛ в 2020 год нужно использовать Приказ Министерства финансов РФ №132 от 8 июня 2018 года. При этом коды, применяемые работодателями в 2020 году при уплате подоходного налога за сотрудников и себя, остались неизменными.

Действующие КБК по налогу на доходы физических лиц, а также пени и штрафы по НДФЛ в 2020 году для юр. лиц:

| Назначение платежа | Тип платежа | КБК |

|---|---|---|

| НДФЛ с доходов, источником которых является налоговый агент (в частности, работодатели) | Налог | 182 1 01 02010 01 1000 110 |

| Пени | 182 1 01 02010 01 2100 110 | |

| Штраф | 182 1 01 02010 01 3000 110 | |

| НДФЛ с доходов, полученных частными предпринимателями и людьми, занимающимися частной практикой (нотариусами, адвокатами и др.) | Налог | 182 1 01 02020 01 1000 110 |

| Пени | 182 1 01 02020 01 2100 110 | |

| Штраф | 182 1 01 02020 01 3000 110 | |

| НДФЛ с доходов, полученных физическими лицами в соответствии со ст.228 НК РФ и уплачиваемых ими самостоятельно (например, при получении дохода от продажи личного имущества) | Налог | 182 1 01 02030 01 1000 110 |

| Пени | 182 1 01 02030 01 2100 110 | |

| Штраф | 182 1 01 02030 01 3000 110 | |

| НДФЛ в виде фиксированных авансовых платежей с доходов, полученных иностранными гражданами, работающими по найму на основании патента | Налог | 182 1 01 02040 01 1000 110 |

| Пени | 182 1 01 02040 01 2100 110 | |

| Штраф | 182 1 01 02040 01 3000 110 | |

| НДФЛ с сумм прибыли контролируемой иностранной компании, полученной физическими лицами, признаваемыми контролирующими лицами этой компании | Налог | 182 1 01 02050 01 1000 110 |

| Пени | 182 1 01 02050 01 2100 110 | |

| Штраф | 182 1 01 02050 01 3000 110 |

В 2020 году для перечисления НДФЛ по зарплатам, отпускным и прочим выплатам используется код 182 1 01 02010 01 1000 110.

Для того чтобы избежать штрафов по НДФЛ, его расчет должен быть осуществлен без ошибок, оплата произведена в установленный срок и документы оформлены по всем правилам. В таком случае у контролирующего органа не возникнут претензии к налогоплательщику. Пени также могут стать следствием несоблюдения принципов начисления и уплаты НДФЛ.

Когда должен быть произведен расчет

Согласно действующим законодательным нормам, в 2020 году подоходный налог за работников должен быть уплачен не позже дня, который следует за датой выплаты сотрудникам оплаты труда. Например, если работодатель выдал зарплату за февраль 2020 года 1 марта, то НДФЛ должен быть удержан 1 марта, а перечислен до 4 марта (так как 2 и 3 марта – это выходные дни).

Для перевода НДФЛ, удержанного с пособий по временной нетрудоспособности, по уходу за больным ребенком и отпускных применяется другой принцип. Крайний срок для перевода налога – последний день месяца, в котором доход был выдан работнику. Например, если человек уйдет в отпуск с 3 по 17 апреля и отпускные получит 1 апреля, то крайней датой перевода НДФЛ в бюджет РФ будет 30 апреля.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

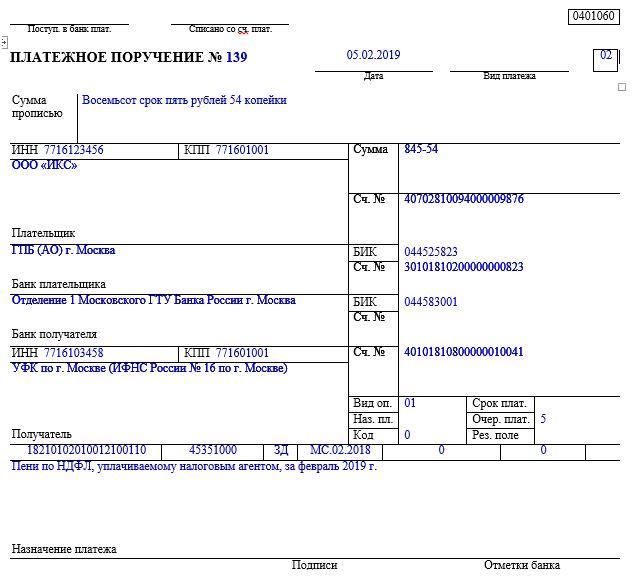

Образец заполнения платежки

В качестве примера оформления платежного поручения по подоходному налогу мы возьмем ситуацию с оплатой пени. Особенности заполнения платежки по пени с НДФЛ:

- применяется КБК — 182 1 01 02010 01 2100 110;

- основанием платежа чаще всего являются следующие обозначения: ЗД (задолженность), ТР (требование ФНС) или АП (акт проверки);

- если пени уплачиваются по инициативе налогоплательщика, то в поле «Налоговый период» ставится «0»;

- если пени уплачиваются по требованию ФНС, то в поле «Налоговый период» ставится срок, указанный в данном документе;

- если пени уплачиваются на основе проверочного акта, то в поле «Налоговый период» ставится «0».

Скачать образец платежного поручения для перечисления пени по НДФЛ с КБК 2020 года можно здесь.

А пример платежки для перевода суммы подоходного налога можно скачать по данной ссылке.

С особенностями заполнения платежки для уплаты пени можно также ознакомиться, просмотрев данный видеоролик:

Уточнение платежа

Если в процессе уплаты НДФЛ была допущена ошибка, то операцию разрешается уточнить в случае соблюдения трех условий:

- платеж произведен не более 3-х лет тому назад;

- уточнение не приведет к формированию недоимки;

- ошибка не серьезная и деньги все равно были перечислены в бюджет страны.

В ситуации, когда платеж не попал в бюджет, его уточнить не получится, при этом налоговый агент будет считаться должником по статье НДФЛ. К этому может привести, например, ошибка в реквизитах счета территориального Федерального казначейства. Чтобы решить данную проблему от налогоплательщика, потребуется перечислить НДФЛ еще раз, верно оформив платежку, и обратиться в ФНС для возврата неправильно переведенных денег.

Если НДФЛ поступил в бюджет, но присутствуют какие-то ошибки в платежке, то не потребуется возвращать деньги и уплачивать налог еще раз. Достаточно будет уточнить ошибочно указанный реквизит, например:

- данные казначейства;

- идентификационный налоговый номер плательщика/адресата;

- КПП плательщика/адресата;

- прочие реквизиты плательщика/адресата;

- основание транзакции;

- статус плательщика;

- налоговый период;

- КБК.

Для проведения процедуры уточнения платежа налоговому агенту нужно подать соответствующее заявление (с описанием ошибки и необходимой корректировки данных) в свою ФНС и приложить к нему копию неправильной платежки.