нет комментариев

нет комментариев

Порядок и сроки уплаты НДС в 2020 году — Таблица

НДС уплачивается поквартально, по 1/3 от общей суммы каждый месяц, следующий за отчетным кварталом. При этом уплату необходимо осуществлять не позднее 25 числа данного месяца (пункт 1 статьи 174 НК РФ). Однако если этот день совпадает с выходным, то крайняя дата уплаты переносится на ближайший рабочий день. Для более удобного восприятия информации сроки уплаты НДС в 2020 году представлены в таблице ниже.

|

Квартал (налоговый период) |

Доля НДС за квартал |

Крайняя дата уплаты |

|---|---|---|

| 4 квартал 2018 года

(налоговый период 24) |

1/3 | 25 января 2020 года |

| 1/3 | 25 февраля 2020 года | |

| 1/3 | 25 марта 2020 года | |

| 1 квартал 2019 года

(налоговый период 21) |

1/3 | 25 апреля 2020 года |

| 1/3 | 27 мая 2020 года | |

| 1/3 | 25 июня 2020 года | |

| 2 квартал 2019 года

(налоговый период 22) |

1/3 | 25 июля 2020 года |

| 1/3 | 26 августа 2020 года | |

| 1/3 | 25 сентября 2020 года | |

| 3 квартал 2019 года

(налоговый период 23) |

1/3 | 25 октября 2020 года |

| 1/3 | 25 ноября 2020 года | |

| 1/3 | 25 декабря 2020 года | |

| 4 квартал 2019 года

(налоговый период 24) |

1/3 | 27 января 2021 года |

| 1/3 | 25 февраля 2021 года | |

| 1/3 | 25 марта 2021 года |

Если 25 число выпадает на выходной, поэтому срок переносится на ближайший рабочий день.

Лица, освобожденные от уплаты НДС, но выставляющие счета-фактуры с выделенной суммой НДС, обязаны уплачивать налог на добавочную стоимость полностью, а не частями. Срок – 25 число месяца, следующего за прошедшим отчетным кварталом.

Порядок уплаты НДС

Существуют следующие правила уплаты налога:

- НДС необходимо уплачивать по месту регистрации налогоплательщика в налоговых органах. Исключением являются налоговые агенты – они могут платить налог на добавленную стоимость по месту своего нахождения.

- Лица, находящиеся на специальных режимах налогообложения, должны уплачивать НДС по итогам квартала полностью, а не частями. Крайней датой при этом является 25 число месяца, следующего за прошедшим кварталом.

- Налоговые агенты, сотрудничающие с иностранными партнерами, не зарегистрированными в налоговых органах, уплачивают НДС параллельно с перечислением им финансовых средств. Более того, банк вообще может отказаться осуществить перевод в пользу таких налогоплательщиков, если налоговый агент не предоставит банку поручение на уплату НДС.

- Декларацию по НДС нужно представлять в электронном виде по месту регистрации в налоговых органах через одного из операторов электронного документооборота. Крайний срок подачи – 25 число месяца, следующего за прошедшим кварталом.

- Если иностранные организации имеют несколько подразделений на территории РФ, то место для подачи декларации по НДС они могут выбирать сами (относительно местонахождения своих подразделений). Однако об этом необходимо письменно уведомить ФНС.

- Использование договоров комиссий и агентских договоров при приобретении товаров или услуг от имени агента или на основе транспортной экспедиции. Исключая случаи, когда при подсчете налоговой базы учитывается вознаграждение за исполнение договора транспортной экспедиции.

- Такие лица являются застройщиками.

Декларация по НДС

Заполнять декларацию необходимо в рублях, округляя показатели в копейках: боле 50 копеек – в сторону увеличения, менее 50 – в сторону уменьшения. Титульный лист и первый раздел декларации следует представлять абсолютно всем налогоплательщикам, включая тех, у кого по итогам налогового периода сумма НДС равна нулю.

Разделы декларации по НДС:

- раздел 2 – для налоговых агентов;

- раздел 3 – денежные средства от реализации, подлежащие налогообложению;

- разделы с 4 по 6 включительно – для налогоплательщиков, облагаемых НДС по ставке, равной нулю;

- раздел 7 – освобожденные от НДС операции;

- разделы с 8 по 12 включительно – сведения из книг покупок и продаж, а также журналов выставленных счетов-фактур.

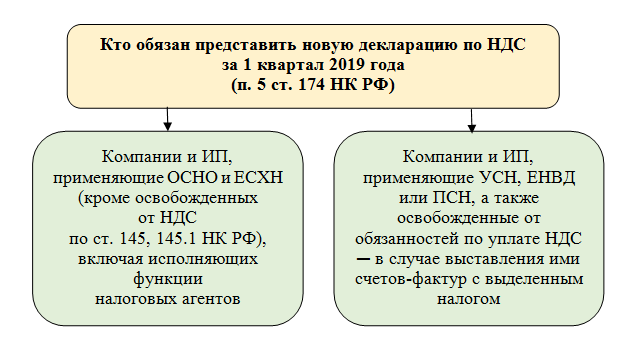

Согласно приказу от 28.12.2018 № СА-7-3/853@, в декларацию по НДС были внесены некоторые изменения. Соответственно, начиная с 1 января 2019 года, в налоговые органы необходимо подавать новую форму. Однако касается это только следующих лиц:

- Организации и индивидуальные предприниматели, не освобожденные от НДС и применяющие ОСНО и ЕСХН, включая налоговых агентов.

- Организации и индивидуальные предприниматели, являющиеся налогоплательщиками УСН, ЕНВД и ПСН, включая освобожденных от уплаты НДС при выставлении счетов-фактур с отдельно выделенным налогом.

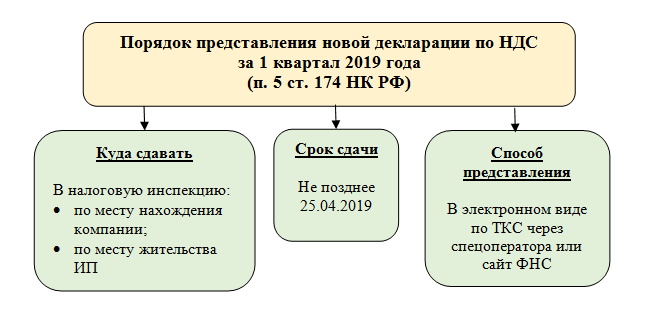

Порядок и сроки подачи новой декларации по НДС в 2020 году никак не изменились. Ее все также необходимо сдавать в налоговую инспекцию по месту нахождения организации или по месту жительства ИП не позднее 25 числа месяца, следующего за прошедшим отчетным кварталом.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

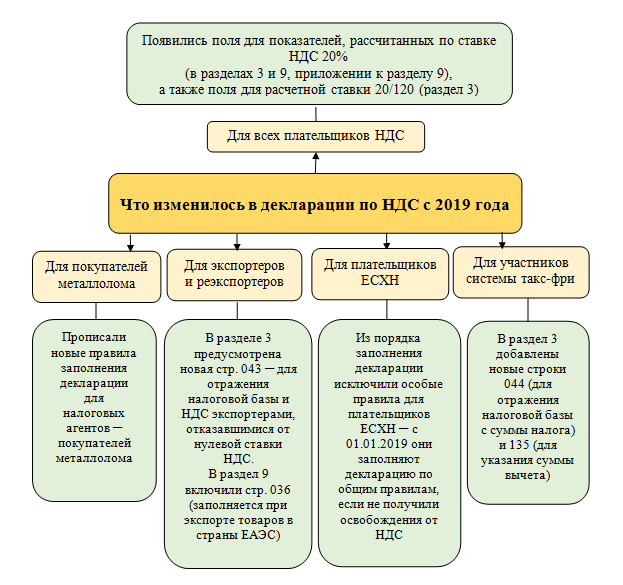

Основным изменениям подверглись 3 и 9 разделы, включая некоторые из приложений. Так, появились поля для показателей, рассчитанных по ставке НДС, равной 20%. Покупателям металлолома приписали новые правила заполнения декларация для налоговых агентов. Плательщики ЕСХН, если они не освобождены от уплаты налога на добавочную стоимость, теперь должны подавать декларацию по общим правилам.

Коснулись изменения и налоговых агентов, являющихся неплательщиками НДС. Например, во втором разделе декларации они теперь должны указывать товары из пункта 8 статьи 161 НК РФ, отгруженные продавцам за квартал. В строке 060 следует указывать сумму агентского НДС к уплате, а в строках 010-030 проставлять прочерки.

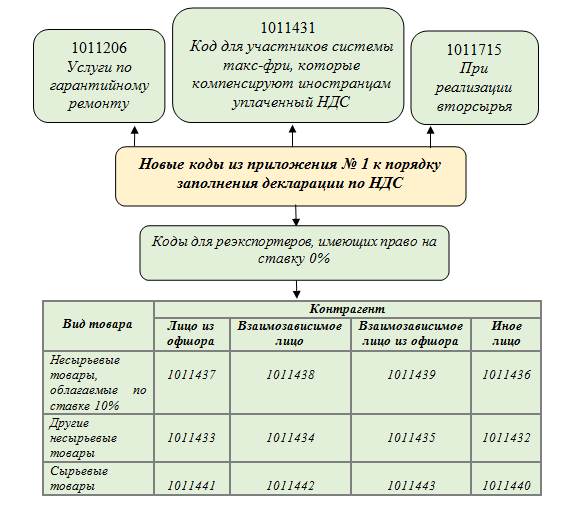

Новые коды операций:

- 1011206 – услуги по гарантийному ремонту;

- 1011431 – код для участников системы такс-фри;

- 1011715 – реализация вторичного сырья.

Загрузить новый бланк и пояснения к заполнению можно на сайте налоговой службы.

Специальные режимы налогообложения в 2020 году

Детально объяснить порядок уплаты НДС не представляется возможным без упоминания специальных режимов налогообложения. Так, некоторые из них позволяют вообще не уплачивать НДС. Другие обязуют делать это только при определенных обстоятельствах.

Всего существует четыре специальных режима налогообложения:

- Единый сельскохозяйственный налог (ЕСХН).

- Упрощенная система налогообложения (УСН).

- Единый налог на вмененный доход (ЕНВД).

- Патентная система налогообложения (ПСН).

Разберем порядок уплаты НДС в 2020 году для каждого из режимов отдельно.

ЕСХН

Организации и ИП, которые уплачивают единый сельскохозяйственный налог, с 1 января 2019 года признаны налогоплательщиками НДС. Другими словами, налог на добавленную стоимость такие лица теперь платят на общих условиях. Внесены эти изменения Федеральным законом от 27.11.2017 №335-ФЗ. Если быть точнее, то в этом законопроекте было сказано, что уплачивающие единый сельскохозяйственный налог освобождались от НДС до 31 декабря 2018 года. Следовательно, начиная с 1 января 2019 года это послабление закончилось.

Однако есть и положительный момент. Согласно второму абзацу пункта 1 статьи 145 НК РФ, налогоплательщики ЕСХН освобождаются от уплаты НДС, если:

- переход на единый сельскохозяйственный налог и реализация прав по освобождению от НДС происходят в одном календарном году;

- за предшествующий налоговый период сумма дохода по ЕСХН без его учета не превышает 100 млн. рублей за 2018 год, 90 млн. рублей за 2019 год, 80 млн. рублей за 2020 год, 70 млн. рублей за 2021 год, 60 млн. рублей за 2022 и последующие годы.

Таким образом, если доход от предпринимательской деятельности, в отношении которой применяется ЕСХН, в 2018 году превысил 100 млн. рублей, то НДС в 2019 году платить нужно.

УСН, ЕНВД и ПСН

Организации и индивидуальные предприниматели, являющиеся налогоплательщиками УСН, ЕНВД и ПСН, освобождаются от уплаты НДС. Тем не менее, существуют и исключения, когда налог на добавленную стоимость уплатить все же придется:

- ввоз товаров на территорию РФ;

- ввоз товаров на территорию, находящуюся под юрисдикцией РФ;

- завершение таможенного процесса свободной таможенной зоны (Особая экономическая зона в Калининградской области);

- сделки по договорам простого товарищества и доверительного управления (ст. 174.1 НК РФ);

Ко всему прочему, налог на добавленную стоимость необходимо уплачивать налогоплательщикам УСН, ЕНВД и ПСН, которые являются налоговыми агентами (ст. 161 НК РФ):

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

- приобретение товаров или услуг у иностранных партнеров, не состоящих на учете в налоговых органах;

- аренда федерального имущества у государственной и муниципальной власти. Налоговая база в данном случае определяется для каждого арендованного объекта отдельно;

- реализация государственного и муниципального имущества, входящего в состав государственной казны и не закрепленного за каким-либо государственным или муниципальным предприятием. Налоговая база определяется для каждой операции по реализации отдельно;

- реализация на территории РФ конфискованного имущества, кладов, бесхозных, скупленных и перешедших государству по наследству ценностей;

- реализация товаров, оказание услуг и передача имущественных прав иностранным партнерам, не состоящим на учете в налоговых органах, если соглашение подкреплено договором комиссии, договором поручения или агентским договором;

- реализация судна, если по истечению 45 дней с момента получения на него прав оно не было зарегистрировано в Российском международном реестре судов.

Наказание за неуплату НДС

Неуплата, неполная или несвоевременная уплата налога на добавленную стоимость наказывается штрафом (статья 122 НК РФ) либо начислением пени (статья 75 НК РФ):

- Размер штрафа зависит от того, умышленно было совершено нарушение или нет. Неуплата или неполная уплата образована из-за неправильного исчисления – штраф 20% от общей суммы неуплаченного НДС. Если же подобное деяние было совершено умышленно – 40%.

- Пеня назначается в том случае, если сумма налога в декларации была рассчитана верно, но не уплачена в срок. Размер пени для физических лиц составляет 1/300 от действующей ставки рефинансирования. В случае, если пеня назначается организации, то ее размер зависит от срока просрочки: до 30 дней – 1/300 ставки, свыше 30 дней – 1/150 ставки.

При определении степени вины налогоплательщика могут учитываться некоторые смягчающие обстоятельства (статья 112 НК РФ):

- тяжелое материальное положение;

- нарушение совершено по причине угрозы или давления извне;

- семейные обстоятельства;

- иные обстоятельства, признанные судом или ФНС.

Согласно 3 пункту 114 статьи НК РФ, при наличии хотя-бы одного из вышеперечисленных смягчающих обстоятельств, размер штрафа снижается минимум вдвое.