нет комментариев

нет комментариев

Налог с продажи дома — какой нужно платить?

Очень многие владельцы загородной недвижимости до сих пор плохо понимают принцип расчета налога с продажи дома, особенно если дом продается вместе с земельным участком. Чтобы избежать лишних вопросов и правильно провести расчеты, внимательно прочтите наш материал.

Как рассчитать налог с продажи дома вместе с участком?

Чтобы после продажи у владельцев недвижимости не возникло проблем с налоговой службой, необходимо верно рассчитать сумму налога и знать, когда и куда ее оплачивать.

Стоит помнить, что полученная сумма средств при продаже дома относят к доходам физических лиц. То есть, продавая дом, человек получает доход, который облагается налогом. Ставка подоходного налога, который уплачивается независимо от статуса физического лица, составляет 13 %. Казалось бы, нужно просто сложить цену за дом, за землю, на которой он находится, вычесть из этой суммы 13 % от налогооблагаемой базы – и вот она, сумма налога.

Налог с продажи дома

Но в действительности существуют некоторые льготы и нюансы, на которые необходимо обращать внимание, если вы не хотите переплачивать.

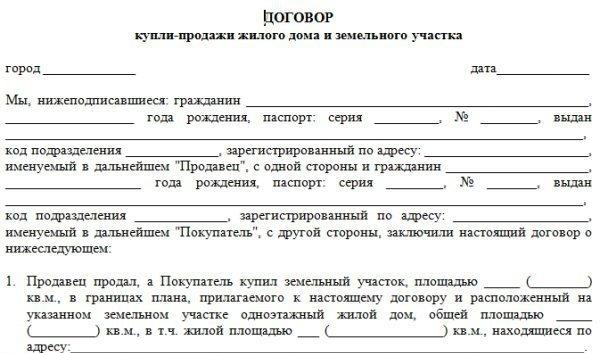

Прежде сего, нужно верно рассчитать налогооблагаемую базу, и уже к ней применять ставку налога. Поскольку сам дом, и участок, на котором он построен, являются отдельными объектами собственности, на каждый из них есть свой правоопределяющий документ. Потому при продаже на недвижимость, и на землю, должны составлять разные договоры купли-продажи.

Также стоит учитывать размер вычета и период времени, когда дом находился в пользовании по документам.

Основные нормативно-правовые акта, которые регулируют правовые отношения при передаче права собственности на дом и на участок являются ГК РФ, Земельный кодекс и НК РФ.

Сроки владения и налоговые вычеты

Одна из важных особенностей, которую нужно учитывать при расчетах, это срок владения имуществом (на правах собственника). К примеру, если вы купили участок с домом менее трех лет назад, то вполне можете воспользоваться при расчетах правом на получение налогового вычета. Размер вычета определяется и закрепляется государством, и на данный момент составляет 1 млн рублей.

Приведем пример. Вы продаете земельный участок за 4 млн рублей, и можете воспользоваться правом вычета в размере 1 млн рублей, в результате чего налогооблагаемая база составит 3 млн рублей – именно из нее вы будете рассчитывать 13 %.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

В случае если вы владеете участок более пяти лет, то также имеете право на получение вычета, который равен сумме продажи этого объекта. То есть, при продаже такого дома выплачивать с суммы дохода НДФЛ не нужно.

Очень важно верно составить договора купли-продажи на имущество и на землю.

Возможно ли снизить налог?

Есть ли возможность уменьшить сумму налога, если человек владел домом менее трех лет? Тут есть несколько вариантов, которыми можно воспользоваться. К ним относят:

- Получение льгот для тех, кто уплачивал НДФЛ в бюджет (сюда относятся и юрлица, и физлица, в том числе ИП).

- В случае, если сумма отчислений представлена как возврат из предыдущего перечисления в налоговый фонд.

К слову, если домом и участком владеют несколько человек, налоги делятся на них соразмерно их долям владения.

Какие документы необходимы?

Также заранее позаботьтесь о сборе всех требуемых документов. Так, вам понадобится документ, удостоверяющий вашу личность – это паспорт либо идентификационный код. Нужно подготовить ценные бумаги о праве собственности. К ним относят:

- Договор купли-продажи или дарения.

- Свидетельство о праве собственности.

- Свидетельство о праве на наследство.

Договор купли-продажи

Кроме того должны быть акты о праве владения на земельный участок, документ о прописанных в доме лицах. К примеру, если на дом имеют права несовершеннолетние дети или инвалиды, нотариус, занимающийся сбором документов, должен обратиться сначала в органы опеки для получения разрешения.

Также должна быть экспертная оценка жилья и земельного участка, справка об отсутствии дополнительных сооружений, согласие супруга на продажу дома (если брак заключен до приобретения жилья). Согласите должен также заверить нотариус.

Оплата и отчетность по налогу с продажи дома

Для уплаты налога нужно обратиться в местный налоговый орган (по месту вашего жительства). Но прежде всего нужно подать декларацию со всеми расчетами, представленной в виде справки 3 НДФЛ. В документе нужно указать полученные при продаже доход и сумму налога, уплаченного с него. Заполняется справка очень просто, однако если у вас возникнут сложности, всегда можно обратиться за помощью в специализированные агентства, сотрудники которых быстро оформят справку для вас.

Если вы решили самостоятельно заполнить документ, то помните, что лучше сразу заполнить два экземпляра – один передается налоговому инспектору, а второй (заверенный подписью и печатью) остается у вас. Это позволит избежать проблем в случае, если декларация, оставшаяся в налоговой, потеряется.

Согласно статье 229 НК РФ, справку по форме 3 НДФЛ нужно сдать до 30 апреля года, который следует за отчетным. То есть, продав имущество в 2016 году, вам нужно подать документ в 2017 году. Бывает, этот день выпадает на праздник или выходной, в таком случае справку подают на следующий рабочий день.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Если вам при продаже дома и участка не нужно оплачивать налог и подавать декларацию, нужно обратиться с соответствующим документом в свою налоговую службу. Вам нужно собрать такие документы, как:

- Договор купли-продажи для проверки дохода.

- Документы, которые подтвердят все затраты при приобретении жилья.

Пошаговое руководство по оплате налога и подаче отчетности

Таким образом, для продажи дома и оплаты всех налогов, нужно сделать следующее:

- Составить два договора купли-продажи на саму землю и дом.

- Выяснить, есть ли у вас право на получение налогового вычета.

- Подать документы в налоговую службу по месту регистрации.

- Подать заявление о налоговом вычете.

- Оплатить необходимую сумму после получения квитанции

Кто платит водный налог, каковы его ставки и сроки оплаты? Здесь мы подробно расскажем об этом.

Здесь мы подробно рассмотрим вопросы оплаты земельного налога.

Кто такой налоговый агент по НДС? Тут вы максимально подробно узнаете об этом.

Какие штрафы ждут при неоплате налога?

Очень важно помнить – любые налоги нужно оплачивать вовремя, как и подавать декларацию. Если пропустить сроки, это чревато получением штрафов.

Так, если налогоплательщик не вовремя подал декларацию или не оплатил налог, то его ожидает штраф, равный 5 % от стоимости сбора. Данный штраф начинают начислять с первого дня просрочки и его конечная сумма может достигать 30 % от суммы сделки.

06.11.2015 г. я купила участок на дачах. Построила дом и зарегистрировала его 06.11.2015 г. Теперь я хочу его продать. Какой налог я должна буду заплатить в налоговую.