нет комментариев

нет комментариев

Что такое дисконтирование: коэффициент и формула

Дисконтирование — это экономический показатель, который призван наглядно показать покупательскую способность денег, то есть их фактическую стоимость через определённое количество времени. Понятие кажется сложным, но если разобраться – всё просто и понятно.

Определение

С течением времени деньги теряют ценность, то есть обесцениваются. Процесс называется инфляцией. Из-за этого любой инвестор, прежде чем вложить куда-то свой капитал, желает понять, принесёт ли это выгоду или, наоборот, сплошные потери. Для того чтобы понять, будет ли инвестирование прибыльным, рассчитывается ставка дисконтирования.

Например, все понимают, что 500 рублей сегодня – это больше, чем 500 рублей через год. Потому что сегодня на них можно приобрести больше товаров, чем в будущем. Стоимость денег ежегодно опускается в пределах, которые можно спрогнозировать (определить). Величина, на которую падает стоимость денег – это ставка дисконтирования.

Если известна ставка, то можно определить, сколько денег надо вложить, чтобы получить известную сумму через определённое время. Процесс именуется дисконтированной стоимостью. Скорость денежного обесценивания зависит от инфляции. На рисунке ниже показана скорость обесценивания 10 000 рублей.

Ставка дисконтирования в инвестиционном контексте

Если рассматривать ставку дисконтирования в инвестиционном контексте, то она призвана показать уровень будущего дохода от финансовых вложений (инвестиций). Инвестор, рассчитывая ставку, узнает будущую стоимость проекта (объекта) и сравнивает её со стоимостью в настоящем времени. То есть благодаря ставке можно узнать, насколько эффективны будут вложения, принесут ли они в будущем доход инвестору.

Суть методики дисконтирования проста:

- Прогнозируются денежные потоки на 5 – 10 лет вперёд. Период в эти 5 – 10 лет называется прогнозным.

- Для каждого периода рассчитывается ставка по специальной формуле.

- Результаты суммируются. Сумма – это и есть возможная прибыль в будущем (5 – 10 лет).

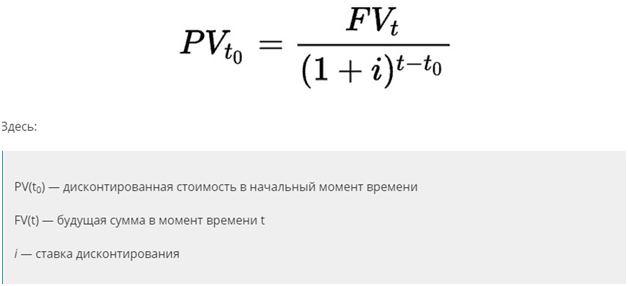

Если доход из будущего известен в настоящем, например, как в выплатах по облигациям, сделать подобный расчёт просто. Использовать следует следующую формулу:

Рассмотрим примеры:

Доход от банковского депозита составляет 5% в год. Конечная сумма – 1000 рублей. Рассчитываем дисконтированную стоимость:

1000 / (1 + 0.05)¹ = 952,4.

Если при ставке в 5% 1000 рублей появится через 2 года, то расчёт дисконтированной стоимости будет выглядеть иначе:

1000 / (1 + 0.05)² = 907.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Не забываем, что деньги обесцениваются. Предположим, что инфляция 4%. При вкладе на год расчёт выглядит так:

1000 / 1.04 = 961,5.

То есть в реальности денежная покупательская способность, после того, как окончится срок вклада, увеличится всего на 9 рублей (961,5 – 952,4). И это ещё хорошо, так как если бы инфляция составила более 5%, покупательская способность денег наоборот, уменьшилась бы.

При облигациях срок выплат может составлять не раз в год, а раз в 3 месяца (квартал). При этом для расчёта используется следующая формула:

CF(t) – это денежный платёж во время «t».

Рассмотрим пример:

Если у облигации доход в год составит 5%, то при цене в тысячу рублей за шт. выплаты будут 3 раза по 12,5 и 1 раз 1012,5. Общая сумма при этом составит 1050.

В результате с учётом инфляции в 4% дисконтированная стоимость составит:

Сложности реального рынка

На реальном рынке точно рассчитать будущий доход нельзя. Существует 3 варианта развития событий:

- увеличение денежного потока;

- уменьшение;

- сохранение на прежнем уровне.

Например, реальная цена акций компании зависит и от их количества в будущем. К примеру, имеется пятьсот тысяч акций. Одна акция стоит 15 рублей. Через 5 лет, по прогнозу, стоимость одной акции увеличится на 5 рублей и составит уже 20 рублей.

Предположим, что прогноз оказался верным. Значит, 500 000 акций * 20 рублей = 10 000 000 рублей. Но компания выпустила за это время дополнительно 166 666 акций. Тогда стоимость каждой примерно 15 рублей.

Получается, что как бы ни были верны расчёты будущего дохода, они всё равно основаны на предположениях. Никто не может дать гарантию того, что инвестиция принесёт реальный доход. Специалисты–экономисты способны дать прогноз на вероятный доход или убыток. Но сбудется ли он – неизвестно. Делать какие-либо прогнозы можно, если известно достаточно данных, чтобы рассчитать будущую прибыль.

Промежуточные итоги

Подведём итоги. Ставка дисконтирования – это величина, выраженная в процентах, которая приводит к увеличению стоимости денежных потоков в будущем по отношению к их цене сегодня. На обесценивание денег в будущем влияют такие факторы, как риски недополучить или полностью не получить доход, инфляция и так далее.

Применяя ставку дисконтирования, оценивают будущие доходы по отношению к настоящему времени. При этом учитывают и факты, влияющие на обесценивание, приведённые выше.

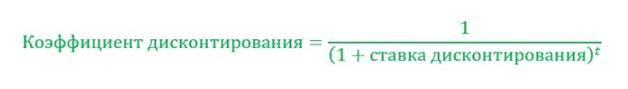

Коэффициент и ставка дисконтирования – это разные понятия. Коэффициент используется в процессе расчётов. Это величина промежуточная, которая рассчитывается на основе ставки дисконтирования по формуле:

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

t – номер периода по прогнозу, в котором вероятны денежные потоки.

Дисконтирование на Западе и в РФ: отличия

На практике в РФ аналитики денежные потоки не дисконтируют. Они дисконтируют именно доходы. Это:

- чистый доход, если нет задолженности;

- прибыль, на которую начисляется налог.

Для расчёта в РФ используется простой затратный метод. На Западе методы иные:

- кумулятивного построения;

- мониторинга;

- сравнения альтернативных вложений;

- выделения.

При кумулятивном построении ставка – это одна из функций риска. Рассчитывается она для объекта как общая сумма рисков. При мониторинге аналитики следят за конъюнктурой рынка, основными показаниями, которые на нём формируются. При выделении анализируются сделки с подобными объектами.

Выводы

Ставка дисконтирования, в зависимости от задач, показывает или величину инфляции, или банковского депозита, или инвестиционного дохода. Если аналитикам известны точные данные по ставке, возможно с высокой точностью оценить дисконтированную стоимость.

Расчёт производится разными методами. В каждом имеется своя доля вероятности.