4 комментария

4 комментария

Прямые и косвенные расходы — что это такое

Организация бизнеса в любой отрасли экономики невозможна без учета расходов. Прежде всего, это необходимо, чтобы бизнес не стал убыточным. Определить правильно себестоимость продукции, выбрать подходящую наценку, найти возможные варианты снижения расходов. Не менее важен систематизированный учет для правильного налогообложения и составления корректной отчетности. С целью создания оптимального распределения и стандартизации расчетов расходы разделены по категориям. Прямые и косвенные расходы относятся к разряду определяющих ценообразование и порядок налогообложения.

Под расходами в общем смысле понимается выраженная в денежном эквиваленте сумма, потраченная на производство работ любого вида, в том числе услуг.

Прямые затраты

Прямые расходы включают в себя те затраты, которые можно отнести к конкретному объекту. Это может быть продукция или услуга. В список прямых затрат Налоговый кодекс включает стоимость материалов и сырья, оплату труда и прочие подобные расходы. То есть нет жесткого определения прямых затрат, и каждое предприятие может дополнять их список при наличии соответствующего обоснования. Исключением являются предприятия торговли, для них в НК (ст.320) приведен фиксированный список прямых затрат.

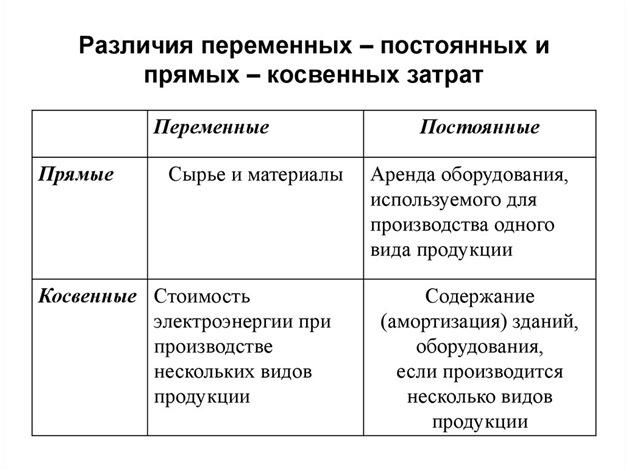

К категории прямых можно отнести, например, расходы на содержание специального оборудования, используемого для одного из видов продукции, или оплату услуг сторонней компании по ремонту данного оборудования. Для предприятий, выпускающих только один вид продукции, все расходы считаются прямыми. Расчет прямых расходов создает основу для определения себестоимости продукции или услуг. Большая часть прямых расходов является переменными, поскольку они напрямую зависят от объема выполняемых работ.

Для предприятий, оказывающих услуги, например, консалтинговые, разрабатывающих программы или проводящих обучение прямыми затратами считается заработная плата консультантов, программистов, преподавателей. Также к прямым относится сдельная оплата труда.

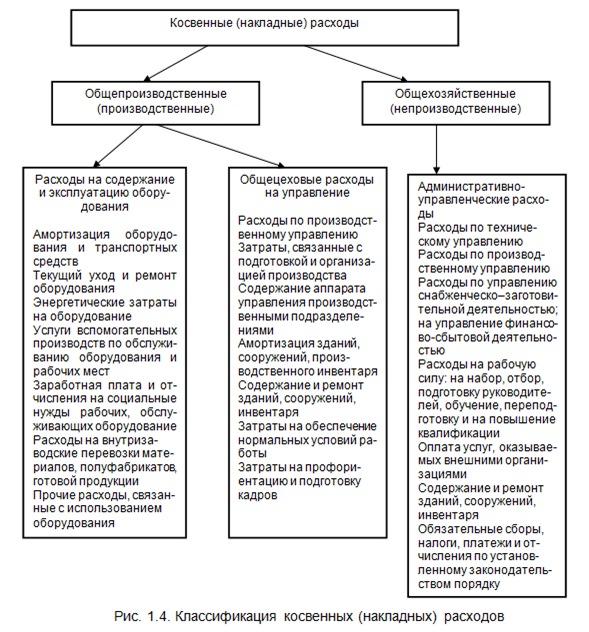

Косвенные издержки

Если затраты невозможно привязать к конкретному объекту производства, они считаются косвенными. Список таких расходов шире, чем список прямых. Сюда включены затраты на аренду и содержание помещений, управленческие и транспортные расходы, реклама и консалтинг, зарплата непроизводственных отделов и многое другое. Список косвенных расходов не регламентируется, предприятие самостоятельно определяет все виды таких затрат. Косвенные расходы могут быть постоянными, не зависящими от объемов производства (аренда, амортизационные отчисления), и переменными (коммунальные услуги, транспортные расходы и др.). Косвенные затраты в свою очередь делятся на производственные и общехозяйственные.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Пример распределения

Для лучшего представления рассмотрим простой пример небольшой семейной кулинарии, где выпекаются булочки, печенье, пончики, пирожные. Работают 4 человека: двое занимаются выпечкой, один продавец, еще один занят покупкой необходимого сырья и доставкой заказов.

В данном примере в категорию прямых расходов будут входить только затраты на покупку компонентов выпечки. Все остальные расходы невозможно отнести ни к одному конкретному виду производимой продукции. А значит к категории косвенных расходов будут отнесены: аренда помещения, зарплата, электроэнергия, вода и другие коммунальные платежи, амортизационные отчисления имеющегося оборудования, средства для уборки помещений, чистки оборудования и прочее.

Если предположить, что со временем кулинарию решили расширить и нанять кулинара, занимающегося, например, только выпечкой пончиков. То в этом случае его зарплата относилась бы к прямым затратам на производство пончиков. А если для выпечки пончиков было бы приобретено специальное оборудование, то его содержание также вошло бы в прямые расходы.

Для чего нужно деление расходов

Разделение расходов по категориям позволяет максимально точно определять себестоимость продукции, а также систематизировать налоговую отчетность в соответствии с действующими нормами и правилами.

Определение себестоимости

Основной показатель для любого бизнеса ― себестоимость — включает в себя как прямые, так и косвенные затраты. С прямыми все просто, так как они рассчитаны конкретно на один вид продукции и себестоимость определяется простым делением всех таких затрат на ее количество.

Сложнее определить, какая часть косвенных расходов будет приходиться на единицу каждого вида продукции. Для такого расчета применяется так называемая база, на основе которой определяется доля косвенных расходов на единицу продукции. Часто в качестве базы используется единица времени трудозатрат, но может применяться не одна, а несколько баз. Так, для примера с кулинарией отдельной базой могут стать затраты на электроэнергию для оборудования, используемого при выпечке. Применяется и другой метод соотношения косвенных расходов на единицу продукции, когда все косвенные расходы распределяются на единицу прямых затрат.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Правильно сделанный расчет себестоимости позволяет проводить анализ эффективности расходуемых средств, определять наиболее прибыльный вид продукции, искать способы сокращения непродуктивных расходов.

| База распределения косвенных расходов | |

|---|---|

| Статьи косвенных расходов | Пропорционально |

| На зарплату и социальные отчисления |

|

| На содержанию и эксплуатацию оборудования |

|

| На подготовку и освоение производства | Объему производства в натуральном или денежном выражении. |

| Общепроизводственные затраты |

|

| Непроизводственные затраты | Маржинальному доходу – разнице между ценой продукции и производственной себестоимости на единицу продукции. |

Учет с целью налогообложения

Корректное налогообложение — еще одна важная причина для правильного распределения расходов на прямые и косвенные. Это объясняется системой определения налогооблагаемой прибыли и временем списания расходов.

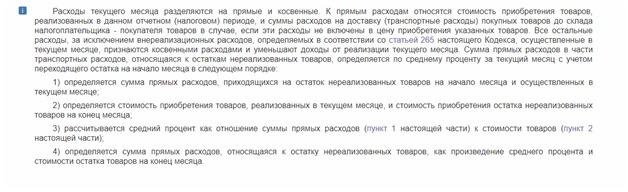

Прямые расходы списываются с налогооблагаемой прибыли за отчетный период только для реализованной продукции. Оставшиеся прямые расходы относятся к нереализованной продукции и неоконченному производству. Исключение сделано для сферы услуг, где согласно 318 ст. Налогового кодекса устанавливается, что все услуги считаются реализованными и все прямые расходы списываются в настоящем периоде.

Косвенные расходы согласно НК списываются полностью в отчетный период. Поэтому предприятию выгодно относить большую часть расходов к косвенным. Такой подход к распределению расходов не приветствуется налоговыми органами. Поэтому для предотвращения спорных конфликтных ситуаций предприятия должны предоставлять обоснования при переводе расходов из категории прямых в косвенные. Налоговые службы при возникновении подобных вопросов настаивают на включении спорных расходов в категорию прямых, а за необоснованный перевод расходов из прямых в косвенные предприятие будет нести ответственность.

В итоге следует отметить, что категории прямых и косвенных расходов и их оптимальное соотношение оказывают важное влияние на решение следующих вопросов:

- Формирование себестоимости продукции и уровня наценок. Выработка наиболее эффективных способов организации производственного и управленческого процесса.

- Проведение анализа деятельности предприятия с определением рентабельности в целом и отдельных видов продукции.

- Оптимизация налоговых отчислений для создания наиболее благоприятных условий работы предприятия.