нет комментариев

нет комментариев

Как получить налоговый вычет при покупке квартиры в 2020 году

Приобретение собственного жилья – ответственный и серьезный шаг, особенно если это совершается впервые. Такая операция, как и покупка любой недвижимости, довольно дорогостоящая. Государство в поддержку граждан разработало программу, которая поможет вам оформить возврат части денег, потраченных на сделку. Она действует уже несколько лет. С 2014 года было внесено несколько поправок в закон, регулирующий этот вопрос. Предлагаем вместе разобраться с аспектами оформления компенсации. Мы расскажем, какая документация необходима при оформлении возврата налога при покупке квартиры в 2020 году, куда обращаться, на какой размер выплаты вы можете рассчитывать.

Имеете ли вы право на возврат имущественного налога

Вы можете претендовать на частичную компенсацию расходов, которые вы понесли, приобретая недвижимости, если соблюдены следующие условия:

- у вас гражданство Российской Федерации;

- ваша работа официальна и доходы облагаются государственными налогами;

- для проведения сделки не были использованы средства из социальных выплат.

Какие расходы можно частично компенсировать

Компенсировать в виде налогового вычета разрешено следующие расходы:

- стоимость жилого помещения либо его доли;

- стоимость стройматериалов и ремонтных работ (связанных с его отделкой);

- изготовление проектных и сметных документов (по вышеназванным работам);

- кредитные проценты по ипотеке.

Однако здесь есть важный момент – компенсировать стоимость ремонта можно лишь в том случае, если в договоре прописано, что квартира продается без отделки. Также не подлежат компенсации расходы:

- связанные с перепланировкой;

- на сделки с людьми, которые состоят с вами в близком родстве;

- на приобретение мебели, сантехники.

Если, приобретая квартиру, вы использовали средства из социальных выплат, то на компенсацию затраченных средств (в размере выплат) вы претендовать не можете.

Какой максимальный размер компенсации может выплатить государство

Допустим, вы при совершении сделки единовременно выплатили полностью всю стоимость приобретаемой недвижимости. В таком случае компенсации подлежит только часть суммы – 2 000 000 рублей. Государство может вернуть вам 13% — 260 000 рублей уплаченного НДФЛ.

Также компенсации подлежит часть уплаченных ипотечных процентов. Предел вычета по ним – 3 000 000 рублей. Рассмотрим случай, когда квартира стоит, 7 млн. 3 млн. вы оплатили собственными деньгами, а 4 взяли в банке в ипотеку. Компенсироваться будут проценты от денег, взятых в ипотеку, а также стоимость самого жилья. Таким образом, имущественный вычет составит 2 000 000 (вы получите возврат НДФЛ на 260 000), а вычет по процентам не более 3 000 000 (390 000 возврата).

Суммарный имущественный вычет учитывается в декларации сразу, а вот по процентам – ежегодно в зависимости от фактически уплаченных сумм до тех пор, когда их общая величина не достигнет установленного законом предела.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Если же вы купили квартиру, например, за 1,5 миллиона, а суммарная переплата по кредиту составила 2 млн., то у вас возникнет остаток неиспользованного вычета, который можно будет применить к другому имуществу в будущем. Но это действует только к покупкам, совершенным после 1 января 2014 года.

Рассмотрим сделку по покупке жилого помещения, проведенную до 01.01. 2014 года. По закону, который действовал до указанной даты, право на возврат имущественного налога было привязано к объекту недвижимости. В случае, когда жилье стоило меньше 2 миллионов, например 1 млн. рублей, то вам было возвращено 130 тысяч рублей налогового вычета. Операция была проведена, и больше обращаться за правом возмещения налога вы не могли.

Если сделка была проведена после 01 января 2014 г., то действуют новые изменения в законе. Вы можете пользоваться правом на налоговый вычет на покупку квартиры до тех пор, пока не получите все ваши 2 миллиона в сумме по сделкам, что значит, пока государство вам не вернет 260 тысяч рублей. Кроме того, нет ограничений на использование вычета во времени. Например, если у вас несколько лет нет официального дохода, и вы не платили налоги, то вычет все равно «не сгорит» и им можно будет воспользоваться сразу, как только доход появится.

Важным моментом является распределение вычета, если в сделке участвуют несколько покупателей:

- до 2014 года вычет распределялся в соответствии с размерами их долей в собственности;

- после принятия нового закона каждый покупатель имеет право на вычет по факту произведенных расходов с учетом ограничений на его предельный размер (до 2 млн. на покупку и до 3 млн. на проценты).

Также по сделкам, проведенным до 2014 года, не действует ограничений на размер вычета по уплаченным процентам.

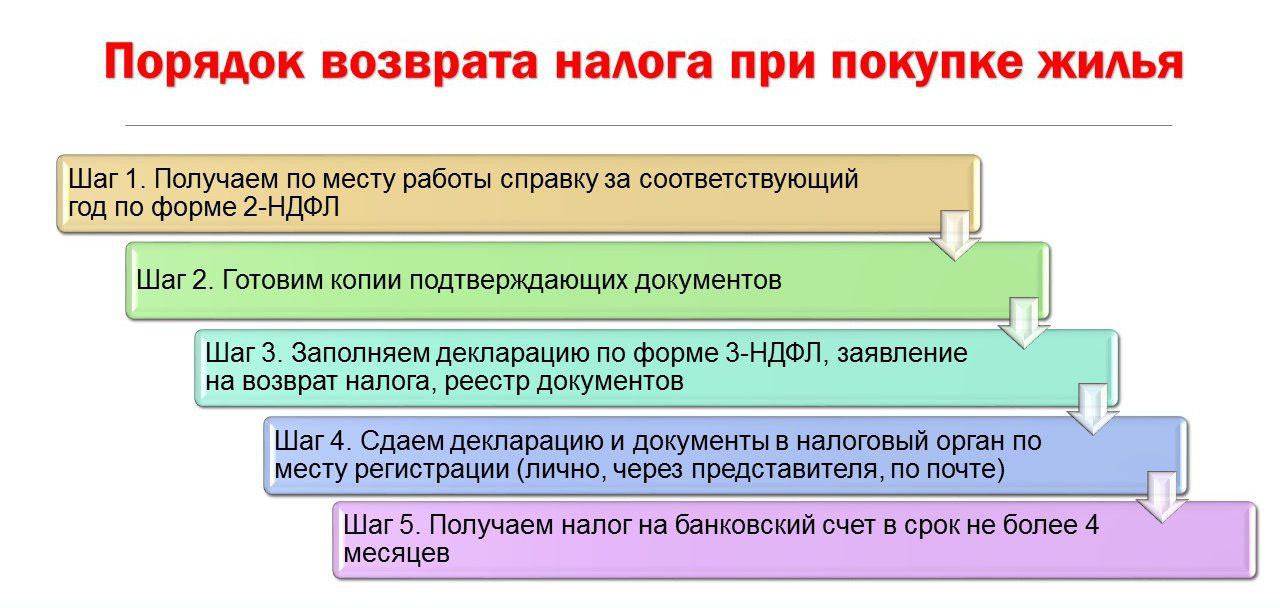

Порядок оформления

Оформить возврат подоходного налога вы можете двумя способами:

- Через налоговый орган.

- Через налогового агента, в роли которого выступает ваш официальный работодатель.

Налоговая инспекция

Чтоб оформить возврат НДФЛ через налоговую, вам потребуются:

- паспорт гражданина РФ;

- документ, подтверждающий приобретение недвижимости (договор);

- подтверждение собственности (свидетельство или выписка из ЕГРП);

- декларация (форма 3-НДФЛ) — бланк можно приобрести в налоговой службе или скачать из интернета;

- справка о доходах (форма 2-НДФЛ) — получить ее вы сможете по месту официального трудоустройства;

- свидетельство о браке, соглашение о распределении долей (если несколько покупателей, в том числе семейные пары, приобретающие жилье в общую собственность);

- копии банковских выписок и квитанций, которые подтверждают расходы, связанные с приобретением жилья;

- если деньги вы брали в кредит, обратитесь в ваш банк за справкой о выплаченных ипотечных процентах, также необходимо предоставить кредитный договор и график погашения.

Выплата будет произведена по истечении года, в котором вы получили право на ее возврат. Документация рассматривается на протяжении 4 месяцев. Если решение по выплате будет утверждено, вы должны предоставить заявление, в котором следует указать, на какой счет вам удобнее будет получить возврат. Деньги зачислят на указанный вами счет на протяжении одного месяца.

Проще всего оформить возврат через личный кабинет на сайте nalog.ru. Если у вас его еще нет, придется обратиться в налоговую для получения данных доступа. После этого все документы можно отправлять в электронном виде, а декларацию заполнять при помощи удобной программы. Она скачивается с официального сайта ведомства, результат сохраняется в специальном формате и отправляется на рассмотрение через личный кабинет. Здесь же можно просмотреть и статус обращения – одобрены ли суммы возврата.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Обращение к работодателю

Если вы решили оформить компенсацию посредством вашего работодателя, вам следует подготовить:

- весь пакет документов, подтверждающих ваши имущественные права на квартиру;

- заявление в налоговую на подтверждение права возврата НДФЛ.

Указанные документы отправляются в налоговую, которая в течение 30 дней выдаст вам уведомление о предоставлении права на возврат НДФЛ.

Этот документ вы предоставляете в бухгалтерский отдел фирмы или предприятия, где вы официально числитесь. Далее при получении зарплаты с вас не будут удерживать НДФЛ до тех пор, пока сумма компенсации (260 тыс. р.) не будет полностью вам возвращена.

Такой способ компенсации расходов за счет НДФЛ имеет преимущество в сроках — решение принимается на протяжении 30 дней. Существуют и недостатки – если вы решите поменять место работы, вам придется заново оформлять все документы.

Закон о возврате налога в новой редакции предоставляет возможность продления выплаты на следующий год, если в текущем вы не смогли получить полную сумму. Таким образом, возврат подоходного налога при приобретении жилой недвижимости — отличная возможность сэкономить, которой уже воспользовались многие граждане России.