нет комментариев

нет комментариев

Виды налогов — какие бывают для ООО, ИП и физлиц

Существуют различные виды налогов, которые оплачивают и физлица, и компании, и ИП. Какие нужно оплачивать, их сроки, особенности уплаты? В нашей статье мы разберем основные особенности и рассмотрим все нюансы всех видов налогов.

Сущность и функции налогов

Простыми словами, налоги являются доходом государства, которые собираются на регулярной основе – это безвозмездные и безвозвратные платежи, которые взыскиваются с юридических и физических лиц для удовлетворения финансовых потребностей страны.

Виды налогов

К основным их функциям относят:

- Фискальную, то есть обеспечение государства финансовыми ресурсами для осуществления деятельности.

- Регулирующую, когда налоги сдерживают либо стимулируют какую-либо хоздеятельность.

В Российской Федерации установлены такие виды сборов и налогов:

- Косвенного и прямого характера.

- Регионального, местного, федерального и муниципального значения.

- Только для физлиц.

- Толька для юрлиц.

- В отношении товаров, услуг, доходов, прибыли и т.д.

Главной целью общих налоговых платежей является пополнение бюджета в зависимости от вида расходов. Если речь идет о специальных налогах, то их взимают для обеспечения определенной области, например, для пополнения дорожного фонда, оплата транспортного налога и т.д.

Какие налоги взимаются с физических лиц?

Давайте максимально подробно рассмотрим виды налогов, которые оплачивают только физические лица.

НДФЛ

Все отчисления, взимаемые с частных лиц, попадают в Федеральный бюджет. Такой сбор можно смело назвать основным, поскольку его нужно отчислять с любых видов полученных доходов. Так, например, заработную плату сотрудник компании получает уже за минусом НДФЛ – обязанности по выплате налога ложатся на работодателей. Если частное лицо в течение отчетного года выполняло иные трудовые отношения, он должен сам обратится в налоговую, составить декларацию и оплатить налог.

Плательщики НДФЛ: граждане РФ, иностранные лица и лица без гражданства. Если в течение 183 и более дней человек проживал на территории РФ, ему необходимо оплатить сбор с любых источников своего дохода, если менее – то только из дохода, который был получен на территории России.

Вносятся авансовые платежи по НДФЛ не позднее 15 чисел в мае, августе и ноябре – не более 75 % от общей суммы дохода. Доплату за прошедший календарный год нужно внести не позднее 30 дней с момента получения извещения от налоговой службы.

Налог на имущество

- Квартира, дом или иное жилье.

- Постройки.

- Транспортные средства кроме авто, мотоциклов (например, моторные лодки, самолеты).

Оплату по налогу проводят раз в год в соответствии с данными бюро, которое проводит техническую инвентаризацию. Начисляется сбор по следующей формуле: инвентаризационная стоимость * 0,1 %. Если же не проводилась оценка имущества, то для расчетов нужно использовать сумму госстраховки. Оплачивается до 15 сентября и ноября в равных долях.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Транспортный налог

Его плательщиками являются владельцы транспорта (не только авто и мотоциклы, но и любой транспорт «обутый» в шины). Оплачивают налог каждый год перед прохождением ТО, для расчета нужно знать мощность автомобиля и МРОТ в отношении единицы мощности.

Налоги на дарение

Если вам подарили имущество или вы его унаследовали, нужно оплатить налог на дарение. Правда, лишь в том случае, если стоимость наследуемого объекта составила более 850 МРОТ, и более 80 МРОТ при подаренном имуществе. Обязанность по уплате сбора и ответственность за неуплату лежат на частном лице.

Земельный налог

К объектам налогообложения относят сельскохозяйстенные угодья или участок, который получило частное лицо для заведения подсобного хозяйства, строительства жилья. На сумму влияет ставка и площадь участка:

- 0,1 – 2 % для земель под сельскохозяйственные угодья.

- 3 % для земли, где будет строится жилье (минимум – 60 рублей за квадратный метр).

Можно внести всю сумму одним платежом или разделить ее на два раза, оплатив 15 сентября и ноября.

Какие налоги платит ИП?

Индивидуальные предприниматели могут оплачивать несколько видов налогов, к которым относят УСН, ПСН, ОСНО, ЕНВД и ЕСХН. Наиболее популярны ЕНВД и УСН, поскольку с их помощью намного проще вести бухгалтерский учет. Но и у других систем есть преимущества. Для выбора стоит более подробно изучить особенности налогообложения, сроков оплаты, формы отчетности и т.д.

УСН

Чтобы работать по УСН, ИП должен соблюдать ограничения по численности занятых лиц. Кроме того, есть требования по остаточной стоимости ОС и величине дохода. В качестве объектов может использоваться либо доход (налоговая ставка составляет 6 %), разница между расходами и доходами (ставка составляет 15 %). Если вы попадаете под указанные требования, то на УСН можно перейти с 1 января следующего года. Нужно подать заявление в течение месяца.

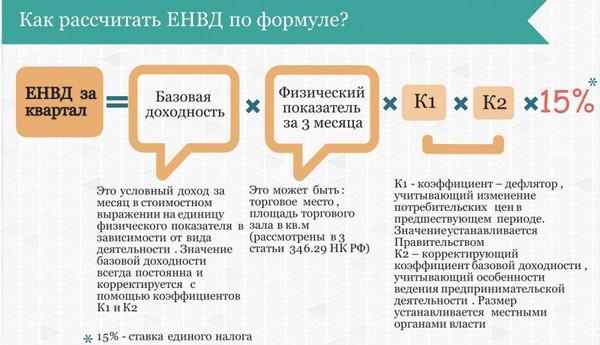

ЕНВД

В данном случае расчет отталкивается не от реальных доходов ИП, а от предполагаемых. В НК РФ есть полный список типов деятельности, когда предприниматель может работать по ЕНВД. В случае, если бизнесмен занимается несколькими видами бизнеса, то ему нужно вести раздельный учет по обязательства и имуществу.

ОСНО

ПСН

В случае, если ИП занимаются теми видами деятельности, которые попадают под патентную систему налогообложения, могут либо перейти на нее, либо использовать параллельно. Налоговая ставка равна 6 % от дохода.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

ПФР = МРОТ * КМ * СТ, где:

- МРОТ – минимальный размер оплаты труда.

- СТ – размеры страховых тарифов.

- КМ – календарные месяцы, во время которых велась деятельность.

Уплата в ФФОМС высчитывается по следующей формуле:

ФФОМС = МРОТ * КМ * СТ (ставка составляет 5,1 %).

Сумма общего взноса (ОФВ) рассчитывается по формуле: ПФР + ФФОМС при доходе менее 300 тысяч рублей. Если сумма дохода превышает этот показатель, то кроме ОФВ плательщику нужно оплатить взнос в ПФР в размере 1 % от суммы, которая превысила доход в 300 тысяч рублей.

Виды налогов для ООО

Основные налоговые режимы для обществ с ограниченной ответственностью это ЕВНД, ЕСХН, ОСНО и УСН. Вообще, общая система предполагает для ООО следующее оплату:

- 20 % на прибыль.

- Налог на имущество компании.

- НДС.

- Выплата налогов и сборов с заработной платы.

Но в некоторых случаях ООО могут перейти на другие системы. Давайте рассмотрим их подробнее.

ЕНВД

Данный вид сбора имеет некоторые преимущества, поскольку позволяет освободить организацию от некоторых допсборов. Правда, при расчете нужно учитывать предполагаемый, а не реальный доход, который устанавливается для определенного вида деятельности. Оплачивать сбор нужно в конце квартала, при этом обязанности по оплате всех сборов с заработной платы не снимается с компании.

УСН

Такой налоговый «режим» относится к организациям, занятым в малом бизнесе. Данный вид сборов имеет ряд важных преимуществ:

- Нет нужды оплачивать налог на прибыль.

- НДС.

- Налоги на имущество.

- Уменьшена отчетность.

- Есть возможность воспользоваться льготами.

Чтобы перейти на данный режим, вам необходимо подать соответствующее заявление до 31 декабря.

ЕСХН

Чтобы перейти на данный режим, вам нужно подать заявление с 20 октября по 20 декабря. Главное, чтобы доход компании, которая занимается сельхоздеятельностью при использовании собственных сил, должен составлять минимум 70 %. Для расчета суммы налога используется формула:

ЕСХН = (разница между доходов и расходом) * 6 %. Авансовые платежи оплачиваются до 25 июля, а окончательный расчет до конца марта следующего года за отчетным.

Что такое косвенные налоги и кто их оплачиват? Читайте в нашем материале.

Здесь мы рассмотрим более подробно о том, какие налоги платит ИП.

Что такое региональные налоги и кто является их плательщиком? Подробнее об этом тут.

Иные сборы с ООО

Кроме вышеперечисленных налогов необходимо уплачивать и другие. Это и экологические сборы, лицензия.

Прежде всего, к экологическим налогам относят средства за пользования водными ресурсами, землей. Любые организации, использующие воду, должны оплачивать сборы. Вносятся средства раз в квартал, а вот налоговая ставка зависит от нахождения водного ресурса, экономического региона РФ.

Если речь идет о налоге на землю, то объектом является земельный участок, который относится к составной частью муниципального образования. Налоговая база – кадастровая цена участка, оплата проводится один раз в год. Размеры налоговых ставок варьируются в размере от 0,3 до 1,5 %.