нет комментариев

нет комментариев

Сравнение лучших карт с кэшбеком в 2020 году

Крупные российские банки регулярно обновляют перечень услуг и условия обслуживания, что особенно заметно по разным бонусным и партнёрским программам. По этой причине сегодня мы рассмотрим основные карты с кэшбеком в 2020 году и сравним, какую выгоду от них могут получить конечные потребители.

В принципе, объяснять, что такое кэшбек, уже давно не требуется, так как в 2019 году подобные программы лояльности были у всех федеральных банков. Новый 2020 год в этом плане не принёс каких-либо фундаментальных новшеств, изменились лишь частные условиях конкретных акций и предложений.

Как выбирать карты с кэшбеком — инструкция

Есть несколько общих принципов, которыми стоит руководствоваться при выборе предложений, поступающих от банков. Перечислим их по убыванию важности:

- Не следует соглашаться на первое предложение, поступающее от менеджера по телефону, поскольку это обычная тактика холодных звонков, и у других организаций условия могут быть гораздо лучше.

- Нужно обращать внимание на стоимость обслуживания карты с кэшбеком (если потенциальная выгода получается меньше этой суммы, то и рассматривать данный вариант бессмысленно).

- Необходимо посмотреть, есть ли в городе (или поблизости) заведения партнёров, при расчетах с которыми банк делает кэшбек (например, если по карте хорошая скидка на покупки в «Перекрёстке», но эта сеть не представлена в населённом пункте, целесообразность её использования сомнительна).

- Желательно, чтобы у данного банка была обширная сеть банкоматов и филиалов (на случай, если потребуется срочно снять деньги с карты).

«Альфа-Банка»: Cash Back 10%.

«Альфа-Банк» – это один из лидеров в плане клиенто-ориентированности на российском рынке, у которого есть как дебетовые, так и кредитные карты с кэшбеком. В 2020 году самым выгодным продуктом «Альфа-Банка» по-прежнему можно считать карту «Cash Back 10%».

Дебетовая карта

В таблице выше представлены основные условия программы лояльности для дебетовых карт. Как можно заметить, «Альфа-Банк» предлагает получать бонусы по трём направлениям:

- при заправке автомобиля и прочих покупках на АЗС компаний-партнёров (все известные федеральные заправочные сети);

- делая заказы в заведениях общественного питания;

- при всех остальных покупках.

Сами вознаграждения зависят от того, сколько денег в месяц тратит клиент. Всего есть три «порога»:

- менее 10 тыс. – кэшбек не начисляется;

- от 10 до 70 тыс. – скидки по вышеназванным категориям составляют 5%, 2.5% и 0.5% соответственно;

- от 70 тыс. – максимальные бонусы (в процентах).

Получается, что дебетовая карта «Cash Back» будет особенно выгодна автомобилистам, но и любителям погулять в кафе/ресторанах она придётся по вкусу. Единственное, что ещё нужно учитывать, так это ограничения на максимальные суммы кэшбека, которые за месяц не могут превышать 5 тыс. руб. на категорию и 15 тыс. в совокупности.

Рассмотренные только что условия доступны абсолютно всем лицам, достаточно просто обратиться в банк и заказать карту «Cash Back». Проще говоря, для её оформления с 2020 года не нужно подключаться к стандартным пакетам (раньше это было обязательное условие), хотя не исключено, что в отдельно взятых региональных отделениях менеджеры будут специально игнорировать последние изменения и станут навязывать ненужные услуги.

Если же у клиента «Альфа-Банка» уже есть премиум-пакет, ему открывается доступ к максимальному уровню кэшбека. В процентах он не меняется, а вот предельная планка ежемесячных бонусов повышается до 7 тыс. на категорию и 21 тыс. в совокупности.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Кредитная карта

Что касается кредитной карты с кэшбеком, то её условия во многом похожи на спецификацию дебетовой, но внимание всё же следует обратить на пару принципиальных моментов:

- максимальная ежемесячная сумма общего кэшбека по всем категориям составляет 3 тыс. (36 тыс. за год — предел);

- чтобы получить бонус, необходимо потратить минимум 20 тыс. за месяц.

Стоимость обслуживания и прочие условия

Перед оформлением карты следует принять во внимание некоторые нюансы:

- Во-первых, в дальнейшем её можно будет использовать как зарплатную, для этого потребуется указать ИНН работодателя в специальной анкете и сообщить ему о своём намерении обслуживаться в «Альфа-Банке» (если организация пользуется услугами другой кредитной организации).

- Во-вторых, если держатель карты тратит на покупки 10 тыс. в месяц или имеет на счету остаток от 30 тыс., обслуживание осуществляется бесплатно. Когда эти условия не соблюдаются, банк будет ежемесячно списывать по 100 рублей.

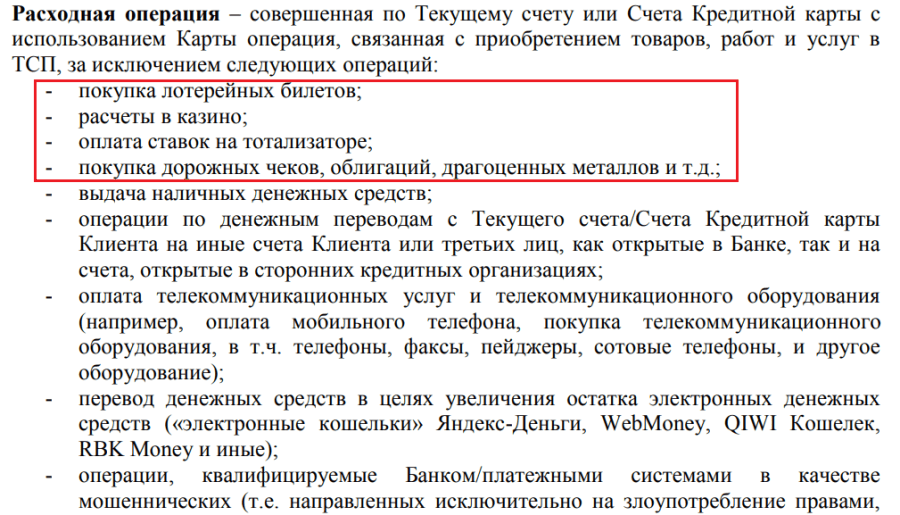

- И в-третьих, по некоторым расходным операциям кэшбек не начисляется.

Исчерпывающий перечень таких переводов представлен в договоре и по своей большей части не касается типовых операций, поэтому мы перечислим лишь самые «скользкие» пункты, за которые банк не даёт бонусов:

- перечисления в пользу казино и прочих азартных заведений;

- покупку дорожных чеков;

- приобретение драгоценных металлов.

Кроме этого, «Альфа-Банк» по дебетовым картам начисляет проценты на остаток – до 6% годовых, если клиент покупает в месяц товаров на 70 тыс. Несмотря на то, что для большинства розничных клиентов это условие нереализуемо, о нём следует помнить.

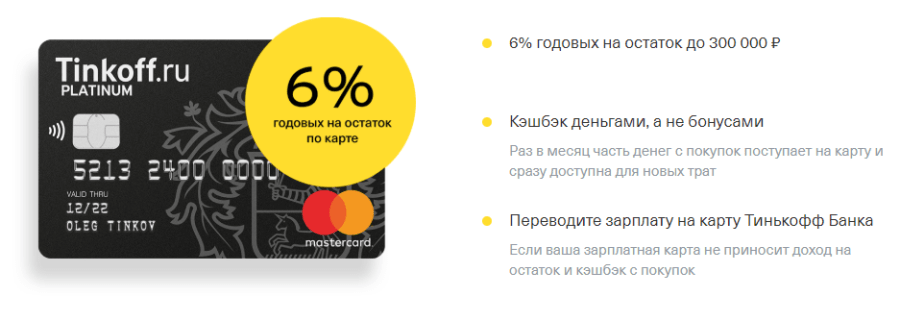

Карты банка «Тинькофф»

Не менее интересны и предложения «Тинькофф Банка». Напомним, эта кредитная организация отличается от конкурентов полной «виртуальностью» бизнеса, т.е. не имеет офлайн-отделений.

В некоторой степени такой подход можно назвать рискованным, всё-таки вкладчику спокойнее, когда в случае спорной ситуации можно прийти в офис, но у данной модели есть и существенный плюс – экономия средств на операционной деятельности. Сам факт высвобождения ресурсов позволяет «Тинькофф Банку» предлагать клиентам выгодные условия по кэшбеку.

В 2019 году в топе предложений от «Тинькофф» находится дебетовая карта «Tinkoff Black». По своим основным функциям она ничем не отличается от похожих продуктов конкурентов, но по ней начисляются достаточно высокие бонусы и проценты на остаток. Плюс ко всему, кэшбек здесь представлен не абстрактными баллами, а настоящими деньгами.

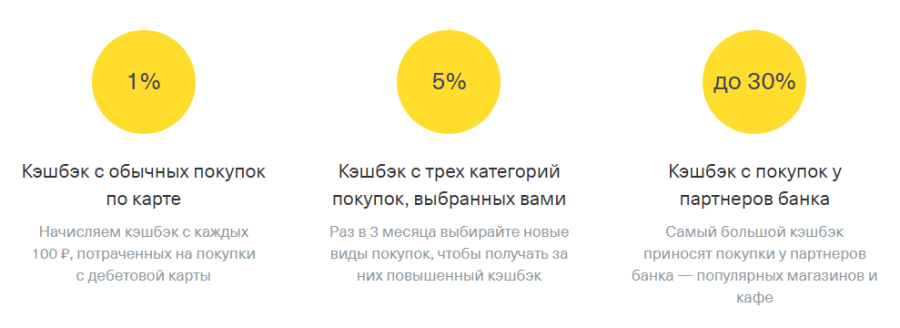

Основные условия дебетовых карт «Тинькофф» с кэшбеком:

- на покупки от 100 рублей банк возвращает минимум 1%;

- один раз в квартал клиент может выбрать 3 группы товаров или услуг, по которым кэшбек будет составлять 5%;

- на покупки у партнёров банка возврат составит от 3 до 30% (смотря какие соглашения действуют с конкретным продавцом);

- обслуживание карты бесплатное, если на балансе есть хотя бы 50 тыс. руб. (если сумма меньше, то 99 руб./месяц);

- процент на остаток составляет 6% годовых и начисляется в том случае, если на балансе меньше 300 тыс. и клиент за расчётный период потратил на покупки 3 тыс.;

- карту можно открыть в рублях, долларах и евро;

- выгодные условия пополнения/снятия.

Прочие условия «Tinkoff Black»:

- благодаря возможности выбрать 3 приоритетные категории, клиент может неплохо сэкономить на товарах и услугах, которые чаще всего покупает;

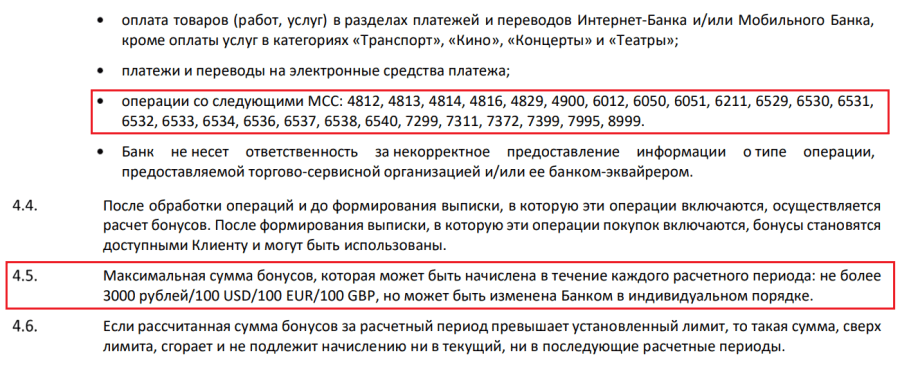

- бонусы не начисляются за операции со кодами MCC, представленными на рисунке ниже;

- максимальный кэшбек за месяц не может превышать 3000 руб. (см. пункт 4.5 правил программы лояльности).

Предложения от ВТБ

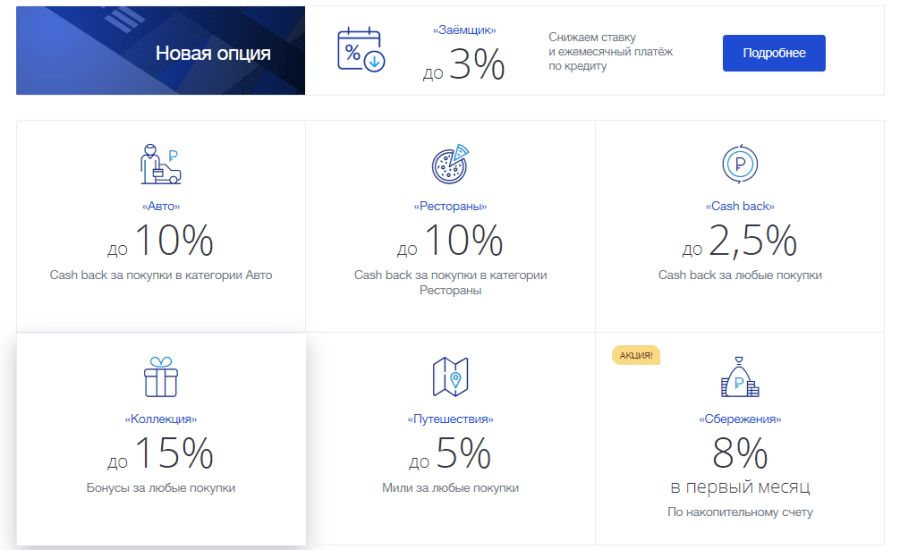

К числу лучших карт с кэшбеком 2020 года следует отнести и мультикарту ВТБ. Своё название она получила за счёт универсальности, в частности, с её помощью в 2020 году можно:

- снизить ставку по кредиту;

- получить 10% кэшбек в категориях «авто» или «рестораны»;

- возвращать до 2,5% стоимости товаров, оплаченных через Apple Pay/Google Pay/Samsung Pay;

- покупать товары и услуги со скидкой до 15%;

- получать «бонусными милями» скидку до 5% на авиа и ж/д. билеты;

- повышать процент по накопительному счёту.

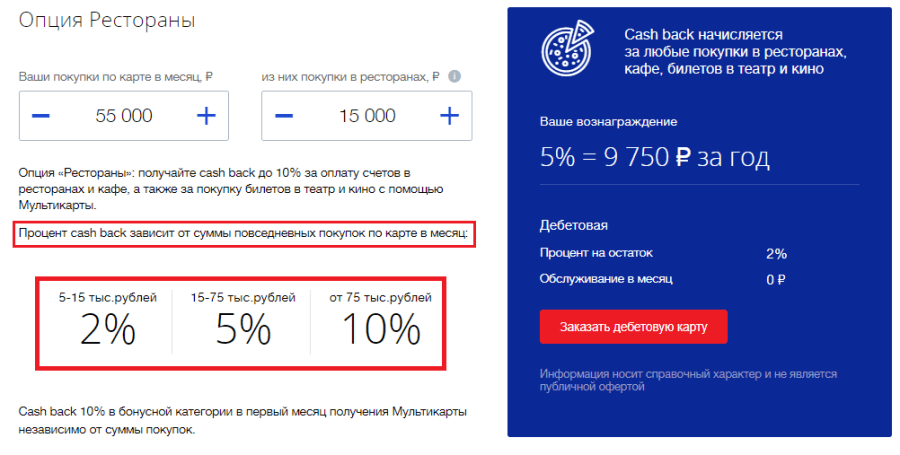

Всего в мультикарте предусмотрено 7 предложений, но активировать можно только один проект. Если позже захочется получать кэшбек в иной форме, придётся подождать до следующего месяца, когда функция выбора снова будет разблокирована. Справедливости ради заметим, что представленные на сайте ВТБ размеры бонусов указаны по верхней планке, т.е. для большинства клиентов фактические условия всё-таки будут хуже. Чтобы понять, где тут подводные камни, посмотрим спецификацию опции «Рестораны».

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Как видно, 10% кэшбека получают лишь те клиенты, которые в месяц тратят 75 тыс. руб. Всем остальным пользователям 10-процентный возврат предоставляется лишь за первый месяц после покупки карты, далее начисления поступают в общем порядке согласно правилам акции.

С другой стороны, у мультикарты ВТБ есть и другие преимущества. Банк о них прямо не указывает в промо-материалах (просто отмечает сносками), поэтому часто они остаются незамеченными:

- Сумма ежемесячных покупок, исходя из которой рассчитывается кэшбек, привязана не к конкретной карте, а к пакету услуг в целом, поэтому клиент может оформить дополнительно ещё 5 карт и раздать их близким людям. В этом случае расходы по карточкам будут суммироваться, а значит, добиться лимитов для повышенного бонуса станет проще.

- Если клиент тратит по карте от 5 тыс. в месяц, ВТБ будет ему возвращать в форме кэшбека комиссии за снятие денег в «чужих» банкоматах и за переводы на карты других эмитентов.

- В случае активного пользования картой на остаток счёта начисляется процент (от 1 до 6% годовых в зависимости от суммы ежемесячных покупок).

- При ежемесячных покупках на 5 тыс. обслуживание бесплатное (стандартный тариф 249 руб./мес.).

Бонусы от Сбербанка

Интересные предложения есть и у Сбербанка, хотя этот банк и не такой щедрый, как все вышеперечисленные. «Сбербанк» делает кэшбек в виде бонусов «Спасибо», которые потом можно потратить на:

- покупку билетов и оплату отелей;

- приобретение билетов на развлекательные мероприятия;

- купоны и скидки в магазинах.

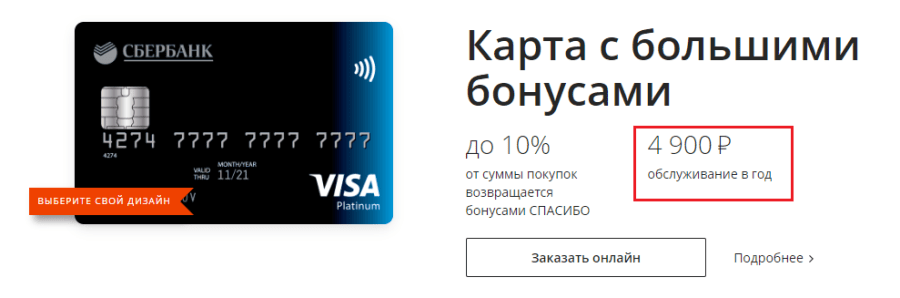

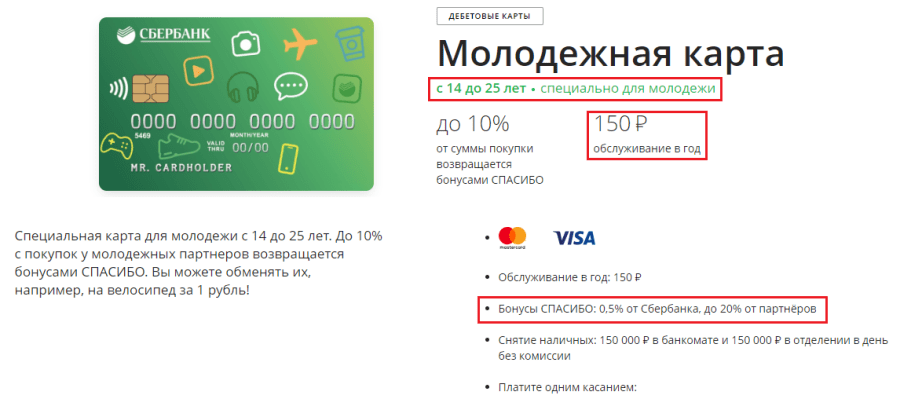

В линейке дебетовых карт Сбербанка особенно выделяются два плана – «Карта с большими бонусами» и «Молодёжная карта». Первый вариант подходит гражданам, готовым ежемесячно тратить от 20 тыс. руб., иначе она просто не окупится из-за высокой стоимости обслуживания (4900 руб. в год).

По своим характеристикам данный продукт похож на карту от «Альфа-Банка», поскольку Сбербанк начисляет кэшбек по следующей схеме:

- до 1,5% за покупки в магазинах;

- до 5% за чеки в общепите;

- до 10% за топливо и использование сервисов Gett и Яндекс-такси.

«Молодёжная карта» в этом плане гораздо выгоднее, так как её обслуживание обходится всего в 150 руб. за год, при этом кэшбек может достигать 20% от суммы покупки, если партнёр банка готов предоставить такую скидку. К сожалению, воспользоваться этим пакетом могут лишь люди в возрасте от 14 до 25 лет, не старше.

Заключение

Какую карту выбрать, каждый решает сам, исходя из своих финансовых возможностей и истории взаимоотношений с банками. Но если рассматривать предложения кредитных организаций именно через призму кэшбека (выгоды для потребителя), то на первом месте будет, конечно, «Tinkoff». Далее по гибкости и лояльности следует «Альфа-Банк», затем ВТБ со своей мультикартой, ну а замыкает топовую четвёрку Сбербанк.

Если ставить во главу угла надёжность, а выгоду рассматривать как вторичный фактор, наш рейтинг будет выглядеть так – ВТБ, Сбербанк, «Альфа»/«Tinkoff» (на одном уровне). Понятно, почему банки с госучастием здесь располагаются на первых позициях.