1 комментарий

1 комментарий

Как закрыть ИП в 2020 году: пошаговая инструкция

Регистрация в качестве ИП позволяет быстро и без серьёзных затрат легализовать доходы собственного труда. Но довольно часто, проработав некоторое время, люди решают сняться с учёта в статусе предпринимателя. Обычно это происходит вследствие нерентабельности деятельности или реорганизации в форму юр. лица. Но вне зависимости от причин такого решения пошаговая инструкция, как закрыть ИП в 2020 году, будет одинаковая.

Порядок действий

На первом этапе необходимо решить, как именно ликвидировать ИП – через посредника (юридическую фирму) или самостоятельно. Первый способ имеет ряд преимуществ:

- не нужно тратить своё время;

- если человек решил, что предпринимательская деятельность ему не подходит, не придётся вникать в юридические тонкости процесса ликвидации ИП, знание которых уже не пригодится в будущем;

- всю «тяжесть» ошибок, допущенных при закрытии ИП, фирма-посредник берёт на себя.

В случае с самостоятельным закрытием ИП плюсами можно считать:

- небольшие расходы, равные госпошлине на закрытие ИП (в 2020 году 160 руб.) и затратам на оплату услуг нотариуса (если документы на ликвидацию подаются через представителя или по почте);

- отсутствие утечек личных данных посторонним лицам.

Отдельно отметим, что при снятии ИП с учёта через сайт налоговой службы (дистанционно) платить пошлину с 2020 года не нужно. С другой стороны, этот вариант будет выгоден лишь тогда, когда у предпринимателя уже есть цифровая подпись. В противном случае покупка подписи обойдётся в 1500 – 3000 руб., т.е. приобретать её только для одной операции нецелесообразно.

Сколько стоит закрыть ИП

Сравним возможные средние расходы при ликвидации ИП лично и при помощи юридической фирмы.

| Самостоятельно | Через фирму | |

|---|---|---|

| Пошлина | 160 | 160 |

| Прочие расходы | 1500 – услуги нотариуса | От 1500 – услуги нотариуса

От 3000 – оплата услуг фирмы |

| Итого | От 160 до 1660 руб. | От 4660 руб. |

Подготовка к ликвидации

Многие предприниматели начинают процесс ликвидации сразу с заполнения и подачи заявления в ФНС, чем допускают серьёзную ошибку. В этом деле лучше не торопиться и заранее подготовить ИП к закрытию таким образом, чтобы потом у налоговой и прочих служб не возникли вопросы и претензии, подкреплённые внушительными штрафами.

Согласно требованиям законодательства РФ, перед ликвидацией ИП в обязательном порядке нужно распустить штат.

Здесь следует рассмотреть два вопроса, первый — как закрыть ИП с работниками. В данном случае необходимо последовательно выполнить перечисленные ниже действия:

- за два месяца до фактической ликвидации предупредить всех работников в письменной форме о грядущем увольнении (это не просто требование законодательства, но и защита самого ИП от возможных претензий и исков со стороны бывших сотрудников);

- за 14 дней до ликвидации направить письменное уведомление в службу занятости;

- рассчитаться с работниками по зарплате или по взаимному согласию переоформить долги перед ними в иной форме;

- перечислить за работников взносы в фонды и уплатить за них НДФЛ, сдать соответствующую отчётность;

- на последнем этапе необходимо сняться с учёта в фонде социального страхования.

И второй вопрос — как закрыть ИП без работников. Он решается гораздо проще, поскольку у предпринимателя не возникает обязательств перед другими лицами, а в фонды он оплачивает взносы лишь за себя.

Важная деталь – законодательство разрешает оплачивать страховые взносы за себя уже после фактического закрытия ИП, но не позднее 15 дней с момента внесения соответствующей записи в ЕГРИП. По этой причине отказ налоговиков в снятии ИП с учёта при наличии соответствующей задолженности неправомерен и может быть обжалован в суде или вышестоящей инстанции ФНС.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

С другой стороны, если предприниматель уже несколько месяцев не ведёт активную деятельность (не принимает от контрагентов платежи), а налоговая служба перед ликвидацией ИП незаконно требует обязательно оплатить задолженность по страховым взносам, для экономии времени будет вполне разумно подчиниться требованиям.

Если же оплата за оказанные услуги и проданные товары поступает даже на этапе запущенной процедуры ликвидации, выполнить подобные требования ФНС будет проблематично, более того, они могут привести к штрафам, если ранее рассчитанная сумма взносов окажется некорректной.

Что ещё разумно сделать перед подачей заявления

Во-первых, желательно сдать или хотя бы полностью подготовить налоговую декларацию. Дело в том, что конкретный срок подачи этого документа в случае ликвидации ИП законом не прописан, поэтому разные подразделения ФНС могут выдвигать свои требования. Вот возможные трактовки:

- до ликвидации;

- в течение 5 рабочих дней после закрытия ИП;

- в обычные сроки.

Чтобы не столкнуться со спорной ситуацией, лучше подготовиться к ней заранее.

Во-вторых, если предприниматель больше не принимает платежи и уже погасил все задолженности перед контрагентами, работниками, фондами и налоговой, можно закрыть расчётный счёт. Несмотря на то, что с 2014 года бывший ИП не обязан уведомлять ФНС о закрытии счёта (служба должна получать данные автоматически), бывают ситуации, когда сведения «теряются» из-за сбоев.

И, в-третьих, нужно снять с учёта контрольно-кассовую технику.

Как закрыть ИП с долгами

Самые большие сложности в процессе ликвидации ИП возникают в том случае, если у предпринимателя есть непогашенные задолженности, штрафы и пени. Вообще, нужно заметить, что сам факт наличия долга не является препятствием для закрытия ИП, но ФНС довольно часто незаконно требует оплатить все задолженности и лишь после этого «даёт ход» заявлению о ликвидации.

Повторим, подобные требования противоречат законодательству, поэтому можно настаивать на принятии заявления и писать обращения в вышестоящую инстанцию.

Что касается юридической стороны вопроса в контексте взаимодействия ИП и кредиторов, то здесь необходимо рассмотреть несколько типовых ситуаций.

Есть задолженность по отчислениям в пенсионный фонд

Поскольку с 2017 года платежи в ПФР и ФОМС администрирует ФНС, проблема должна решаться непосредственно с налоговой службой, т.е. никаких документов и справок из пенсионного фонда предъявлять не требуется.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Есть долг перед ФСС

Задолженность перед фондом социального страхования не является препятствием для ликвидации ИП, более того, после внесения «ликвидационной» записи в ЕГРИП данные автоматически поступят в ФСС, а все долги ИП будут перенесены на физ. лицо.

Образовался долг перед работниками и кредиторами

Как уже отмечалось выше, предприниматель может заранее договориться с работниками, перед которыми возник долг, и переоформить его на себя как физ. лицо. Мы настоятельно рекомендуем решать данную проблему без конфликтов до ликвидации ИП, поскольку задолженности в любом случае будут перенесены на физическое лицо, только без предварительной договорённости взыскиваться они будут через суд.

По аналогичному принципу решаются вопросы с контрагентами – бывший предприниматель должен погашать обязательства в любом случае, если, конечно, кредитор сам не списал его долг и не стал обращаться в суд за истечением срока исковой давности.

Расчёт по долгам перед ФНС

Это самый сложный случай. Как уже отмечалось, основная проблема здесь состоит в том, что налоговая служба может незаконно отказать в ликвидации ИП, если у предпринимателя есть недоимка по налогам. Разумеется, поскольку такое требование лишь усугубляет положение налогоплательщика, необходимо добиваться одобрения заявления, крайняя мера – обращаться в суд.

Далее после ликвидации бывший ИП всё равно должен будет погасить долги, но уже как физическое лицо, при этом в случае их систематической неуплаты последствия для неудавшегося предпринимателя могут быть следующими:

- если все поданные декларации были корректными, а долг возник из-за объективных обстоятельств, может быть запущена процедура банкротства физлица;

- если ФНС выявила грубые нарушения и доначислила крупные суммы, оплатить которые лицо не в состоянии, высока вероятность заведения уголовного дела, поскольку здесь имеет место факт уклонения от уплаты налогов.

Выводы:

- ИП с любыми долгами можно ликвидировать;

- после закрытия ИП долг переходит на физическое лицо;

- лицо вправе объявить себя банкротом, но тут нужно помнить о том, что взыскание может быть наложено на личное имущество.

Какие нужны документы

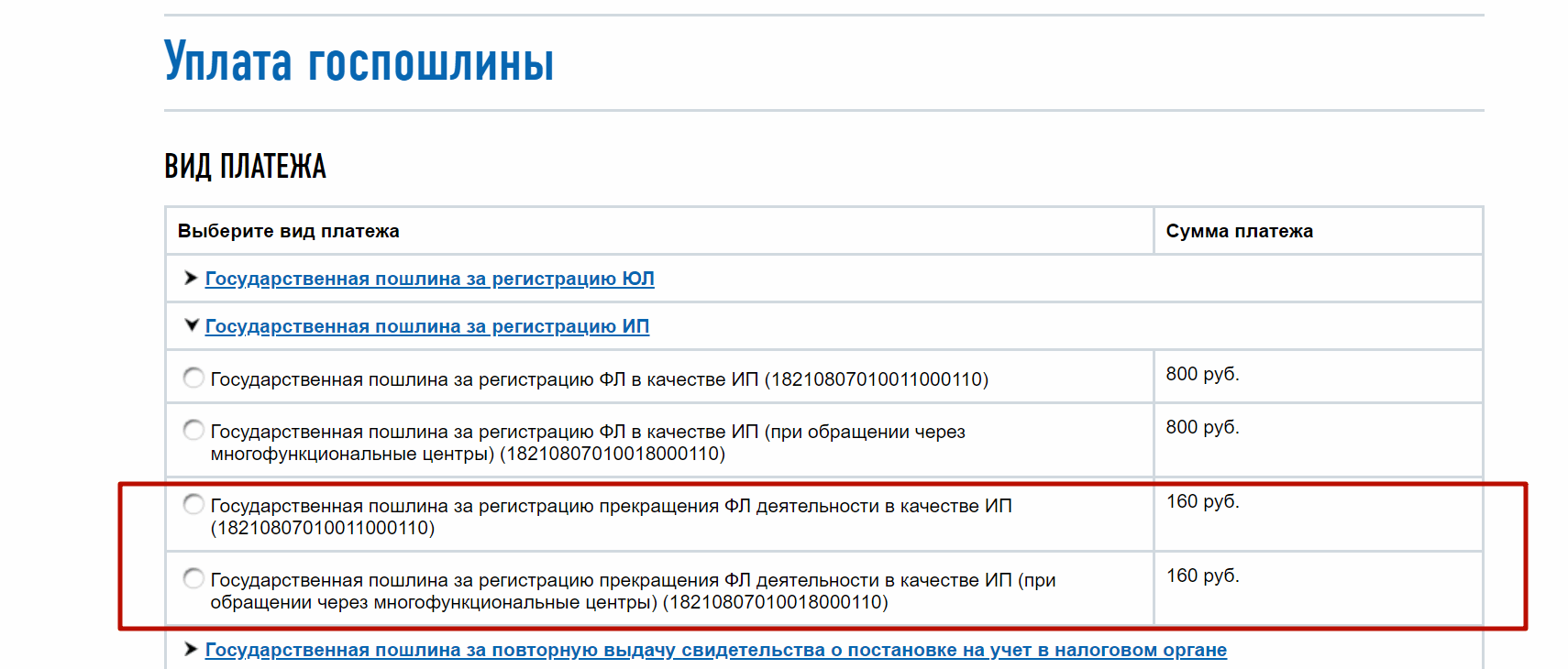

После выполнения перечисленных выше действий можно обращаться в ИФНС по месту регистрации ИП. Первым делом нужно зайти на сайт ФНС и сформировать квитанцию на оплату государственной пошлины.

Здесь возможны два варианта – обычный и для подачи заявления в многофункциональном центре. Это значит, что нужно сразу определиться, как именно закрывать ИП – через налоговую или МФЦ. Сформированную квитанцию распечатываем и оплачиваем в отделении Сбербанка. Документ сохраняем, поскольку его с отметкой банка нужно будет отдать в ФНС, более того, на всякий случай желательно сделать ксерокопию.

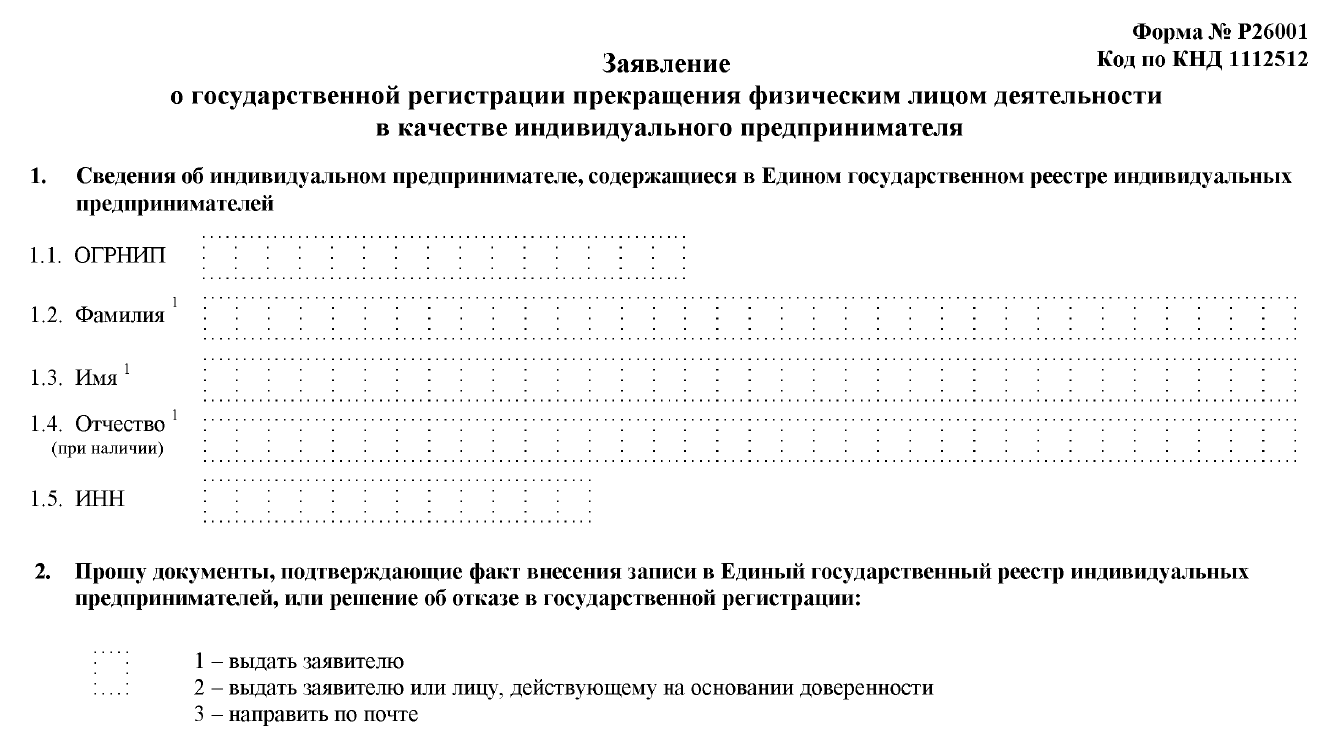

Затем заполняем заявление на закрытие ИП (форма Р26001).

Если предприниматель подаёт пакет документов самостоятельно по месту регистрации ИП, заполнять нужно только 1 и 2 разделы заявления. Важно – подпись на заявлении ставится лично в присутствии инспектора ФНС.

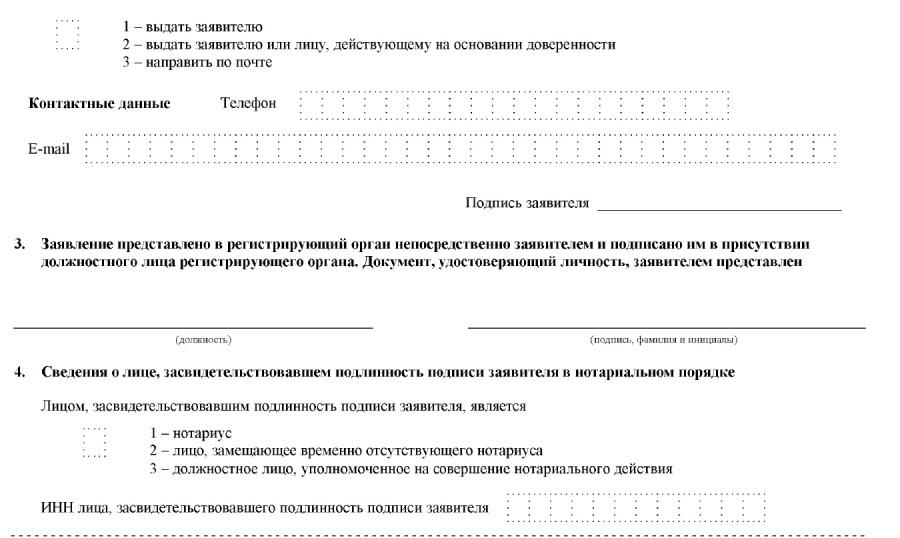

Если заявление отправляется по почте или через представителя, расписываться нужно строго в присутствии нотариуса, при этом в четвёртом блоке формы потребуется указать его ИНН.

Больше никаких обязательных документов для закрытия ИП не нужно. Как уже отмечалось, запросы ФНС на предоставление различных справок из ФСС и других структур незаконны.

Как лучше подать заявление

Существует четыре способа подачи заявления о ликвидации ИП:

- Лично в налоговой инспекции.

- По почте или через доверенное лицо.

- Онлайн на сайте налоговой службы.

- В МФЦ.

Первый вариант можно считать самым «конфликтным», поскольку именно при личном обращении ФНС часто предъявляет необоснованные требования к заявителю. Но если посмотреть с другой стороны, то визит в налоговую практически гарантирует отсутствие претензий в будущем, поскольку все вопросы можно решить непосредственно с инспектором.

Вариант с почтой подходит в основном тем предпринимателям, которые проживают в другом городе (не по месту регистрации ИП). Подача заявления через доверенное лицо актуальна для занятых людей и лиц, обращающихся в специализированные юридические фирмы.

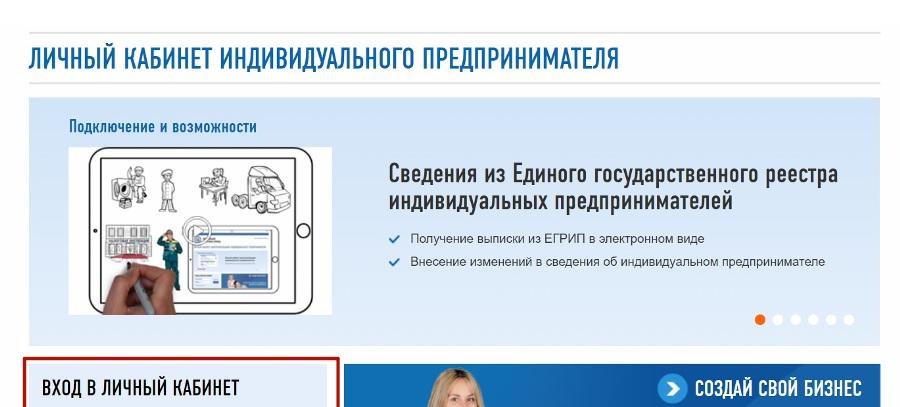

Чтобы закрыть ИП онлайн через налоговую, потребуется войти в личный кабинет на сайте ФНС.

Там предприниматель должен выполнить следующие шаги:

- Заполнить стандартное заявление.

- Выбрать способ получения документов и указать контакты.

- Подписать заявление электронной подписью.

- Загрузить на сайт сканированное изображение разворота паспорта.

- Подтвердить отправку.

Ещё раз обращаем внимание на важную деталь – воспользоваться этим способом можно лишь в том случае, если есть электронная подпись.

Если всё сделано корректно и ФНС не выявит ошибок, получить лист записи ЕГРИП в большинстве регионов можно на 6 день. В случае отказа заявителю также будет выдан официальный документ с причиной такого решения.

Ещё люди часто спрашивают, как закрыть ИП через Госуслуги. Ответ – напрямую это сделать нельзя, поскольку через этот портал можно лишь авторизоваться в личном кабинете ФНС.

Закрыть ИП через МФЦ можно точно так же, как и при непосредственном обращении в ФНС. Главное помнить о том, что перед обращением в многофункциональный центр на сайте ФНС нужно выбрать «специальную» квитанцию на оплату госпошлины. Остальные шаги остаются прежними – заполняем заявление по форме Р26001, предъявляем квитанцию об оплате пошлины и ставим подпись.

Можно ли приостановить деятельность ИП, не закрывая его

В деятельности предпринимателя может возникнуть ситуация, когда из-за сезонных факторов дела идут не слишком хорошо или личные обстоятельства вынуждают временно приостановить работу. Логичным решением в такой ситуации кажется временно приостановить деятельность ИП, не закрывая его, пока негативные факторы не утратят силу. Поэтому нужно разобраться, что на этот счёт «думает» законодательство.

К сожалению, в российских законах нет такого юридического понятия, как временная приостановка работы ИП, т.е. если предприниматель хочет заморозить бизнес-процессы, он может выбрать один из двух сценариев:

- ликвидировать ИП, а позже переоформиться заново;

- сократить штат и закрыть операционные подразделения (магазины, точки предоставления услуг и т.д.), при этом он будет находиться в статусе ИП и продолжит платить все обязательные фиксированные взносы.

Третьего варианта не существует. Если лицо просто «бросит» своё ИП, спустя некоторое время государственные органы потребуют оплатить начисленные обязательные взносы и наложат штрафы как за просрочку платежей, так и за другие нарушения, например, непредставление отчётности в положенные сроки.