1 комментарий

1 комментарий

Актуальные КБК для УСН «Доходы» и «Доходы — Расходы» на 2020 год

При уплате налогов по УСН в платежном поручении важно правильно указать код бюджетной классификации. В 2020 году юридические лица должны перечислить данный налог в гос. бюджет не позднее 1 апреля, а частные бизнесмены со статусом ИП – до 30 апреля. Помимо этого, предприниматели-упрощенцы каждый квартал делают переводы авансовых платежей по налогу в гос. казну, которые должны быть произведены не позднее 25 числа того месяца, который следует за отчетным кварталом. Различают КБК 2020 для УСН «Доходы» и «Доходы — Расходы».

КБК при упрощенном налогообложении

Все актуальные КБК для упрощенцев следует искать в приказе Минфина Российской Федерации от 8 июня 2018 года №132н «О Порядке формирования и применения кодов бюджетной классификации Российской Федерации, их структуре и принципах назначения».

КБК для системы «Доходы»

Предприниматели-упрощенцы, работающие по схеме «Доходы», то есть уплачивающие налог в размере 6 процентов, могут использовать старые КБК, так как с 2014 года они не изменились.

Коды КБК по УСН «Доходы» с налогом в 6 процентов на 2020 год:

И юридические, и физические лица применяют одинаковые КБК.

«Доходы — Расходы»

Коды КБК по УСН «Доходы — Расходы» с налогом в 15 процентов на 2020 год:

Для минимального налога по УСН

Право на уплату минимального налогового сбора имеют те налогоплательщики, которые работают по схеме УСН «Доходы — Расходы». При этом итоговая сумма платежа не должна превысить величину налога, рассчитанную в общем порядке. Минимальный налог при УСН для предпринимателей-упрощенцев, применяющих вариант уплаты «Доходы», отечественным налоговым законодательством не предусмотрен.Величина сбора определяется по результатам годовой работы компании. Бухгалтер вычисляет два значения налога и выбирает наиболее выгодный для организации вариант платежа. До 2017 года применялись разные КБК для налогоплательщиков по обычному налогу и минимальному, однако в последние годы используется единый КБК. То есть актуальны коды, употребляемые предпринимателями при схеме «Доходы минус расходы».

Штрафные санкции

Неверно или неточно указанный в платежных документах код бюджетной классификации может привести предпринимателя к дополнительным хлопотам. Платежки, в которых указаны неправильные реквизиты, подлежат возврату или попадают в группу «До выяснения». Таким образом, потребуется повторное проведение процедуры оплаты. Из-за того, что перевод не был проведен вовремя, предпринимателю-упрощенцу придется уплатить штраф/пени.Если ошибка в КБК привела к тому, что сумма сбора поступила на счет по другому налогу, то на возврат переплаты придется потратить и время, и силы. Потребуется оформить заявку в письменной форме с просьбой о переводе ошибочно зачисленной суммы со счета по одному налогу на правильный. В такой ситуации не удастся избежать пени/штрафа.Нередки случаи, когда в платежных документах указываются старые КБК, которые были отменены, но средства все же поступили на нужный счет. В таком случае к предпринимателю не применяются штрафные санкции.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

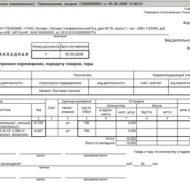

Оформление платежного поручения

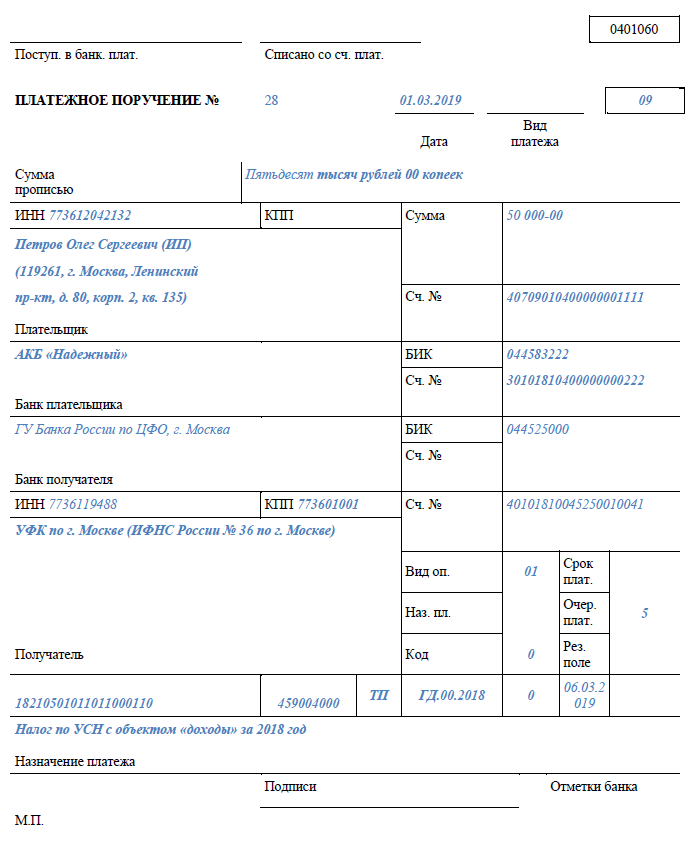

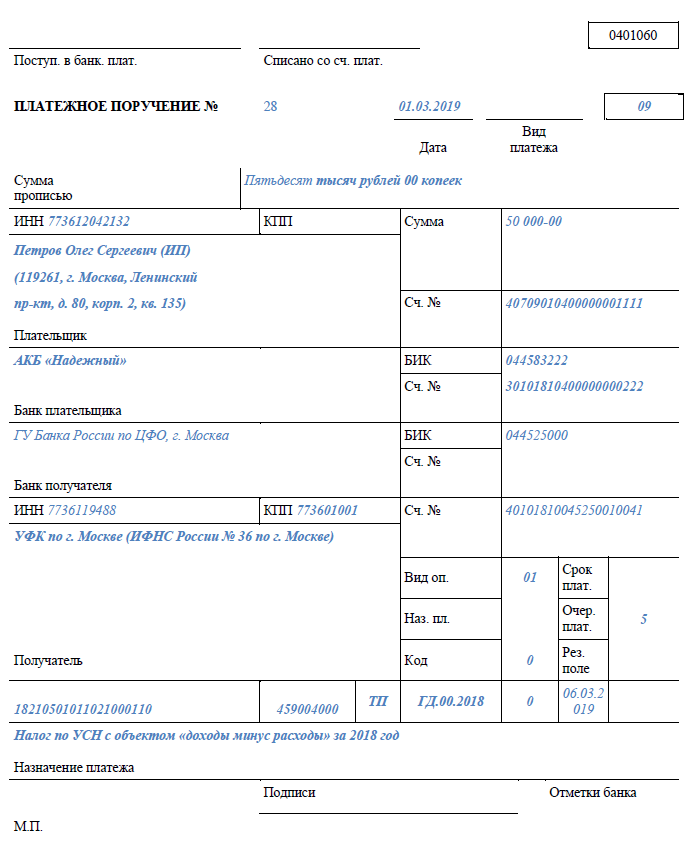

Особенности заполнения платежки для ИП по УСН:

- поле «Вид платежа» не заполняется;

- юридические лица указывают КПП, а частные предприниматели не заполняют данную ячейку;

- в поле «Очередность платежа» ставится цифра «5»;

- если сбор уплачивается не по требованию, а самостоятельно, то в поле «Код» ставится цифра «0»;

- если сбор уплачивается по требованию, а не самостоятельно, то в поле «Код» ставится номер УИН из обращения;

- для индивидуального предпринимателя указывается статус плательщика «09»;

- прежде чем вписать ОКТМО, его рекомендуется уточнить, так как он может измениться;

- при осуществлении текущего платежа ставится пометка «ТП», при внесении недоимки — «ЗД», при уплате сбора по акту – «АП», по требованию – «ТР»;

- если производится перевод суммы налога за 2020 год, то период указывается следующим образом – «ГД.00.2020»;

- если производится перевод суммы налога за второй квартал 2020 года, то период указывается следующим образом – «КВ.02.2020»;

- если производится перевод суммы налога по требованию, то в период вносится дата из обращения;

- в поле «Назначение платежа» можно написать, к примеру, «Налог по упрощенной системе налогообложения за первый квартал 2020 года».

Ниже можно посмотреть пример оформления платежки (на 2020 год) для тех частных бизнесменов, которые выбрали вариант уплаты УСН «Доходы»

.Образец заполнения платежного поручения (в 2020 году) для частных бизнесменов, которые выбрали вариант уплаты УСН «Доходы — Расходы», приведен ниже.