нет комментариев

нет комментариев

Земельный налог для физических лиц — кто должен его платить?

Любой гражданин или организация обязаны уплачивать налог на землю, которой они владеют. Налог устанавливается местными органами власти, и деньги от него поступают именно в местные бюджеты. Если гражданин (физическое лицо) владеет участком земли, то у него есть обязанность уплачивать земельный налог. Эту повинность на него накладывает Налоговый кодекс Российской Федерации. Этот налог относят к разряду имущественных и его уплачивают не в федеральный, а в местный бюджет.

Кто платит земельный налог?

Действующее законодательство определяет плательщиками земельного налога юридических и физических лиц, индивидуальных предпринимателей, если в их владении находится земля, которая облагается налогом.

Очень важным фактором является то, что участок обязательно должен находиться в собственности у налогоплательщика или же являться субъектом, который передано в наследство на пожизненное владение. Если лицо пользуется участком на правах аренды, то ему не нужно платить за него налог. Это же касается и тех граждан, которые получили землю на бесплатное срочное пользование.

Оплата земельного налога по НК РФ

Необходимость в уплате налога появляется сразу же после того, как гражданин становится полноправным владельцем участка земли. А это происходит после проведения государственной регистрации имущества или получения другого документа, подтверждающего право на владение землей. Регулированием этого вопроса занимается Гражданский Кодекс и Федеральный закон под номером 122, в котором говорится о регистрации прав на имущество и возможность проведения с ним любых сделок.

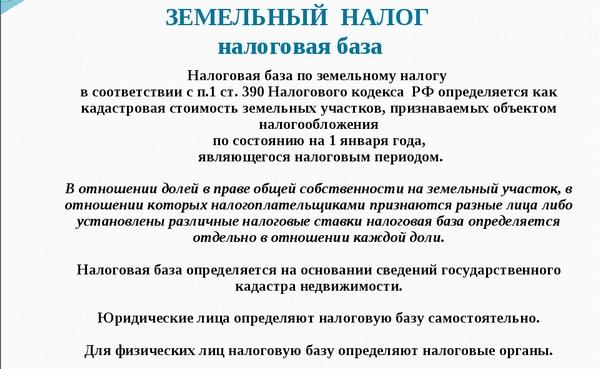

Определяем налоговую базу

Налоговой базой является стоимость участков земли по кадастру, если они признаны объектами налогообложения. Регулированием этого вопроса занимается Налоговый кодекс РФ, а именно 389 статья. Земля должна быть признана налогооблагаемой на первое число текущего налогового периода. Такие сведения можно получить в государственном кадастре недвижимого имущества.

Кадастровую стоимость принято определять в соответствие с нормами земельного законодательства, которое действует на данный момент. Чтобы получить информацию о кадастровой стоимости участка, его владельцу необходимо обратиться с письменным заявлением в местное отделение Росреестра. Также некоторые данные находятся на сайте Росреестра. Ту информацию, которая там отсутствует можно получить, подав соответствующий запрос. По закону ответ на него должен поступить не позднее 5 дней. Его можно получить в электронном виде и в бумажном. Госпошлина за ответ также будет разная:

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

- для электронного письма – 150 рублей;

- для бумажного письма – 400 рублей.

Для каждого налогоплательщика налоговая база определяется в соответствии с той информацией, которую в налоговые органы предоставляют те учреждения, которые занимаются кадастровым учетом. Оценка кадастровой стоимость происходит раз в 3 года. Для городов с федеральным значением этот срок сокращен:

- Один раз в два года. Это позволяет удерживать цену на недвижимость на одном уровне несколько лет.

- Если земля находится в долевом владении, то налоговая база определяется отдельно для каждого из владельцев в той пропорции, которая отвечает его доле во владении недвижимостью. Если земля находится в совместной собственности, то ее владельцам нужно будет платить налог на равных условиях.

Порядок расчета земельного налога

Во время расчета размера налога на землю для физических лиц учитываются такие факторы:

- Процентная ставка, у которой есть прямая зависимость от кадастровой стоимости участка. На сайте Росреестра присутствует опция, при помощи которой можно определить кадастровую стоимость. Для этого необходимо все лишь набрать регистрационный номер земельного участка или же точный его адрес.

- Процентная ставка налога зависит от региона размещения участка. Но, в то же время, его размеры четко прописаны в Налоговом кодексе и это число не может превышать норму.

- На налог влияет площадь земли, то есть ее размеры. Чем они больше, тем крупнее будет сумма пошлины.

- Очень часто физические лица владеют землей, которая выделена для ведения личного хозяйства, садоводства, разведения животных или же огородных работ. На такие участки устанавливается ставка размером 0,3%.

Для расчета существует специальная формула: С*Д*П*К=ЗН, где:

- С – стоимость по кадастровому реестру;

- Д – доля собственности (если у земли один владелец, то коэффициент будет составлять 1, если два – 1/2 и т.д.);

- П – процентная ставка налога (определяется в соответствие с регионом);

- К – коэффициент собственности на землю (его необходимо исчислять только в том случае, когда земля находится в частном владении меньше одного года).

Ставка на земельный налог устанавливается органами местной власти. Ее размер не может превышать:

- 0,3% для всех участков, которые выделены для использования в хозяйственных целях (для садов, огородов, дач, сельскохозяйственных помещений);

- 1,5% для всех участков, которые имеют другое назначение.

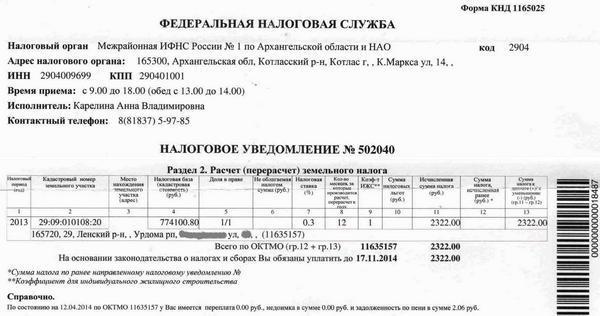

Для расчета стоимости налога физические лица могут использовать специальный калькулятор, который находиться на официальном сайте налоговой службы. Для этого нужно ввести кадастровый номер участка.

Сроки уплаты

Расчет земельного налога всегда происходит в окончании налогового периода. За основу нужно брать действующую налоговую ставку от налоговой базы. Если в пунктах 15, 16 не прописаны другие требования, то всегда эта процедура должна происходить именно в эти сроки.

Чтобы получить полную информацию о льготах и процентных ставках, нужно обратиться на официальный сайт налоговой службы. Чтобы провести оплату налога, можно обратиться в отделение любого банковского учреждения или провести платеж при помощи интернет-банкинга. Последний вариант очень удобен для тех, у кого нет времени на посещения отделений банка.

Для оформления платежки следует ввести такие данные:

- персональные данные налогоплательщика;

- адрес проживания налогоплательщика;

- ИНН;

- название налога;

- адрес земельного участка;

- сумму платежа.

Деньги будут зачислены на счет налоговой службы на протяжении нескольких рабочих дней.

В чем особенности земельного налога для пенсионеров, есть ли льготы? Рассмотрим в нашем материале.

Какие налоги платит ИП без работников? Об этом подробнее тут.

Здесь вы узнаете, кто является плательщиком водного налога и как его платить, расчеты.

Кто может быть освобождён?

Есть целый перечень граждан, для которых государство ввело особых порядок налогообложения. Они могут или быть полностью освобождены от уплаты земельного налога, или частично. Это те люди, которые внесли вклад в развитие РФ, защищали Родину или же принадлежат к незащищенным категориями граждан.

Для того чтобы воспользоваться государственными льготами нужно в налоговые органы подать заявление с теми документами, которые могут подтвердить право на получение льгот. Представлять их нужно в то отделение налоговой службы, которое находится по месту нахождения участка земли.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Льготы могут быть федеральными и тем, что назначаются органами местного самоуправления. По федеральному законодательству от уплаты земельного налога освобождаются такие типы лиц:

- коренные народы Севера, Дальнего Востока или Сибири, которые признаны малочисленными;

- физические лица, которые являются представителями этих народов и земли используется для ведения обычного для них образа жизни, хозяйствования и промысла.

Налог также можно немного уменьшить. Это небольшая сумма – всего 10 тысяч рублей на одного гражданина. Такие льготы могут быть использованы только для одного участка, который находится в частном владении таких лиц:

- инвалидов (1 и 2 группы);

- Герои СССР;

- малоимущие граждане, у которых есть право на получение государственной помощи;

- инвалиды, которые получили травму в детстве или же с рождения;

- герои РФ;

- граждане, которые участвовали в испытаниях ядерного вооружения РФ или СССР;

- ветераны Великой Отечественной войны.

Местные органы власти также имеют право на установление льготных условий по уплате земельного налога.

Для этого существуют специальные нормативные акты, которые и занимаются регулированием этого вопроса. В них же должны быть прописаны размеры средств, которые не подлежат налогообложению.

Любые налоги, в том числе и на землю, необходимо уплачивать своевременно и в полном размере, чтобы избежать проблем с государством. Это позволит свободно пользоваться землей и не бояться за свое будущее.