4 комментария

4 комментария

Удерживается ли НДФЛ с больничного листа

Вопреки распространённому заблуждению НДФЛ с больничного листа удерживается в общем порядке, поскольку это не пенсия или социальная помощь, а именно доход работающего человека. Нарушение законодательных норм в этой области карается стандартными штрафами.

Больничный лист предъявляется работником в случае болезни, т.е. он подтверждает, что человек не может исполнять свои обязанности из-за временных проблем со здоровьем. За весь этот период сотруднику выплачивается пособие по временной нетрудоспособности по следующим правилам:

- первые 3 дня болезни оплачиваются за счёт средств предприятия (предпринимателя);

- остальное время болезни оплачивает ФСС.

Пособие назначается не позже 10 дней с момента предъявления больничного листа, а выплачивается вместе с ближайшей зарплатой. Соответственно, оно может выдаваться как из кассы на руки, так и на карточный счёт.

Налог с больничного – точка зрения закона

Вне зависимости от того, кто конкретно оплачивает период нетрудоспособности (работодатель или ФСС), больничный облагается НДФЛ. Данная норма вытекает из п. 1 ст. 217 НК РФ, где перечислены пособия, не облагаемые налогом. В этом списке такое основание, как листок временной нетрудоспособности, не значится, следовательно, физ. лицо обязано заплатить с него НДФЛ.

Единственным исключением из этого правила можно считать случай, когда сотрудник работает по договору гражданско-правового характера. Напомним, согласно подпункту 2 п. 3 ст. 422 НК РФ, работодатель не обязан уплачивать страховые взносы за работников, нанятых по ГПД, следовательно, и пособие по болезни им не полагается. Естественно, в этой ситуации базы для исчисления налога также не возникает.

Сроки уплаты и ставка

В пункте 4 ст. 226 НК РФ говорится, что налог удерживается непосредственно из доходов налогоплательщика в момент их фактической выплаты. Поскольку специальных оговорок относительно больничных законодатели не сделали, данное правило должно распространяться и на НДФЛ с пособия по болезни. Что же касается сроков уплаты НДФЛ в бюджет, то сделать это нужно до последнего календарного дня месяца (включительно), в котором выплачивались пособия. Данная норма закреплена пунктом 6 ст. 226 НК РФ.

Например, если работник предоставит лист временной нетрудоспособности в июле, и в этом же месяце ему было начислено пособие, налоговый агент должен до 31.07 включительно перечислить удержанный НДФЛ в бюджет.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Также хотим напомнить о том, что налоговые агенты перечисляют налоги по месту именно своего учёта. Это значит, что фактическое нахождение заболевшего работника не играет никакой роли, т.е. он может лечиться в санатории в другом регионе, но работодатель взаимодействует с бюджетом по стандартной схеме.

По ставке НДФЛ на больничный в 2019 году ничего не менялось. Она по-прежнему установлена на уровне 13%.

Пилотный проект ФСС

Сегодня в общем случае налоговым агентом по НДФЛ с больничных является работодатель, т.е. он удерживает и перечисляет налог в бюджет как со «своей» части пособия, так и с той, которую выдаёт работнику ФСС. Данная схема имеет явные недостатки, вот основные из них:

- на административный персонал работодателя увеличивается нагрузка;

- государству сложнее следить за злоупотреблениями.

На этом фоне в ряде российских регионов был запущен пилотный проект, суть которого состоит в следующем:

- работодатель удерживает НДФЛ только с той части больничного пособия, которую выплачивает сам;

- по остальной части пособия подоходный налог удерживает непосредственно ФСС, т.е. в данной ситуации он является для застрахованного лица налоговым агентом.

Узнать, участвует ли конкретный регион в пилотном проекте, можно непосредственно в фонде социального страхования. Но вообще, в 2019 году называть данную программу «пробной» уже некорректно, поскольку к концу 2020 года в ней будут участвовать 77 субъектов. График запуска этого проекта в областях, где пока ещё действуют старые правила, утверждён Постановлением Правительства №1459 от 01.12.2018.

Проводки по отражению операций с больничным

Для организации выплата работникам пособий по временной нетрудоспособности из своих средств – это «обычные» расходы, соответственно, подобные выплаты отражаются по дебету того счёта, на который относится зарплата, в корреспонденции с кредитом 70 счёта. Например:

Д 20, 23, 25, 44 и т.д. К 70 – начислено пособие по нетрудоспособности за счёт средств работодателя. Часть пособия, которая выплачивается за счёт средств ФСС, отражается проводкой — Д 69-1 К 70.

Далее работодатель должен выплатить сотруднику пособие и удержать с него НДФЛ. Будем исходить из того, что предприятие ведёт деятельность в регионе, не попавшем под рассмотренный ранее пилотный проект:

Д 70 К 68 – удержан подоходный налог с суммы пособия;

Д 70 К 50, 51 – выплачено пособие.

И здесь же можно отметить ещё одну проводку, имеющую отношение к затронутой теме:

Д 51 К 69-1 – ФСС возместил работодателю размер пособия, которое начисляется за счёт средств фонда. Данная сумма отражается полностью, т.е. до вычета НДФЛ.

Рассмотрим пример.

Рабочий-столяр ООО «Дом» Дубов А.А. заболел и находился на больничном с 10 по 20 апреля (11 дней), листок нетрудоспособности был предоставлен. Среднедневной заработок Дубова А.А. равен 1100 руб. Отразим основные проводки и суммы:

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

- Д 20 К 70 3300 (1100*3) руб. – начислено пособие за счёт средств ООО «Дом»;

- Д 69-1 К 70 8800 (1100*8) руб. – начислено пособие за счёт ФСС;

- Д 70 К 68 1573 руб. – удержан НДФЛ с пособия по нетрудоспособности;

- Д 70 К 50 10527 руб. – выплачено пособие из кассы;

- Д 51 К 69-1 8800 руб. – ФСС возместил ООО «Дом» сумму выплаты.

Подведём краткие итоги:

- работодатель из своего «кармана» оплачивает лишь первые 3 дня болезни застрахованного сотрудника;

- если взносы в ФСС за работника не платятся, то и пособие ему не начисляется;

- выплаты производятся на основании предоставленного листка временной нетрудоспособности (важная деталь – если возникают подозрения на предмет подделки бланка, необходимо сразу обратиться в правоохранительные органы, так как в противном случае работодатель сам рискует «пойти следом» как соучастник);

- работодатель является налоговым агентом и поэтому удерживает НДФЛ с больничных;

- если предприятие или ИП работают в регионе, где проводится пилотный проект ФСС, они не должны удерживать НДФЛ с той части пособия, которую платит Соцстрах.

Налог с больничного в отчётных формах

По налогу на доходы физлиц работодатели (налоговые агенты) отчитываются через форму 6-НДФЛ. В ней собирается информация о денежных выплатах и удержанных с них суммах подоходного налога.

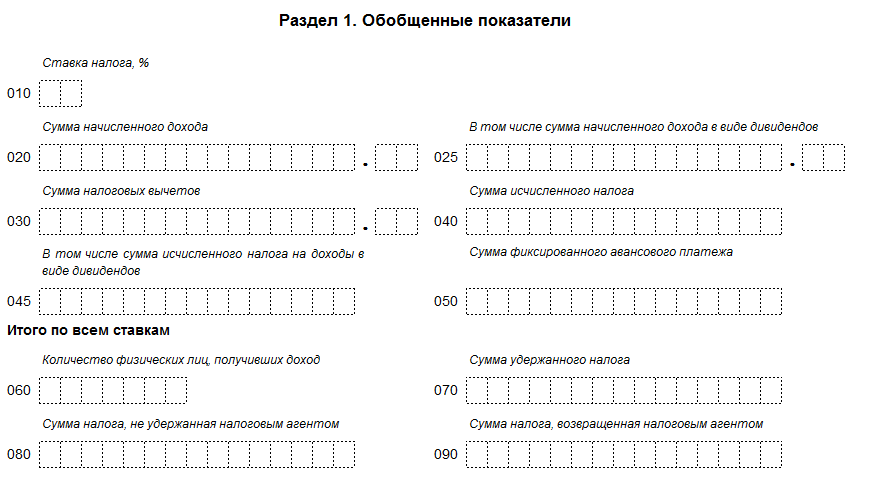

Поскольку при заполнении данной формы должны соблюдаться контрольные соотношения, в ней нужно указывать только те выплаты, которые облагаются НДФЛ. Эта особенность обусловлена тем, что в строке 030 нельзя указывать в качестве вычетов необлагаемые налогом пособия. Чтобы понять, почему это важно, посмотрим на раздел №1.

Упомянутое контрольное соотношение предполагает, что строка 040 должна быть равна произведению, полученному после умножения ставки налога на разницу между строками 020 и 030. Соответственно, если в форму включать необлагаемые налогом пособия, которые нельзя отнести к вычетам, фактическая сумма НДФЛ просто не совпадёт с контрольным значением.

Поскольку пособия по временной нетрудоспособности из-за болезни облагаются подоходным налогом, отражение больничного в 6-НДФЛ обязательно для всех налоговых агентов. Соответствующая информация указывается в разделах №1 и №2 формы.

Первый раздел бланка заполняется за I квартал, первое полугодие, 9 месяцев и год нарастающим итогом. Второй раздел собирает сведения об операциях, которые имели место в последнем календарном квартале.

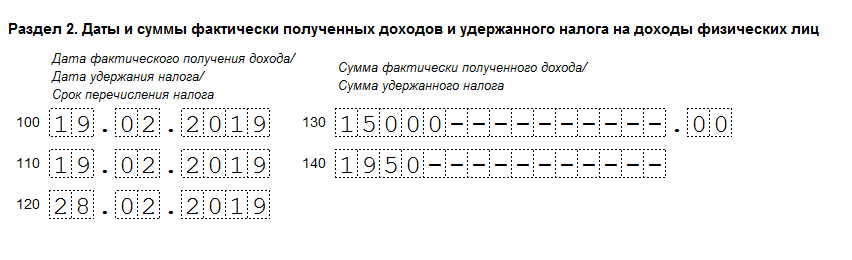

Пример. 19 февраля 2019 г. работнику на основании больничного листа было выплачено пособие по нетрудоспособности в размере 15 тыс. руб. В разделе 2 формы 6-НДФЛ за I квартал кроме всего прочего будет представлена следующая информация:

Заметим, что при заполнении 6-НДФЛ необходимо пристальное внимание уделять датам, когда осуществлялись выплаты. ФНС в своём письме от 13.03.2017 N БС-4-11/4440@ отмечает:

«Если налоговый агент производит операцию в одном периоде представления, а завершает ее в другом периоде, то данная операция отражается в том периоде представления, в котором завершена. При этом операция считается завершенной в периоде представления, в котором наступает срок перечисления налога в соответствии с пунктом 6 статьи 226 и пунктом 9 статьи 226.1 Кодекса».

Разберём на примере, как это понимать. Предположим, возникла ситуация — пособие по больничному выплачивается в третий месяц первого квартала, при этом последний день этого отчётного периода выпал на нерабочий день. Напомним, по нормам НК РФ НДФЛ с больничного нужно уплатить в бюджет в тот месяц, когда возникло соответствующее основание. Но законодатель делает оговорку – если последний день месяца выпал на выходной, налог разрешается перечислить в ближайший рабочий день следующего месяца (подпункты 6 и 7 ст. 6.1 НК).

В переводе на юридический язык наша ситуация будет выглядеть так: налоговый агент производит операцию в первом квартале, а завершает её в первом полугодии. Соответственно, она подробно отражается в форме по итогам полугодия, но считается завершенной в первом квартале.

Это значит, что сумма налога должна попасть в первый раздел формы 6-НДФЛ за первый квартал, при этом во втором разделе бланка по итогам этого же периода она не отображается. А вот по итогам первого полугодия эта операция (как и налог с неё) будет учитываться не только в 1 разделе, где подсчёт сумм идёт нарастающим итогом, но и во 2 части формы.

И ещё один бланк, где указывается информация о подоходном налоге с больничных, это справка 2-НДФЛ. В данном документе суммы соответствующих выплат указываются с кодом 2300.