нет комментариев

нет комментариев

Как юридическим лицам работать с самозанятыми

Любое государство заинтересовано, чтобы трудовая деятельность граждан велась на легальной основе и пополняла казну налогами. Именно для выведения из теневой непрозрачной деятельности миллионов российских граждан и был принят законопроект, который получил название закона о самозанятых. Эта категория налогоплательщиков имеет очень удобные условия для работы и оплаты налогов без прохождения сложных процедур регистрации. Самозанятые могут оказывать услуги и продавать свою продукцию физическим и юридическим лицам, индивидуальным предпринимателям. Но построение партнерских отношений юридических лиц с данной категорией требует более внимательного подхода, что связано с особенностями налогообложения.

Общая информация о самозанятых

Самозанятыми в соответствии с новыми нормами принято называть в установленном порядке зарегистрировавшихся физических лиц, которые продают товары или оказывают платные услуги населению либо предприятиям. Это возможно лишь по ограниченному числу видов деятельности, также есть предельные значения годовой выручки. Если они превышены, то возможность льготного налогообложения теряется. Соответственно, и работа такого гражданина с юридическими лицами будет иметь совершенно другие законодательные основы. Восстановление статуса самозанятого, доход которого превысил установленный максимум в 2,4 млн. рублей станет возможным только в следующем году.

Проект пока работает лишь для четырех регионов: Москва, Московская и Калужская области, Республика Татарстан. Но уже в этом году предположительно будет рассматриваться вопрос о расширении территории применения данного режима, и с 2020 года количество мест проведения эксперимента увеличится. Для проведения отводится период в 10 лет до 2028 года, в течение которого будут выявляться недоработки, вноситься дополнения и изменения для усовершенствования предложенного специального режима.

Особенности заключения договоров с самозанятыми

Работа с самозанятыми для юридических лиц вызывала вопросы по поводу оформления отношений и способов учета расходов. Поэтому ФНС в своем письме № СД-4-3/2899@ от 20 февраля 2019 г. уточнила, что такое сотрудничество разрешено, и дала рекомендации, как именно работать. Оформление сотрудничества может быть осуществлено в устной и письменной форме. Для учета расходов, понесенных юридическим лицом, необходимо использовать чек, выдаваемый самозанятым. В противном случае такой расход не может быть внесен в расходы при расчете налога на прибыль.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Оформление чека

Правильно оформленный чек должен содержать следующую информацию:

- время совершения сделки;

- имя и фамилию налогоплательщика;

- идентификационный номер самозанятого;

- указание на применение специального режима налогообложения;

- наименование оказанных услуг;

- сумму сделки;

- идентификационный номер получателя услуг;

- OR-код, позволяющий провести идентификацию сделки автоматизированной системой федерального органа исполнительной власти;

- данные оператора электронной площадки или кредитной организации, принимающих участие в формировании чека и проведении расчетов по сделке.

Передача чека может осуществляться как в электронном виде, так и на бумажном носителе. Электронный чек формируется в приложении «Мой налог», там же предусмотрена его отправка на указанную электронную почту заказчика.

В случае, когда оплата товара или услуг производится наличными или переводом денег на карту сразу же при совершении сделки, сформированный чек может быть считан по QR коду на смартфон, планшет или другие электронные устройства. Если предусмотрена оплата перечислением на счет, чек формируется после получения денег и должен быть отправлен заказчику не позднее 9 числа следующего месяца. Заказчик вправе пожаловаться на самозанятого, если не получает правильно оформленного чека. Такая жалоба может подаваться в ФНС с использованием официального сайта.

Договорные отношения

Длительное сотрудничество с самозанятыми становится весьма привлекательным для юридических лиц и ИП тем, что все отношения ограничиваются выполнением работы и ее оплатой. Вся налоговая нагрузка в этом случае возложена на самого исполнителя. Это обстоятельство стало поводом для многих работодателей найти возможность незаконного снижения расходов при переводе сотрудников на режим самозанятых.

Но такой вариант был предусмотрен и учтен в законе, где указывается, что бывший сотрудник может оказывать услуги в качестве самозанятого не ранее, чем через два года после увольнения. Учитывая, что работая в специальном режиме, он постоянно находится под контролем налоговых органов, выявить нарушения не предоставит большой сложности. Последствиями для недобросовестного работодателя станут все необходимые вычеты за время работы самозанятого, а также предусмотренные за подобные нарушения штрафы.

Вторым вариантом уловок с целью сэкономить на налогах может быть вариант набора новых сотрудников со статусом самозанятых. Здесь тоже все может закончиться вычетами и штрафами. Признаками такого нарушения будут являться регулярность оплаты услуг самозанятых, по времени и размерам более похожей на заработную плату. Поэтому партнерство с самозанятыми лучше вести на законных основаниях.

С чего начать

Учитывая важность наличия зарегистрированного статуса самозанятого у исполнителя, изначально надо получить его подтверждение. Если при разовом сотрудничестве таким подтверждениям может служить предоставление чека, то при составлении договора требуется это проверить.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

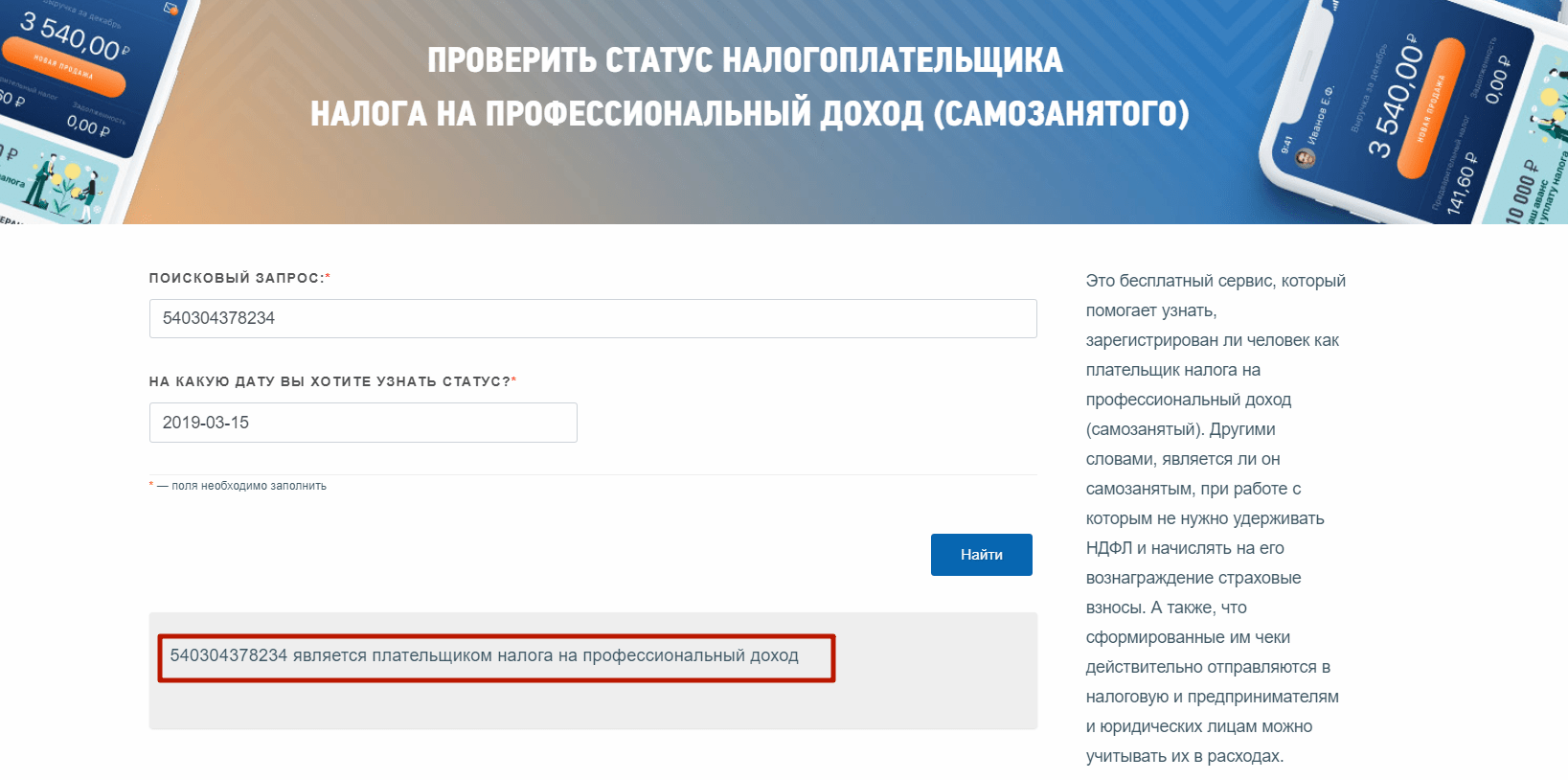

Сделать такую проверку надежнее всего на сайте для самозанятых, где предусмотрена бесплатная проверка по ИНН налогоплательщика. Достаточно зайти на сайт https://npd.nalog.ru/check-status/, ввести дату и ИНН, чтобы вы смогли получить информацию, является ли данное физическое лицо плательщиком налога на профессиональную деятельность или нет на данный момент времени. Такая проверка не станет лишней и в процессе сотрудничества, чтобы не иметь неприятностей, когда самозанятый, потеряв свой статус, не оповестит об этом вовремя.

Составление договора

Договор длительного сотрудничества юридического лица с самозанятым мало чем отличается от привычных гражданско-правовых договоров. В нем предусматриваются обычные пункты:

- о предмете договора с указанием вида оказываемых услуг, порядка их предоставления;

- стоимости и порядке оплаты оказанных услуг:

- способах разрешения конфликтных ситуаций;

- реквизитов сторон.

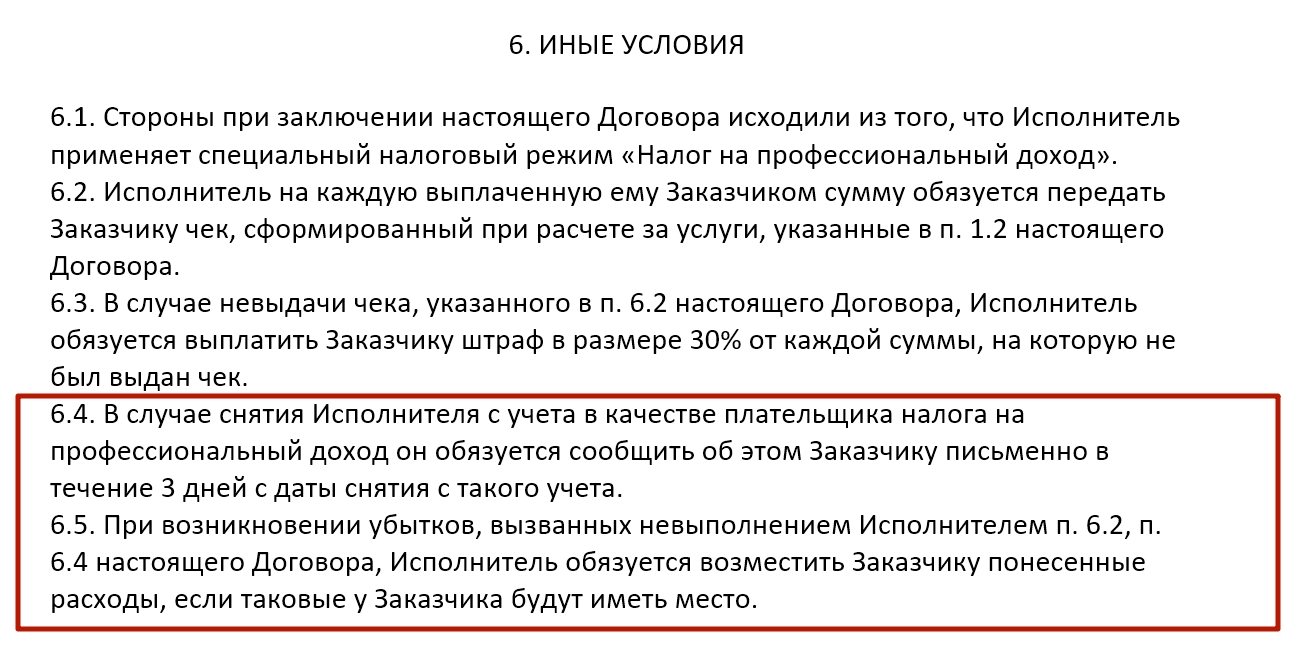

Но есть дополнительные моменты, которые необходимо учесть при составлении договоров. Стоит учитывать, что только соблюдение самозанятым особого режима налогообложения освобождает юридическое лицо от необходимости перечислять за него налоги, но все может измениться, если самозанятый потерял свой статус, но не сообщил об этом. Поэтому для более спокойного и надежного сотрудничества необходимо уточнить порядок информирования заказчика в случаях, когда по тем или иным причинам самозанятый теряет свой статус, соответственно, появится необходимость начисления на него НДФЛ и страховых взносов, если сотрудничество будет продолжено.

Это можно сделать, включив в дополнительные условия договора пункт, по которому самозанятый обязуется сообщить об изменении статуса в срок, не превышающие три дня после изменений. Целесообразность данного пункта оправдана тем, что потеря статуса самозанятого, соответственно, и права на работу со специальным режимом налогообложения происходит при превышении полученного дохода размера 2,4 млн. рублей. С этого момента продолжение сотрудничества будет происходить на договорной основе, как с физическим лицом, и потребуется уплата НДФЛ и страховых взносов.

Имеющийся договор при этом можно оставить без переоформления, если в него не вносятся дополнения или изменения условия сотрудничества. Дополнительно в договоре лучше предусмотреть и случаи, когда из-за несвоевременной информации об утрате статуса самозанятого компания-получатель услуг подвергается штрафам и пеням, чтобы такие потери работодателя были возмещены виновной стороной. В остальном работа с самозанятыми ничем не отличается от работы с физическими лицами и ИП.