нет комментариев

нет комментариев

Новый порядок расчета взносов ИП за себя

В июне 2019 года Правительство России заявило о намерении ввести новую формулу для расчета страховых взносов в Пенсионный фонд РФ для индивидуальных предпринимателей, производящих выплаты за себя. Министром финансов Антоном Силуановым на совещании по вопросам развития предпринимательства 19 июня было дано распоряжение министерству рассмотреть возможность внесения соответствующих изменений в законодательство. Как же выглядит предлагаемый способ расчета?

Какие взносы платят ИП в ПФ РФ

Все индивидуальные предприниматели обязаны в строгом порядке уплачивать страховые взносы в ПФ РФ, чтобы формировалась их пенсия. Ведь ИП – это люди, работающие сами на себя, за них некому вносить платежи, поэтому они делают это самостоятельно.

Законодательством установлено два типа взносов в Пенсионный фонд:

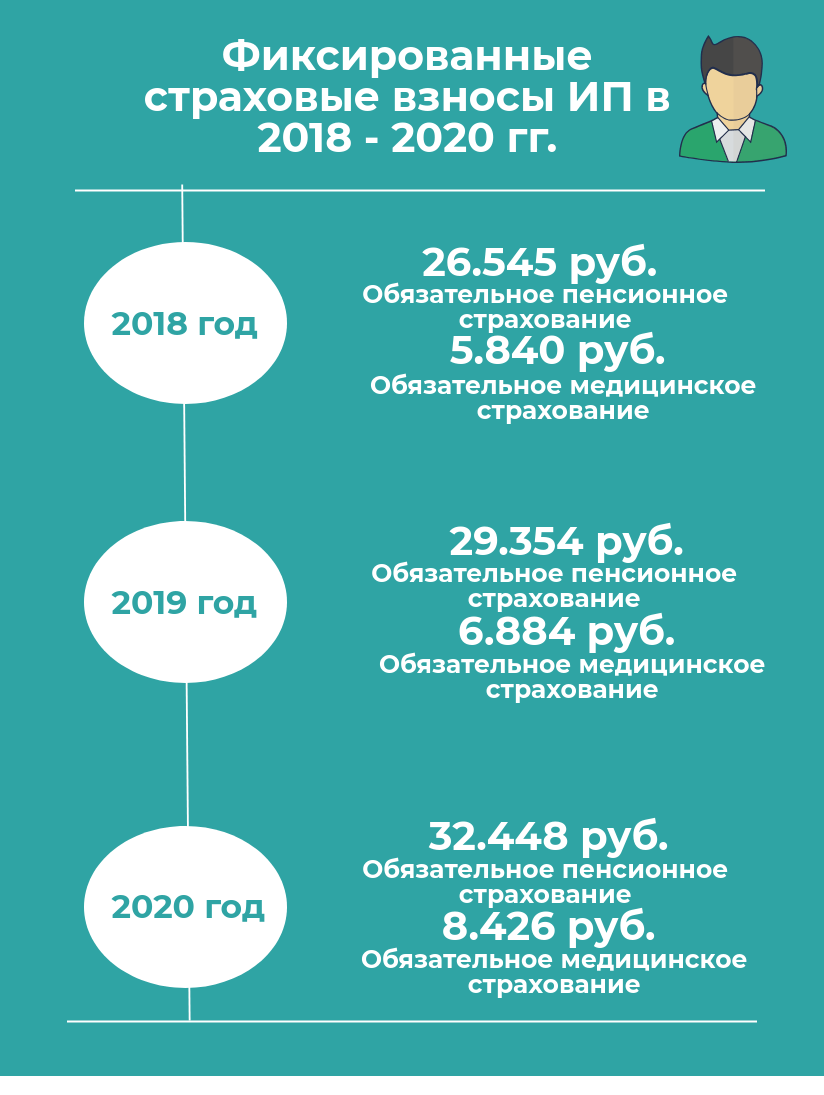

- Обязательный. Это фиксированный платеж, который необходимо вносить всем предпринимателям без исключения. На 2019 год его величина составляет 29 354 рубля.

- С доходов. Его требуется уплачивать только тем бизнесменам, которые получают прибыль свыше 300 тысяч в год. Для них действовала специальная формула расчета:

Теперь в данную формулу планируется внести коррективы. Власти решили, что лучше будет учитывать при расчете пенсионных взносов не только прибыль, но и расходы индивидуального предпринимателя. Это изменение коснется тех, кто использует упрощенную систему налогообложения.

Что это значит? Упрощенная налоговая схема – это самая простая система налогообложения, при которой ИП платит всего 6% от своей выручки за год при схеме «Доход» или 15% от прибыли при схеме «Доход минус расход». При этом ему не требуется составлять никакой бухгалтерской отчетности, необходимо только вести учет доходов и расходов, чтобы знать, с какой суммы рассчитывать размер налогового сбора.

Примеры расчета

Чтобы лучше понять, как выглядел расчет взносов ранее, и каким он стал сейчас, стоит посмотреть примеры.

Исходные данные:

- доход за год – 15 миллионов рублей;

- расходы за это же время – 6 миллионов рублей.

Каковы же взносы по старой и новой формуле?

Расчет по старой схеме:

(15 миллионов рублей — 300 тысяч рублей) *1% = 147 тысяч рублей. Также следует приплюсовать сюда фиксированный платеж:

147 тысяч + 29 354=176 354 рубля. Это и будет итоговая сумма.

Расчет по новому правилу:

(15 миллионов — 300 тысяч — 6 миллионов) * 1% = 87 тысяч.

К этой величине прибавить фиксированный взнос, получится:

87 000 + 29 354+116 354 рубля, что и является окончательной суммой уплаты в ПФ РФ.

Таким образом, новая формула позволяет индивидуальным предпринимателям платить меньше. Если они уже заплатили за себя страховые взносы в ПФ РФ, которые были рассчитаны по старой формуле, то они имеют полное право потребовать возврата излишне уплаченных средств.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Что еще нужно платить ИП

Помимо пенсионных сборов и налога, людям, занимающимся предпринимательством, необходимо еще уплачивать страховые медицинские взносы. На 2019 год их размер составляет 6 884 рубля. Данная величина никак не рассчитывается, ее устанавливают власти каждый год, поэтому она может изменяться только при наступлении нового года.

Помимо обязательных платежей, есть еще и добровольные. Все предприниматели имеют право вносить дополнительные страховые взносы, чтобы подстраховаться на тот случай, если потеряют трудоспособность или уйдут в декретный отпуск.

Изменены ли сроки уплаты

Новое решение Правительства относительно формулы расчета размера страховых взносов не влечет за собой изменения в сроках уплаты. Так же, как и раньше индивидуальные предприниматели обязаны внести оплату до конца года, то есть до 31 декабря. Если в этот день выпадает выходной, тогда заплатить нужно в следующий ближайший рабочий день.

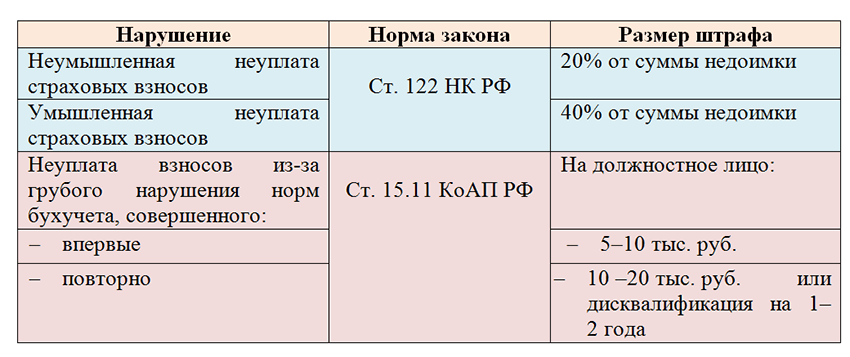

То есть ИП не нужно составлять графики платежей и строго им следовать. Они имеют право внести оплату в любое удобное для них время, главное, успеть сделать это до конца текущего года. В противном случае к ним могут быть применены штрафные санкции.

Но для пенсионных взносов, которые рассчитываются с дохода, превышающего 300 тыс. руб., действует другой срок – до 1 июля следующего года. К примеру, за 2019 год понадобится заплатить до 01.07.2020 года. Интересно, что предложение изменить формулу внесено как раз незадолго до крайнего срока уплаты взноса. Пока неизвестно, будет ли введен в действие новый порядок до 1 июля 2020 и можно ли будет его применять для перерасчета взносов за 2018 год.

Если у предпринимателя возникла ситуация, при которой он не имел возможности своевременно оплатить взносы, то налоговые органы могут пойти ему навстречу и смягчить ответственность, уменьшив размер штрафа, но не более чем в два раза.

Такое возможно в следующих случаях:

- тяжелые семейные или личные обстоятельства;

- нарушение законодательства под воздействием угроз либо по принуждению;

- плохое финансовое положение ИП.

Это не исчерпывающий перечень смягчающих ситуаций, государственные органы могут рассмотреть и иные обстоятельства, препятствующие своевременной уплате взносов.

Если предприниматель ранее уже уклонялся от уплаты в ПФ РФ, то ответственность будет усугублена.

Могут ли ИП быть вовсе освобождены от взносов

Есть ряд случаев, когда индивидуальные предприниматели могут не платить пенсионные взносы. К ним относят следующее:

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

- призыв на военную службу;

- осуществление ухода за человеком, потерявшим трудоспособность, например, за инвалидом первой группы;

- проживание предпринимателя с супругом, проходящим службу в ВС РФ по контракту в районе, где нет возможности заниматься предпринимательством;

- выезд в иностранное государство отдельных лиц, перечень которых утвержден Правительством России.

Для освобождения требуется представить в налоговую инспекцию заявление с просьбой освободить от внесения страховых платежей. Это распространяется не только на пенсионные, но и на медицинские взносы.

Таким образом, в 2019 для ИП планируется ввести в действие новую формула расчета платежей в ПФ РФ, с помощью которой предпринимателям удастся существенно сэкономить. Применяться она будет при использовании предпринимателем упрощенной системы налогообложения.