нет комментариев

нет комментариев

Изменения в расчете страховых взносов в 2020 году

Страховые отчисления в гос. казну производят и частные бизнесмены, и компании. В 2020 году в вопросе расчета страховых взносов появились нововведения. Поэтому в данной статье мы расскажем об обновленных базовых моментах, влияющих на вычисление сумм платежей и оформление отчетности.

Изменения в 2020 году

Значимой поправкой в сфере уплаты страховых взносов, вступившей в действие с 2020 года, является увеличение предельных баз по суммам произведенных начислений в пользу нанятых сотрудников.

Актуальные предельные величины базы для начисления страховых взносов в 2020 году:

- на социальное страхование (были индексированы с начала текущего года в 1,061 раза) составляет в отношении каждого физ. лица сумму не более 865 тысяч рублей накопительным итогом за год;

- на пенсионное страхование составляет в отношении каждого физ. лица сумму не более 1,15 миллионов рублей накопительным итогом за год.

Также с 2020 года работают обновленные ставки по страховым сборам, которые начисляются с зарплаты сотрудников, а также иных вознаграждений, которые были ими получены. Отчисления производятся как за сотрудников, которые входят в штат, так и за тех работников, с которыми оформлено гражданско-правовое соглашение.

Федеральный закон (от 24.07.2009) № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» утратил силу с начала 2017 года. Это связано с тем, что 3 марта 2016 года был принят Федеральный закон под номером 250. С 2017 года вопрос вычисления и перечисления страховых сборов регламентируется 34 главой второй части отечественного Налогового кодекса.

Тарифы по страховым сборам для работодателей

Законодателями было принято решение о том, что временный совокупный тариф по страховым сборам в 30 процентов, действующий в 2017-2020 годах, с 2019 года приобретет статус постоянного и не будет увеличен до 34 процентов.

Действующие в 2019 году тарифы, отчисляемые в гос. бюджет с доходов работников:

- на пенсионное страхование – 22 %;

- на медицинское страхование – 5,1 %;

- на социальное страхование – 2,9 %;

- за травматизм – 0,2-8,5 %.

Если величина доходов сотрудника, полученных им в течении отчетного года, оказалась выше предельных показателей, то с суммы превышения производятся отчисления на пенсионное страхование по тарифу в 10 %, а на медицинское – 2,9 %. В случае превышения предельного показателя по взносам на случай краткосрочной потери трудоспособности и связанных с материнством, сумма превышения не облагается сбором. Государством не установлены лимиты на вознаграждения работников по сборам на медицинское страхование и за травматизм.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Предельные размеры дохода для базовых ставок:

- 1 150 тыс. рублей для пенсионного страхования;

- 865 тыс. рублей для медицинского страхования.

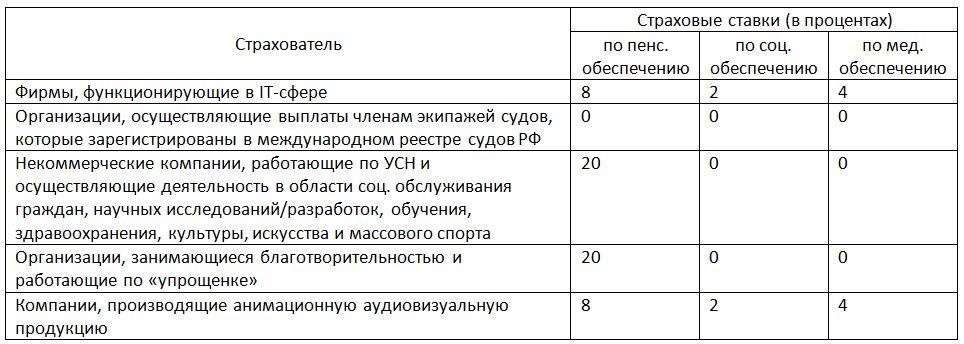

Применение заниженных ставок

С 2019 года прекращают действовать заниженные тарифы по страховым сборам для:

- компаний и частных бизнесменов, работающих по «упрощенке» и ведущих коммерческую деятельность в той сфере, которая поддерживается государством;

- компаний и частных бизнесменов на ЕНВД, которые имеют лицензию на функционирование в области фармацевтики (в том числе аптеки);

- частных бизнесменов на патенте;

- компаний малого и среднего бизнеса.

С текущего года хозяйственные партнерства/общества, осуществляющие деятельность по внедрению результатов интеллектуальной деятельности, техническим разработкам и функционирующие в свободных экономических зонах, платят сбор на пенсионное страхование по ставке 20 процентов, а не 13 (действовавших в предыдущем году).

Прочие страхователи, которые были наделены правом делать взносы по заниженным тарифам, могут их применять и в 2020 году:

Ставки для ИП

Бизнесмены, принявшие на работу наемных сотрудников, должны за них производить отчисления во все вышеперечисленные фонды по общей системе. Кроме этого, частные предприниматели обязаны делать платежи за себя. В этом случае для вычисления фиксированных взносов тарифы в процентах не применяются. В ситуации, когда годовой доход коммерсанта превышает триста тысяч рублей, ему нужно доплатить взносы на пенсионное страхование в размере одного процента от величины превышения.

Согласно ФЗ №335, в 2020 году частные предприниматели уплачивают следующие фиксированные сборы:

- В Пенсионный фонд – 29 тысяч 354 рубля (было 26 тысяч 545 рублей).

- В Фонд обязательного медицинского страхования – 6 тысяч 884 рубля (было 5 тысяч 840 рублей).

Уменьшение суммы налогов для УСН

Вопрос уменьшения налога на величину страховых сборов для бизнесменов, работающих по упрощенке «Доходы», рассмотрим на примере. Допустим, ИП занимается оказанием бытовых услуг населению, не имеет штата сотрудников и работает по УСН 6 процентов. В 2020 году он получил выручку в размере 936 тысяч рублей.

Расчетная величина налога по УСН:

(936 тысяч рублей * 6 процентов / 100) = 56,16 тысяч рублей.

Общая величина страховых сборов за себя в 2020 году составляет 36,238 тысяч рублей. Так как доходы предпринимателя превышают 300 тысяч рублей, необходимо еще дополнительно заплатить:

1 % * (936 тысяч рублей – 300 тысяч рублей) / 100 = 6,36 тысяч рублей

В итоге получается, что страховые сборы составляют 42,598 тысячи рублей.

Так как бизнесмен работает по схеме «Доходы» и не имеет наемных сотрудников, он имеет законное право на уменьшение расчетной величины налога по УСН на всю сумму страховых сборов, уплаченных за себя. Таким образом, ему нужно будет перечислить (налог и авансовые платежи) в гос. бюджет не 98,828 тысяч рублей (56,16 тысяч рублей + 42,698 тысячи рублей), а всего 56,16 тысяч рублей.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Страховые платежи за себя частный бизнесмен должен перечислить в гос. казну до конца года (31.12.2020). Однако, для того чтобы ИП можно было ежеквартально уменьшать УСН, платежи в фонды нужно также производить каждый квартал. Для уплаты добавочного однопроцентного взноса за 2020 год дается срок до 01.07.2021.

Предприниматель произвел следующие платежи (тысяч рублей):

| 2019 год | Выручка (нарастающим итогом) | Страховой сбор (нарастающим итогом) |

|---|---|---|

| за первые три месяца | 135 | 8 |

| за шесть месяцев | 418 | 18 |

| за девять месяцев | 614 | 27 |

| за год | 936 | 42,598 |

Таким образом, в первом квартале уменьшение авансового платежа будет произведено следующим образом: 135 тысяч рублей * 6 % / 100 — 8 тысяч рублей = к оплате подлежит сумма в 100 рублей.

За шесть месяцев:

418 тысяч рублей * 6 % / 100 — 18 тысяч рублей – 0,1 тысячи рублей = к оплате подлежит сумма в 6,98 тысяч рублей.

За девять месяцев:

614 тысяч рублей * 6 % / 100 — 27 тысяч рублей – 0,1 тысячи рублей – 6,98 тысяч рублей = к оплате подлежит сумма в 2,76 тысяч рублей.

За отчетный год предпринимателю нужно заплатить (до 30.04.2020):

936 тысяч рублей * 6 % / 100 – 42,598 тысяч рублей – 0,1 тысячи рублей – 6,98 тысяч рублей – 2,76 тысяч рублей = к оплате подлежит сумма в 3,772 тысяч рублей.

В видеоролике говорится о том, как уменьшить налог на страховые взносы ИП на УСН (6 процентов) без работников.

Для ИП с сотрудниками действует тот же порядок, но с исключением, что уменьшить налог на сумму страховых взносов, уплаченных за работников, можно не более чем на 50%.

Отчетность по страховым сборам

Наниматели обязаны регулярно отчитываться перед надзорными службами по осуществляемым страховым платежам. Отчетные документы оформляются как за каждый квартал работы фирмы, так и за календарный год. В течение года документы формируются накопительным итогом. От подготовки отчетов освобождены те физические лица, которые производят выплаты, которые не облагаются взносами. Согласно Федеральному закону № 125 взносы на травматизм должны уплачивать только наниматели. По данным отчислениям также сдается ежеквартальная отчетность, формируемая в течение года с нарастанием.

Вопрос уплаты страховых сборов курируется двумя инстанциями, куда и необходимо сдавать отчеты:

- ИФНС. Здесь предприниматель отчитывается по взносам на социальное, медицинское и пенсионное страхование. Форма отчетного документа утверждена приказом ФНС РФ (от 10 октября 2016 года, № ММВ-7-11/551@). Таким образом, бизнесмен предоставляет в ИФНС сведения по всем курируемым ею взносам.

- Фонд социального страхования. Здесь предприниматель отчитывается по платежам на травматизм. Необходимо заполнить специальную форму 4-ФСС, утвержденную приказом Фонда соц. страхования № 381 (от 26 сентября 2016 года).

Кроме титульного листа, необходимо заполнить первый и третий разделы, так как второй подготавливается главами КФХ. В третей части документа предоставляются сведения о каждом сотруднике. В первой части приводятся как сводные данные по видам платежей, так и детально описывается то, каким образом сформирована база для вычисления отчислений по каждому фонду и как произведены расчеты, осуществленные с применением дополнительных и сниженных тарифов. Также здесь указывается информация об основаниях, которые позволяют снизить тарифы, и о страховых платежах, которые были осуществлены нанимателем за счет средств Фонда соц. страхования.

Здесь предоставляются данные, аналогичные тем, которые заносятся в отчет для ИФНС, но только применительно к отчислениям на травматизм. Однако в документе дополнительно указываются сведения о числе пострадавших на производстве и об осуществленной спец. оценке условий труда.

Сроки и способы сдачи расчетов

Отчетные документы подаются в ИФНС и Фонд соц. страхования в электронной форме, если среднесписочная численность наемных сотрудников более 25 человек. При меньшем числе получателей дохода допускается оформление отчетности на бумажном носителе. Во данном случае документы можно лично сдать в надзорную инстанцию, передать через доверенное лицо либо отправить по почте.

Время сдачи отчета в налоговое учреждение не зависит от способа его передачи. Крайним днем предоставления бумаг является тридцатое число месяца, который следует за отчетным периодом. Однако если последняя дата совпадает с нерабочим днем, то допускается ее смещение на более поздний период. Например, за первый квартал 2020 года нужно было отчитаться до 30 апреля этого же года.

При подаче отчетных документов в Фонд соц. страхования действуют другие правила:

- до 20-го числа того месяца, который идет за отчетным периодом, — в случае предоставления бумажных документов;

- до 25-го числа того месяца, который идет за отчетным периодом, — в случае предоставления электронных документов.

Важно отметить то, что в данном случае законодательством не предусмотрена возможность переноса крайних дат при их попадании на выходные дни. Если при сдаче отчета сотрудниками надзорной инстанции были выявлены ошибки, то документы могут принять днем первичной отправки только в случае своевременного их исправления.

Оформление платежки

Нюансы подготовки платежных поручений по страховым сборам:

- Независимо от того, в каком периоде производится оплата страховых сборов, платежки должны отправляться в ИФНС.

- Значения перечисляемых в гос. казну денежных сумм указываются в российских рублях с точностью до копейки.

- Важно прописать временной период, за который производится отчисление.

- При неправильном указании цифр расчетного счета адресата (Казначейства) деньги не поступят по назначению.

- Важно правильно отметить актуальный КБК (поле «104»).

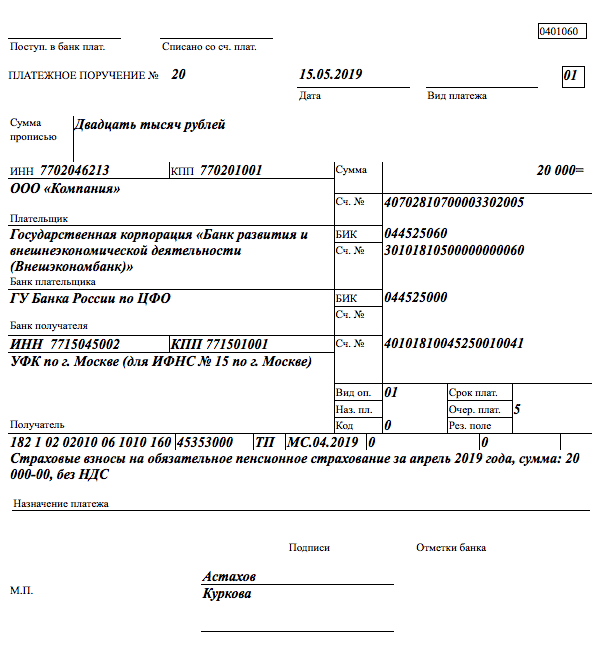

В качестве образца оформленного платежного поручения по страховым отчислениям для юридического лица можно использовать данные документы:

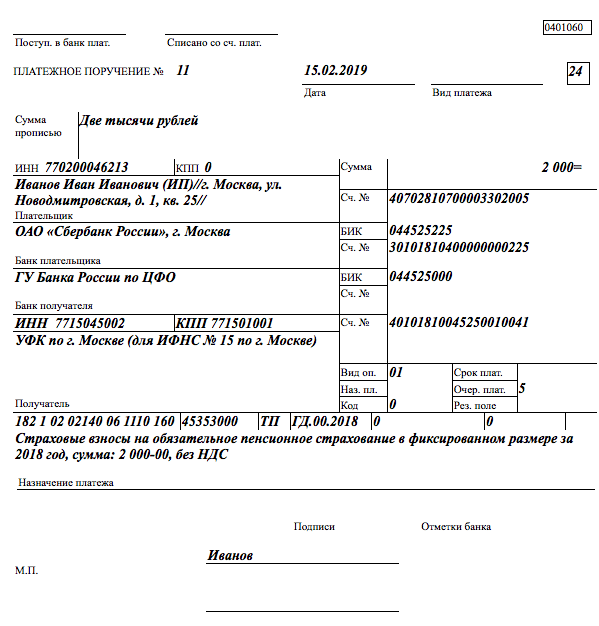

В качестве примера оформленной платежки по страховым сборам для частного бизнесмена можно использовать данный документ:

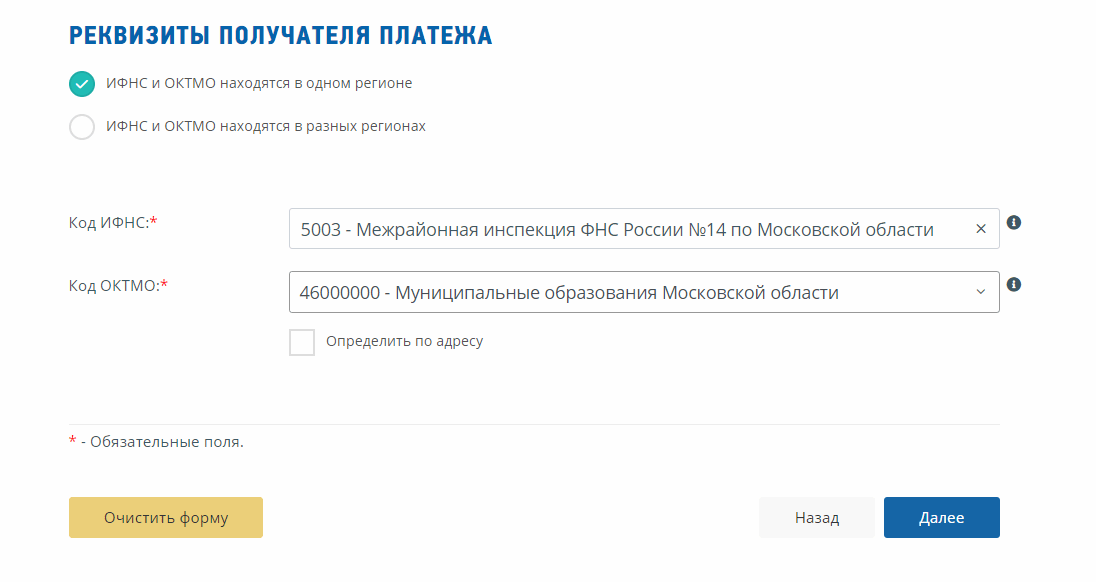

Также можно сформировать платежное поручение непосредственно на сайте ФНС:

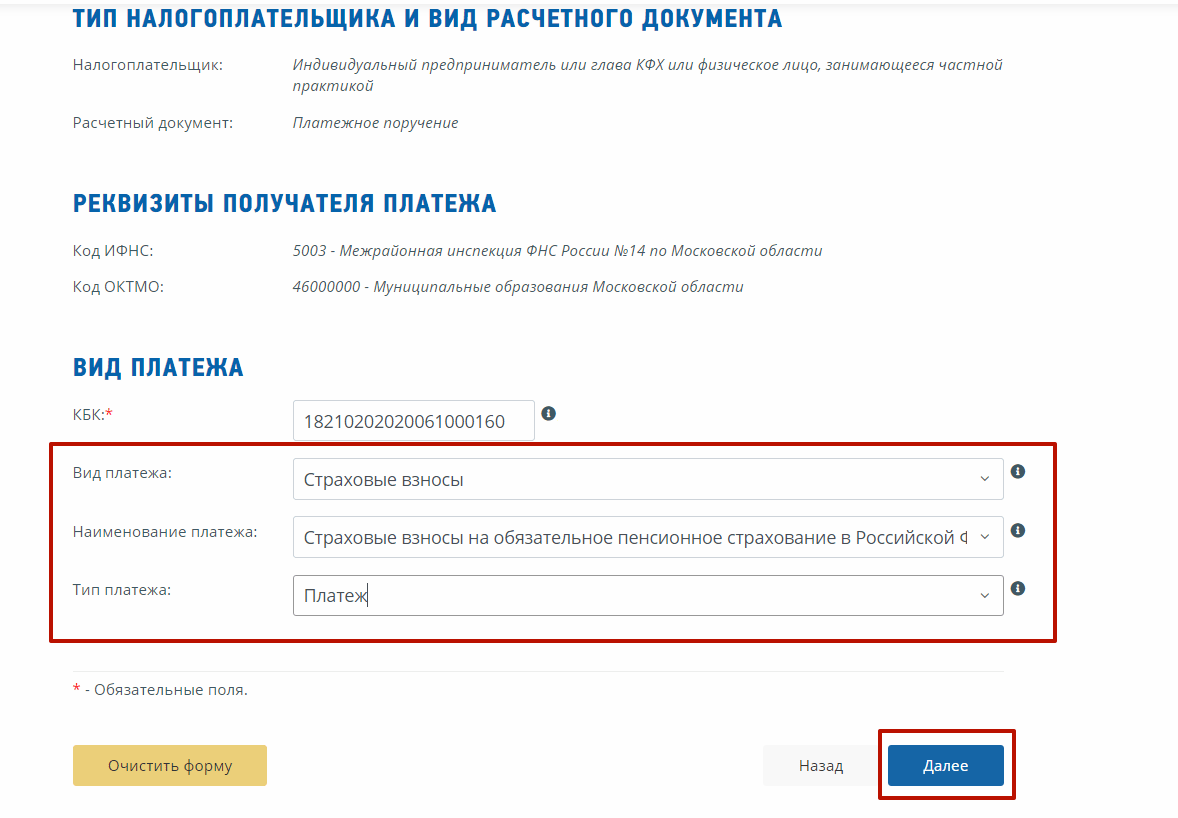

При этом КБК заполнится автоматически при выборе вида платежа:

Актуальные на 2020 год коды тарифа плательщика

В 2019 году применяются следующие коды тарифа плательщика:

| Плательщик отчислений | Шифр тарифа |

|---|---|

| Компании и частные бизнесмены на общей системе налогообложения | 01 |

| «Упрощенцы», производящие страховые отчисления по обычному тарифу | 02 |

| Предприниматели, работающие по ЕНВД и производящие страховые отчисления по обычному тарифу | 03 |

| Компании, работающие в ИТ-сфере | 06 |

| Хозяйственные партнерства/общества, занимающиеся внедрением результатов интеллектуальной деятельности, тех. разработками, и функционирующие в особых экономических зонах | 04 |

| Организации, являющиеся участниками проекта «Сколково» | 13 |

| Некоммерческие компании, работающие по УСН и осуществляющие деятельность в области соц. обслуживания граждан, научных исследований/разработок, обучения, здравоохранения, культуры, искусства и массового спорта | 10 |

| Организации, занимающиеся благотворительностью и работающие по «упрощенке» | 11 |

| Организации, осуществляющие выплаты членам экипажей судов, которые зарегистрированы в международном реестре судов РФ | 07 |

| Плательщики налогов, у которых физические лица трудятся в особых экономических зонах и осуществляют технико-внедренческую/туристско-рекреационную работу | 05 |

| Члены экономической зоны в республике Крым | 14 |

| Участники территории опережающего социально-экономического развития | 15 |

| Резиденты порта в городе Владивосток | 16 |

| Члены экономической зоны в Калининградской обл. | 17 |

| Компании, производящие анимационную аудиовизуальную продукцию | 18 |

Бухгалтерский учет операций по страховым сборам

Основные проводки по начислению и переводу в гос. казну сумм страховых взносов:

| Хозяйственная операция | Проводка |

|---|---|

| Произведено начисление страх. отчислений на соц. страх. на вознаграждения основных работников | Дебет 20 / Кредит 69 (субсчет 1) |

| Произведено начисление страх. отчислений на соц. страх. на вознаграждения вспомогательных работников | Дебет 23 / Кредит 69 (субсчет 1) |

| Произведено начисление страх. отчислений на соц. страх. на вознаграждения обслуживающего персонала | Дебет 26 / Кредит 69 (субсчет 1) |

| Произведено начисление страх. отчислений на пенс. страх. на вознаграждения основных работников | Дебет 20 / Кредит 69 (субсчет 2) |

| Произведено начисление страх. отчислений на пенс. страх. на вознаграждения вспомогательных работников | Дебет 23 / Кредит 69 (субсчет 2) |

| Произведено начисление страх. отчислений на пенс. страх. на вознаграждения обслуживающего персонала | Дебет 26 / Кредит 69 (субсчет 2) |

| Произведено начисление страх. отчислений на мед. страх. на вознаграждения основных работников | Дебет 20 / Кредит 69 (субсчет 3) |

| Произведено начисление страх. отчислений на мед. страх. на вознаграждения вспомогательных работников | Дебет 23 / Кредит 69 (субсчет 3) |

| Произведено начисление страх. отчислений на мед. страх. на вознаграждения обслуживающего персонала | Дебет 26 / Кредит 69 (субсчет 3) |

| Произведено начисление страх. отчислений на соц. страх. от несчастных случаев на вознаграждения основных работников | Дебет 20 / Кредит 69 (субсчет 11) |

| Произведено начисление страх. отчислений на соц. страх. от несчастных случаев на вознаграждения вспомогательных работников | Дебет 23 / Кредит 69 (субсчет 11) |

| Произведено начисление страх. отчислений на соц. страх. от несчастных случаев на вознаграждения обслуживающего персонала | Дебет 26 / Кредит 69 (субсчет 11) |

| Переведены денежные средства в гос. бюджет с расчетного счета компании за соц. страх. | Дебет 69 (субсчет 1) / Кредит 51 |

| Переведены денежные средства в гос. бюджет с расчетного счета компании за пенс. страх. | Дебет 69 (субсчет 2) / Кредит 51 |

| Переведены денежные средства в гос. бюджет с расчетного счета компании за мед. страх. | Дебет 69 (субсчет 3) / Кредит 51 |

| Переведены денежные средства в гос. бюджет с расчетного счета компании за соц. страх. от несчастных случаев | Дебет 69 (субсчет 11) / Кредит 51 |