нет комментариев

нет комментариев

Раздельный учет НДС — что это такое и когда внедрять?

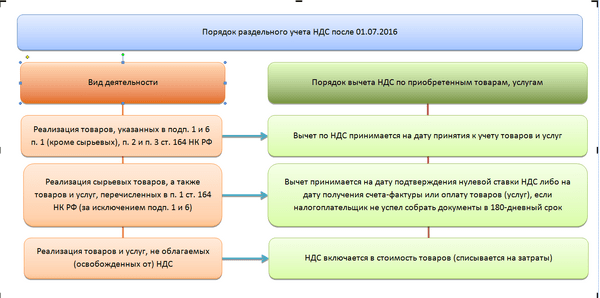

Раздельный учет НДС в обязательном порядке ведут предприятия, сочетающие операции, подлежащие налогообложению с льготами. Разделять «входной» налог между видами финансово-хозяйственной деятельности должны и организации, совмещающие ЕНВД с общей системой.

Раздельный учет: правила ведения и особенности

Методика применяется налогоплательщиком тогда, когда он в процессе своей деятельности совместно с операциями, облагающимися налогом, осуществляет действия, на которые вычеты не предусмотрены.

Принципы ведения отдельного учета по налогу на ДС.

| № п/п | Тип деятельности | Правила ведения учета |

|---|---|---|

| 1 | Один вид финансово-хозяйственной деятельности. | При приобретении услуг, продукции, которые полностью задействуются в процессе, облагаемом налогом, затруднений у налогоплательщиков с отражением их в бухгалтерском учете не появляется. Ведь исчисленный поставщиком налог покупатель принимает полностью к вычету на основании ст. 170 НК РФ п. 4 и ст. 172 п. 1. Если купленная продукция будет применяться в деятельности, по которой предусмотрен льготный режим налогообложения, то НДС полностью направляется на повышение их стоимости. |

| 2 | Отдельные виды хозяйственно-финансовой деятельности. | Когда купленные товары, ОС, нематериальные активы, услуги, имущественные права либо различные работы будут применяться как в льготном, так и в налогооблагаемом процессе, разделение ДНС при отдельном учете будет особенным. Тогда часть исчисленной поставщиком суммы налога может использоваться в качестве вычета, а вторая половина – направлена на повышение стоимости приобретенных товаров. Чтобы высчитать, какая часть НДС будет считаться вычетом, а какая отнесена на увеличение основной стоимости, потребуется рассчитать пропорцию (ст. 170 п.4 абз. 4)* |

*Налогоплательщик вносит отметку в книгу затрат о поступившем счете-фактуре только в той части, которая будет направлена на положенный вычет.

Когда требуется вести раздельный учет по налогу на ДС?

По операциям, подлежащим налогообложению необходимо внести НДС в казну государства (НК РФ с. 146). С другого вида деятельности, освобожденного от налога, НДС выделять не требуется (ст. 149). То есть нужно определить ту прибыль, на которую предусмотрена льгота. Но при этом, надо выделить «входной» НДС, приходящийся на операции подобного рода, который к вычету не принимается.

По деятельности, освобожденной от налогов, во «входной» обязательный НДС входит стоимость купленных товаров. При отсутствии ведения раздельного учета, во время проверки инспекторами ФНС будет восстановлен «входной» обязательный НДС по товарам, приобретенным для применения в необлагаемых и облагаемых операциях. А также и по общехозяйственным затратам.

То есть, образуется недоимка по налогу, на который сотрудники налоговой службы могут наложить штрафные санкции и начислить пени. Помимо этого восстановленные вычеты предприятие не сможет внести в затраты, учитываемые при определении налога на полученные доходы (НК РФ ст. 170 п.4 абзац 6).

Когда отельный учет вести не требуется?

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Стоит взять на заметку! Порядок расчета общих затрат в целях налогообложения законодательством РФ не предусмотрено, поэтому предприятие может рассчитать совокупные затраты по сведениям бухгалтерского учета.

К примеру, учитывать все расходы (косвенные, прямые, общехозяйственные, общепроизводственные и другие), связанные с осуществлением деятельности, освобожденной от налога.

Методика определения НДС

Определенных способов осуществления отдельного учета не предусмотрено (НК РФ гл. 21). Поэтому может использовать различный порядок, дающий возможность отделить льготные операции от основной деятельности, подлежащей налогообложению.

Если организация фактически применяет особую методику исчисления налога, но в учетной политике это не отражено, тогда есть возможность полностью оспорить возможный отказ уполномоченных органов на предоставление вычета в судебных инстанциях. В данном случае нужно представить необходимые доказательства, что подобное разграничение по НДС имеет место.

Стоит отметить! Но известны случаи и отрицательной судебной практики для плательщиков налогов, которым не удалось доказать, что раздельное исчисление ведется.

Правило «5-ти %»: особенности

Основная цель при этом – разделение «входного» обязательного налога для принятия его к законному вычету.

Экспортерам также требуется вести отдельное исчисление налога на ДС по деятельности, по который предусмотрена льгота. Но имеют ли они право на использование 5-ти процентного порога при вычислении соотношения разделения расходов, как при продаже, так и при других операциях за пределами Российской Федерации? Чиновники, отвечают на это однозначно, что нет.

Простые примеры раздельного учета налога

Расчет всех показателей следует отразить в бухгалтерской справке. Как определить сумму налога к вычету по общим финансово-хозяйственным затратам.

Пример

Основная деятельность ООО «Стрела» – реализация товаров в розницу. Помимо этого, предприятие иногда продает продукцию «оптовикам». По реализации товаров в розницу компания уплачивает ЕНВД, по оптовым поставкам она использует основой режим налогообложения.

Расчет:

- Во втором квартале доходы от продажи продукции в розницу составили 12 000 000 рублей, оптом – 3 540 000 (в т.ч. налог – 540 000 рублей).

- Каждый месяц предприятие вносит арендную плату и платит за коммунальные услуги 177 000 рублей, плюс налог на ДС – 27 000 рублей.

- В конце июня главный бухгалтер определили долю полученной выручки от продажи продукции, подлежащей налогообложению: 3 000 000 рублей (12 000 000 плюс 3 000 000) * 100% = 20%.

- Исчисленная сумма налога на ДС и расходы, направленные на оплату обязательных коммунальных платежей, которая принимается к вычету каждый месяц, равна следующей величине: 27 тысяч рублей х 20% = 5 400 рублей.

Сумма основного платежа, который можно на законных основаниях отнести на затраты, составила: 27 тысяч рублей – 5 400 рублей = 21 600 рублей.

То есть данная сумма не подлежит налогообложению, поэтому предприятие согласно законодательству РФ не подлежит уплате.

Как заказать выписку из ЕГРЮЛ и какие документы нужны? Читайте в нашем материале.

Как проходит налоговый аудит и что для этого нужно? Читайте тут.

Сервис онлайн-записи на собственном Telegram-ботеПопробуйте сервис онлайн-записи VisitTime на основе вашего собственного Telegram-бота:

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисеКак правильно оплачивать налоги с выигрыша из казино в России? Подробнее об этом здесь.

Немного в заключении

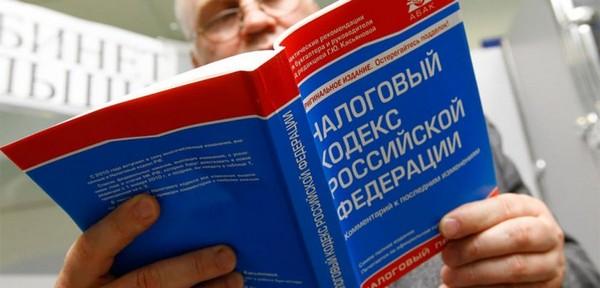

Обязанность осуществления отдельного исчисления, предъявляемого всеми поставщиками НДС, появляется тогда, когда плательщик налогов производит и необлагаемую и облагаемую данным видом налога хозяйственно-финансовую деятельность. Принципы, условия осуществления подобного учета отражены в НК РФ ст. 170 п. 4.1 и 4.

Если компании покупает различные материалы, услуги либо товары, которые за тем будет применяться для обоих типов коммерческой деятельности, то, прежде всего, стоит рассчитать пропорцию, на основании которой будет распределяться «входной» НДС. Но при этом часть налога будет использована в форме вычета при учете определенных операций, подлежащих налогообложению, а остальная часть – пойдет на повышение стоимости существующих активов, которые были задействованы при ведении деятельности, не облагаемых НДС.