нет комментариев

нет комментариев

Форма СЗВ-М: сроки сдачи в 2020 году и образцы заполнения

Сдача ежемесячных отчётов в ПФР – это обязанность всех организаций и ИП, заключавших с работниками в истекший период трудовые договоры. Поскольку нарушение установленного порядка подачи сведений о застрахованных лицах может привести к крупным штрафам, бухгалтер должен заранее составить календарь сроков сдачи СЗВ-М в 2020 году.

Что такое СЗВ-М? Это бланк установленного образца, при помощи которого фирмы и предприниматели подают в Пенсионный Фонд сведения обо всех работниках, участвующих в системе обязательного пенсионного страхования.

Все ООО сдают отчёт в обязательном порядке

Данный бланк обязаны сдавать все юридические лица без исключения. До 2016 года в ведомствах велась активная дискуссия на предмет того, должно ли ООО, имеющее единственного работника (директора-учредителя), подавать СЗВ-М, но в итоге Минфин и ПФР в своих письмах дали развёрнутые и однозначные ответы – да, должно.

Так, например, ПФР в письме от 06.05.2016 г. № 08-22/6356 отметил следующее:

- согласно ст. 7 ФЗ №167, руководитель фирмы, являющийся её учредителем со 100% долей в капитале, признается работающим гражданином;

- страхователь подаёт отчётность по каждому работающему у него лицу (т.е. руководитель автоматически попадает под эту норму, исходя из предыдущего пункта);

- отдельной строкой в письме ПФР обращает внимание на тот факт, что отсутствие вознаграждений таким лицам не освобождает ООО от обязанности подавать заполненный бланк СЗВ-М.

Например, если Демидов О.Д. является учредителем ООО «Запад» и занимает в нём должность директора, при этом сама фирма фактически не ведёт никакой деятельности, форму СЗВ-М придётся заполнять и сдавать за каждый месяц, указывая в ней сведения о Демидове О.Д.

Таким образом, в случае с юридическим лицом никаких двойственных трактовок и вариантов не допускается – оно должно отчитываться перед ПФР всегда вне зависимости от размера штата и прочих экономико-статистических показателей.

Должен ли ИП подавать заполненную СЗВ-М

В случае с индивидуальным предпринимателем следует рассмотреть две ситуации:

- ИП работает самостоятельно;

- ИП привлекает наёмных работников.

В первом случае предприниматель не обязан подавать данный отчёт, поскольку он не является работодателем, а всю информацию о самом ИП Пенсионный Фонд получает напрямую. Во второй ситуации форма СЗВ-М заполняется данными о работниках и подаётся в общем порядке за каждый месяц, когда между ИП и другими лицами действовали трудовые или гражданско-правовые договоры.

Важная деталь – даже если предприниматель не платит заработную плату работнику, находящемуся в неоплачиваемом отпуске, он всё равно должен подавать форму. Здесь действует простое правило – пока трудовой договор не расторгнут, ПФР ждёт от страхователя все данные по застрахованному лицу.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Отчасти такой строгий надзор со стороны Пенсионного Фонда за отчётностью ООО и ИП обусловлен тем, что сейчас пенсии работающих граждан не индексируются. Соответственно, если ПФР «потеряет» пенсионера, продолжающего работать на частном предприятии, он незаконно проиндексирует ему выплаты. К слову, расшифровка СЗВ-М так и звучит – сведения о застрахованных лицах входящие, ежемесячные.

Куда и как сдавать

В 2020 году, как и прежде, ежемесячный заполненный бланк СЗВ-М сдаётся в Пенсионный Фонд. Отметим, что в последнее время возникает некоторая путаница, поскольку неграмотные юристы советуют подавать эти сведения в Налоговую Службу, но это грубейшая ошибка. Действительно, часть административных функций, ранее находившихся в ведении внебюджетных фондов, с 2019 года перешла к ФНС, но эти изменения касаются лишь сведений, которые подавались непосредственно по страховым взносам.

Персонифицированный учёт по-прежнему ведёт ПФР, поэтому и бланк СЗВ-М сдаётся в территориальный орган Пенсионного Фонда по месту регистрации ИП или ООО. Сам отчёт может быть сдан в бумажной и электронной формах.

Бумажный вариант допускается в том случае, если в организации числится не более 24 работников. Если их 25 и больше, сдавать СЗВ-М придётся только в электронном виде. Здесь же заметим, что речь идёт именно про фактическое количество персонала, т.е. это не среднесписочная численность.

Очевидно, что для большинства ИП и ООО данный момент не принципиален, поскольку им будет достаточно и бумажных отчётов, но, если штат приближается к верхней планке по допустимой численности, желательно заранее подготовиться к подаче электронной отчётности. Например, разумно скачать с сайта ПФР специальные программы, предназначенные для заполнения и проверки корректности форм. Ниже представлен их краткий список:

- Документы ПУ 6;

- Spu_orb;

- ПД СПУ;

- PsvRSV.

Как заполнять

Данный отчёт является одним из самых простых, поскольку в нём отражается минимум информации, а сам бланк интуитивно понятен.

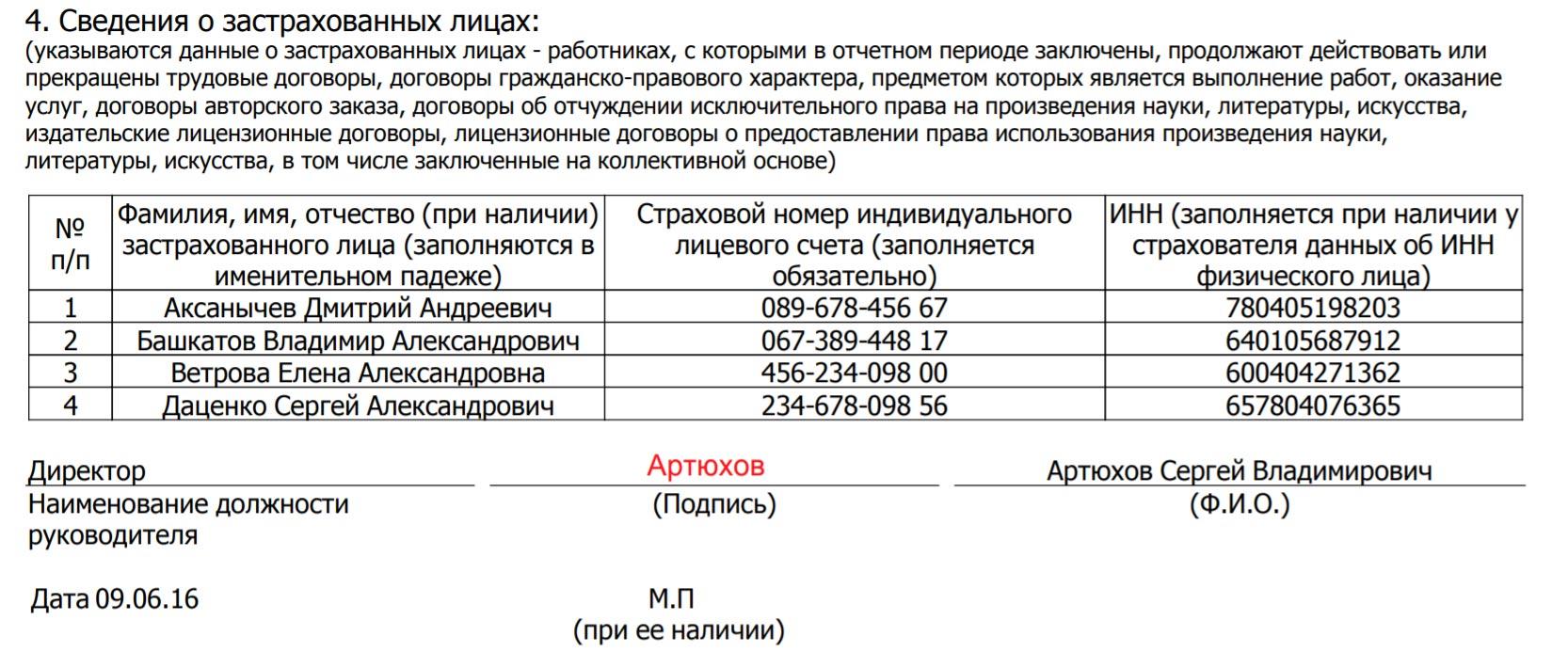

Он состоит из 4 разделов. В первом организация заполняет собственные реквизиты – название, ИНН, КПП и регистрационный номер в ПФР. Во втором блоке цифрами указывается период, за который подаётся отчёт. Повторим, форму СЗВ-М необходимо формировать ежемесячно, поэтому здесь забиваем два значения – код месяца и год.

В третьем разделе бухгалтер обязательно указывает конкретный тип формы. Здесь возможны следующие варианты:

- Исхд (исходная) – стандартный документ, который подаётся по итогам месяца;

- Доп (дополняющая) – это уточняющий бланк, обычно он используется в том случае, если бухгалтер забыл указать сведения по одному или нескольким лицам;

- Отмн (отменяющая) – этот код присваивается бланку, через который отменяются ранее поданные сведения.

И в четвёртом блоке в виде списка представляются сведения по работникам – ФИО, СНИЛС и ИНН.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Как заполнять корректирующие формы

Выше был представлен пример СЗВ-М типа «Исхд». Как правило, если бухгалтер внимательно следит за кадровыми изменениями в организации, то дополнительных сведений в ПФР подавать уже не потребуется, но в некоторых ситуациях могут понадобиться бланки «Доп» или «Отмн».

Кстати говоря, начинающие специалисты часто ищут образец заполнения СЗВ-М КОРР на 2020 год. На самом деле такой формы не существует, есть просто СЗВ-КОРР, но она используется для уточнения сведений по индивидуальным лицевым счетам застрахованных лиц.

Рассмотрим пример СЗВ-М типа «Доп». Предположим, в мае бухгалтер уже после подачи основной формы заметил, что в отчётности за апрель не были указаны данные по Иванову Ивану Ивановичу. Для исправления этой неточности он должен заполнить бланк следующим образом.

Другой пример. В июне была выявлена ошибка – трудовой договор между ООО «АЛЛЮР» и Листовым Иваном Петровичем был расторгнут 30 апреля, но он попал в отчёт СЗВ-М за май. Вероятно, в процессе составления отчётности для ПФР бухгалтер просто скопировал старый список и забыл внести корректировки. В такой ситуации заполняется СЗВ-М типа «отмн».

Если таких лиц, по которым нужно вносить правки, несколько, то в бланках они так и перечисляются списком.

Сроки сдачи

Данная отчётность сдаётся не позднее 15 числа следующего месяца. Например, до 15 августа нужно успеть сдать отчёт за июль. Несвоевременное предоставление информации контролирующим органам карается штрафом.

Единственная ситуация, в рамках которой допустимый срок сдачи СЗВ-М может быть смещён на несколько дней, связана с официальными выходными.

Популярные ошибки и спорные ситуации

Начинающие бухгалтеры часто допускают ошибку – сдают дополняющую форму в виде полного списка работников организации, т.е. включают в старую СЗВ-М «исх» новые сведения и прямо так отправляют документ в ПФР. Это недопустимо, повторим, в бланк с пометкой «доп» включаются только пропущенные ранее сведения, т.е. дублировать корректные данные, поданные ранее, не нужно.

Если была замечена опечатка в ИНН работника, сначала надо будет подать в ПФР отменяющую форму, где данные прямо так и указываются с опечаткой. Проще говоря, этим действием бухгалтер сообщает специалистам фонда, что такие-то сведения ложны, прошу их исключить из базы данных. Затем на втором этапе подаётся дополняющая форма, где указывается верная информация (без опечатки). Только такой порядок действий исключает новые ошибки и дополнительные санкции.

И ещё одна распространённая ошибка – «затягивание» с подачей уточняющих или отменяющих форм. Если некорректные данные были обнаружены, желательно сразу же отправить в ПФР актуальные сведения. При таком подходе организация может избежать штрафа.

Штрафы за нарушение сроков сдачи СЗВ-М в 2020 году

Формально штраф за несвоевременную сдачу СЗВ-М или допущенные ошибки небольшой, всего 500 руб., но он начисляется по каждому работнику. Соответственно, если «пустое» ООО с одним сотрудником (директором) забудет подать ежемесячный отчёт, штраф составит 500 руб., а если сведения не сдаст организация с 20 работниками, санкция составит уже 10000 руб.

Кроме этого, за ошибки и нарушения в электронной отчётности штраф составляет не 500, а 1000 руб. за каждого сотрудника. Нетрудно подсчитать, какие убытки может получить организация из-за невнимательности бухгалтера. И отдельно хотим напомнить о том, что штраф в пределах 300 – 500 руб. может быть наложен на самого бухгалтера/руководителя фирмы. Данная норма содержится в ст. 15.33.2 КоАП.

В каких ситуациях можно избежать штрафа

В письме от 28.03.2018 № 19-19/5602 Пенсионный Фонд отметил, что сам факт предоставления дополняющей формы СЗВ-М на лиц, которые были пропущены при составлении основной отчётности за прошедший период, влечёт за собой штрафные санкции. Это значит, что, если организация даже сама нашла ошибку и подала корректирующие сведения, ПФР имеет право оштрафовать её в общем порядке.

Такая позиция прямо противоречит инструкциям Минтруда, утв. приказом от 21.12.2016 № 766н, согласно которым штрафы за ошибки, допущенные при ведении персонифицированного учёта, недопустимы, если организация сама нашла их и исправила до контрольных мероприятий со стороны уполномоченных органов.

Данное противоречие вылилось в многочисленные судебные разбирательства, которые завершились в пользу организаций. Один из примеров – решение Арбитражного суда Уральского округа от 27.03.2018 № Ф09-282/18.