нет комментариев

нет комментариев

Процедура восстановления НДС при переходе с ОСНО на УСН

Вопрос восстановления НДС часто вызывает трудности у предпринимателей и владельцев бизнеса. Во многом причиной этому было отсутствие четкого порядка его проведения. В 2019 году ст. 170 (п.3) НК РФ была существенно дополнена, внесены уточнения по основаниям и правилам расчета и уплаты сумм восстановленного налога.

Когда необходимо восстанавливать НДС

Статья 170 п.3 Налогового Кодекса определяет, что существует ряд случаев, когда ранее принятый к вычету НДС должен быть возвращен в бюджет. Данная процедура и называется восстановлением налога. Основания перечислены в том же пункте:

- Если товары (работы, услуги) далее используются в необлагаемой НДС деятельности (виды операций перечислены в п.2 НК РФ, имеется ряд исключений). При этом налог по НМА и ОС восстанавливается в размере, пропорциональном остаточной стоимости, по остальным видам ценностей – в том размере, который был ранее принят к вычету.

- Восстанавливать НДС по активам нужно при внесении их в качестве взноса в уставной капитал фирмы, паевой кооперативный или инвестиционный фонд. Если для пополнения целевого капитала передается недвижимость, НДС со стоимости также восстанавливается, за исключением случаев, которые указаны в пп. 1 п. 3 ст. 170 НК РФ.

- При получении товаров в счет ранее уплаченного аванса необходимо восстановить НДС, который был принят к вычету с суммы этого аванса.

- Если стоимость выполненных услуг или реализованных товаров претерпела изменения не в пользу продавца, то есть уменьшилась. Таким образом получается, что покупатель принял к вычету лишнюю сумму НДС. Восстановлению подлежит разница между ней и итоговым размером налога.

- Переход плательщика НДС с основного режима налогообложения (ОСНО) на льготный (УСН), не предполагающий уплату налога. В дальнейшем эта ситуация будет рассмотрена подробнее.

- Процедуру восстановления налога на добавленную стоимость должна проходить компания или ИП, которая получила денежную компенсацию или субсидии из бюджета на оплату товаров и/или возмещение НДС при ввозе их из-за границы. Таким образом, получается, что государство уже компенсировало затраты компании на НДС, поэтому принятые к вычету суммы необходимо вернуть.

Прохождение процедуры восстановления НДС во всех вышеперечисленных ситуациях является не желательной или допустимой, а обязательной мерой. Отказ от восстановления или игнорирование будет нарушением налогового законодательства России. Если Федеральная налоговая служба (ФНС) проведет проверку и выявит, что у предприятия имеется недоимка к оплате в бюджет, она прибегнет к начислению штрафов и пеней.

Как восстанавливается НДС

При переходе с ОСНО на УСН НДС восстанавливается по тому имуществу, которое было приобретено, но не использовано до смены налогового режима. Данная норма закреплена пп.2 п.3 ст. 170 НК РФ. При этом:

- По основным средствам и НМА восстановление происходит с суммы, пропорциональной остаточной стоимости без учета переоценки.

- По остальным товарам – в размере, ранее принятом к вычету.

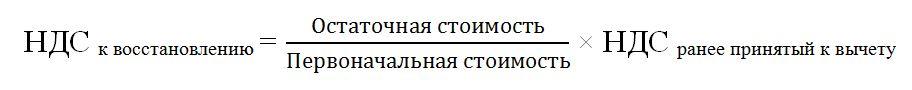

Если во втором пункте вся сложность сводится к составлению правильных проводок, то в первом случае нужно без ошибок посчитать размер НДС, подлежащий возврату в бюджет. Расчет выполняется по следующей формуле:

Восстанавливать НДС для объектов недвижимости положено таким же образом, как и для ОС.

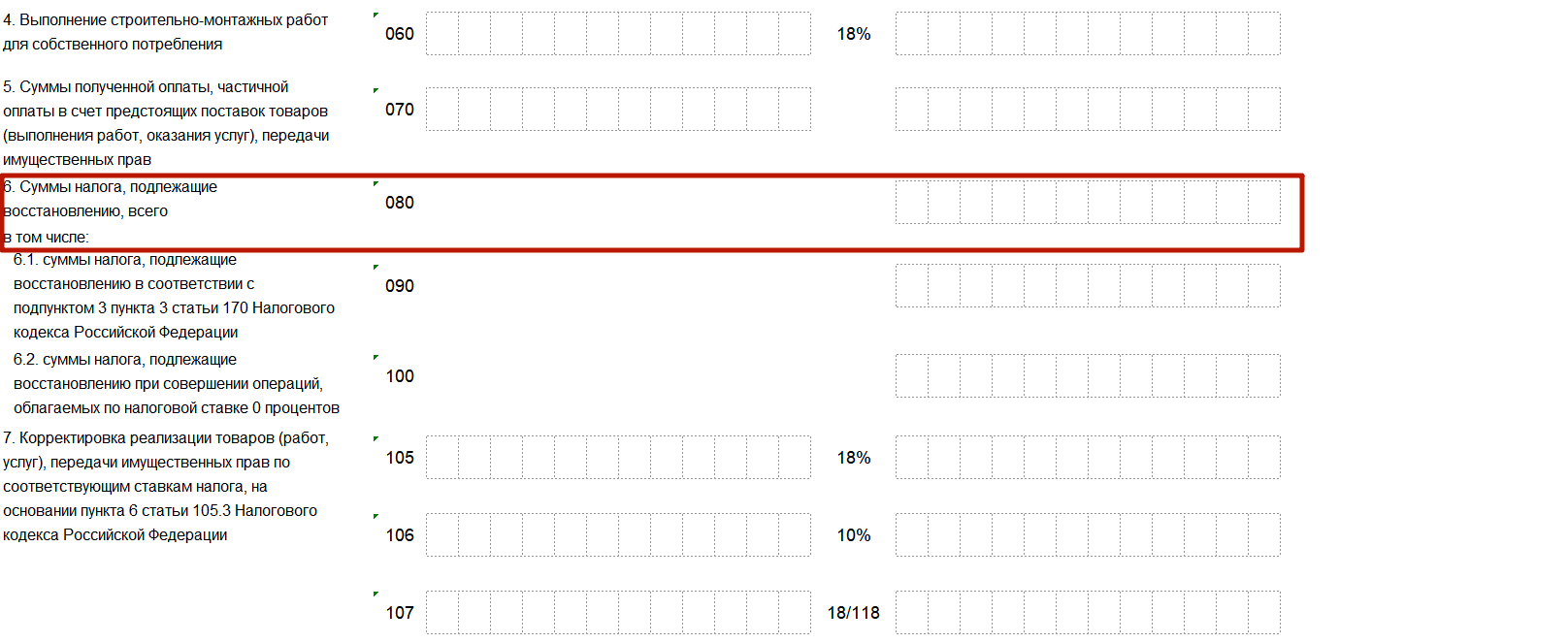

Восстановление НДС происходит в налоговом периоде, который предшествует переходу на УСН. Также важно отметить, что к восстановлению принимаются только суммы, предъявленные к вычету. После отражения восстановления налога в бухгалтерском учете его необходимо отразить в налоговой декларации в строке 080 раздела 3. Счета-фактуры, являющиеся основанием для вычета, регистрируются в книге продаж, при этом указывается сумма, подлежащая восстановлению.

Примеры расчета

Рассмотрим порядок восстановления НДС по ТМЦ на примере №1.

Предположим, что компания, с доходов которой налоги уплачиваются по ОСНО, потратила в 2005 году 200 тыс. рублей с учетом НДС на ТМЦ. Но за то время, что компания работала по системе ОСНО, эти ценности использованы не были. Это значит, что при переходе на УСН компания должна восстановить НДС, который был принят к вычету при покупке материалов. Эта сумма рассчитывается следующим образом:

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

200 000 × 18/118 = 30 508 руб.

Теперь приведем пример №2 для восстановления НДС по ОС и НМА.

Предположим, организация купила рабочее оборудование (ОС) за первоначальную цену в 100 тыс. рублей с учетом НДС. Значит, входной НДС по его стоимости составил 15 254 рублей (до 2019 года ставка НДС была 18%). Сейчас компания планирует с нового года перейти на УСН, а сумма остаточной стоимости оборудования составила 70 тыс. рублей. Произведем расчеты:

15 254 × (70000 / 100000) = 10 678 руб.

Мы выяснили, что общая сумма НДС, подлежащая восстановлению по ОС, составляет 10678 рублей. Что касается НМА, восстанавливаемый НДС по ним считается по аналогичной формуле.

Проводки в бухгалтерском учете

Когда организация проходит процедуру восстановления НДС, ранее принятого к вычету, это должно быть отражено в бухгалтерии компании в виде соответствующих проводок. Согласно ПБУ восстановленный НДС отображается в числе прочих расходов. Соответственно, делается следующая проводка:

Дт 91 «Прочие расходы» — Кт 68, субсчет «НДС»

Восстановление НДС по активам при переходе на УСН

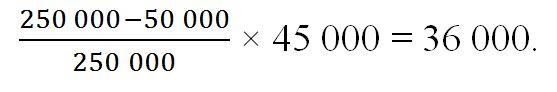

Рассмотрим пример. Есть организация, которая в 2012 году купила оборудование для работы на сумму в 250 тыс. руб. (НДС вычтен на 45 тыс.). На конец 2017 года сумма амортизации по нему составила 50 тыс., плюс дополнительно к моменту перехода компания владеет материалами, которые оцениваются в 120 тыс. руб. (НДС, принятый к вычету, — 18 305 р.)

Сумма восстанавливаемого НДС по оборудованию составит:

Бухгалтерские проводки совершаются так:

ДТ 91, субсчет «Прочие расходы» — КТ 68, субсчет «НДС» – 18 305 руб. – восстановлен НДС со стоимости материалов.

ДЕБЕТ 91, субсчет «Прочие расходы» КРЕДИТ 68, субсчет «НДС» – 36000 руб. – восстановлен НДС с остаточной стоимости ОС.

Восстановление НДС по отправленному авансу

Предположим, что в период налогообложения по ОСНО компания №1 перечислила партнеру №2 аванс в счет будущего товара или услуги в размере 177 тыс. руб., в котором заложен НДС на 27 тыс. руб. Чтобы восстановить его, нужно до конца календарного года внести в бухгалтерию следующую запись:

ДТ 60 – КТ 68, субсчет «НДС» – 27 000 руб. – сумма восстановленного НДС с перечисленного аванса.

Восстановление НДС по полученному авансу

Теперь рассмотрим обратную ситуацию: компания №1 получает от организации №2 аванс, отправленный до того, как первая перешла на новую систему упрощенного налогообложения, в счет услуг, которые будут предоставлены после. Согласно НК РФ суммы НДС, уплаченные в бюджет в таком случае, подлежат вычету, если есть подтверждение о возврате указанных средств покупателю.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Сумма контракта составила 177 тыс. руб. с заложенным в нее НДС в размере 27 тыс. руб. Но к моменту фактической поставки компания уже не является плательщиком НДС, поэтому составила до момента перехода составила дополнительное соглашение с покупателем о возврате его суммы (т.е. товар стал для организации №2 дешевле). Бухгалтер компании №1 делает следующую проводку:

ДЕБЕТ 68 субсчет «НДС» КРЕДИТ 62 – 45 000 руб. – отражен вычет по НДС с аванса полученного.