нет комментариев

нет комментариев

КБК госпошлина и что она значит?

Бюджетная классификация призвана рассортировать источники доходов и расходов бюджетов. Каждому источнику присваивается идентификатор, или КБК. В нем зашифрованы администратор платежа и причина перечисления средств. КБК используется при уплате налогов, пошлин, социальных платежей, пеней и просрочек по ним.

КБК — особенности и предназначение

Код бюджетной классификации (КБК) — это реквизит, позволяющий уточнить принадлежность платежей, направленных в бюджет любого уровня власти, государственный орган или организацию. Его указывают в платежных поручениях в графе №104 для совершения следующих отчислений:

- налоговые выплаты (налог на прибыль, земельный налог, НДФЛ);

- государственные пошлины (обращение в суд, редактирование учредительных документов);

- отчисления в пользу фондов (пенсионные, социальные, медицинские взносы);

- пени и штрафные санкции, назначенные ФНС (Федеральной налоговой службой), ФТС (Федеральной таможенной службой), ГИБДД или иными государственными организациями;

- налоги по упрощенной и вмененной системе налогообложения;

- иные платежи в государственные организации — оплата телефонных услуг, выписки из Росреестра и т.д.

Понятие и предназначение КБК закреплено в 18 статье Бюджетного кодекса РФ. Согласно кодексу, использование системы кодов позволяет сгруппировать доходы и расходы бюджетов всех уровней. Составлением актуального списка КБК занимается Министерство Финансов РФ.

КБК — где указывать?

Для оплаты налоговых, страховых взносов и сборов используются стандартизированные бланки платежных поручений. Правила их заполнения отмечены в приложении №2 к приказу Минфина №107н от 2013 года.

На каждый налог заводится отдельное платежное поручение. Код бюджетной классификации вносится в графу 104, без введенного кода поручение не принимается к оплате.

Знание кода требуется и для заполнения Единого расчета по страховым взносам, который нужно предоставлять в ИФНС раз в 3 месяца. Он содержит следующие данные:

Титульный лист — включает сведения о расчетном периоде, полное наименование (организации, подразделения, ИП, физического лица), количество заполненных листов в расчете.

- Раздел 1 — код КБК, квартальный расчет показателей, суммы выплаты за каждый месяц. Включает данные о выплатах больничных, медицинских страховок, детских пособий, пенсионных взносов. В приложениях 1 и 2 приводится расчет каждого показателя.

- Раздел 3 — данные обо всех сотрудниках, за которых производятся отчисления.

КБК понадобится для заполнения формы декларации 3-НДФЛ 2015 года. Он указывается в 1 Разделе, содержащем данные о сумме налога.

КБК — сколько знаков и что они означают?

В качестве примера возьмем код для оплаты налога на прибыль — 182 1 01 01011 01 1000 110.

Первые 3 символа обозначают место, в которое предназначен платеж. В данном случае использован код ФНС (Федеральной налоговой службы) — 182.

Следующие 10 символов обозначают вид и категорию дохода. Они делятся на несколько уровней:

- группа;

- подгруппа (налоги на доход — 01, социальные взносы — 02, налог на продукцию — 03, и т.д.);

- статья и подстатья (элементы, зафиксированные в законодательных актах, закрепляющих списки доходов и расходов бюджетов);

- код уровня бюджета, в который направлен платеж (федеральный бюджет — 01, региональный — 02, местный — 03, городского округа — 04, и т.д.)

Налог на прибыль относится к 1 группе (доходы), 01 подгруппе (налог на прибыль), перечисляется в государственный (01) или региональный (02) бюджет.

Символы с 14 по 17 указывают предназначение платежа — уплата налога (1ХХХ), пени (2ХХХ) или штрафа (3ХХХ).

Последние 3 символа — экономический классификатор доходов. Для налоговых платежей используются следующие коды:

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

- налоги (110);

- прибыль от объектов, находящихся во владении (120);

- оказанные платные услуги (130);

- пени и штрафы, перечисленные по требованию налоговых органов (140);

- социальные выплаты (160).

Как узнать КБК организации?

Действующие коды разрабатывает Министерство Финансов. Коды периодически меняются и уточняются, актуальная информация размещается в виде приказа на портале Министерства в разделе «Налогообложение в РФ». Там же указаны основные реквизиты для составления бумаг на уплату налогов, государственных пошлин, пеней и штрафов. Последние изменения внесены в таблицу летом 2016 и действительны с начала 2017.

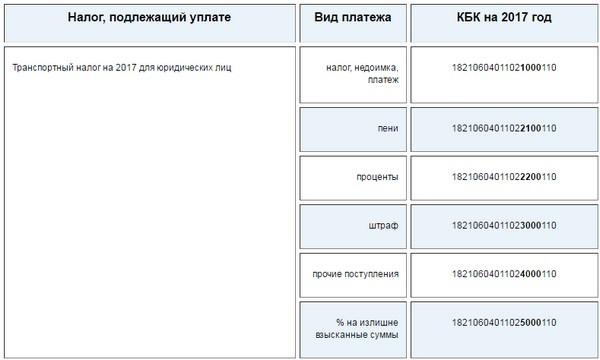

КБК по налогам и страховым взносам в 2017 году

Последние изменения вступили в силу с 1 января 2017 года. Согласно приказу №230н от 7.12.2016 все полномочия по сбору и учету страховых, медицинских и пенсионных взносов переходят к Федеральной налоговой службе (ФНС). Налоговая служба взяла на себя контроль над расчетом взносов организаций, соблюдением сроков выплат и сбором штрафных санкций. Платежные поручения по ним будут заполняться так же, как и налоговые.

Взносы на помощь при травмах и несчастных случаях на работе останутся в компетенции ФСС. Следовательно, в КБК по всем видам социальных взносов вписывается код администратора 182 (ФНС), а для взносов на травматизм остается показатель 393 (ФСС). С 2017 года действует измененная форма отчетности 4-ФСС. Сдавать ее нужно раз в квартал.

Чтобы избежать путаницы, Министерство Финансов приняло приказ об объединении кода минимального налога и налога с разности доходов и расходов для организаций на упрощенной системе. Поэтому по новым правилам в документах используется КБК 182 1 05 01021 01 1000 110. Внесенный авансовый платеж будет засчитан в уплату минимального налога.

С 2017 года зарубежные организации, сдающие отчетность в ИФНС, пользуются отдельным кодом для оплаты налога на прибыль — 182 1 01 01080 01 1000 110.

Заполнение КБК в платежках в 2017 году

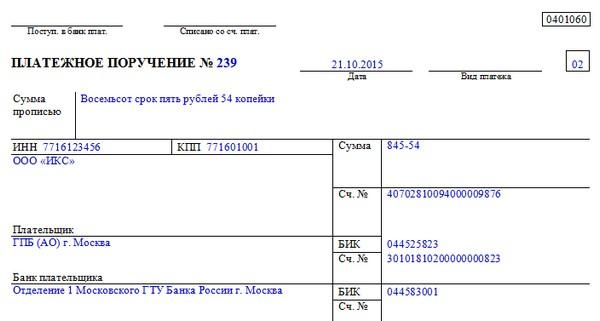

В платежном поручении заполняются реквизиты:

Информация о налогоплательщике — наименование фирмы, подразделения, имя индивидуального предпринимателя, реквизиты (ИНН и КПП), данные об инспекции, к которой прикреплен плательщик.

- 101 — статус плательщика. Возможны следующие статусы: 01 – организация или иное юридическое лицо, 09 — индивидуальный предприниматель, и т. д.

- 104 – реквизиты КБК.

- 105 – числовой номер муниципального образования, указанный в классификаторе территорий муниципальных образований (ОКТМО).

- 106 — причина совершения оплаты. В этом поле ставится буквенная аббревиатура, например, на налог или взнос в текущем периоде — ТП, на погашение недоимок до предъявления требования ИФНС по собственному желанию — ЗД, на погашение долга, выявленного актом проверки – АП, после получения требования инспекции — ТР, на взнос на чрезвычайные ситуации на работе — О, и т.д.

- 107 — период и дата оплаты. Указывается дата, до которой нужно совершить платеж, крайнее число отсрочки и т.д. Если дата не предусмотрена, ставится 0.

В случае уплаты сбора или налога, а также задолженности по ним до получения требования перед датой ставится аббревиатура, указывающая на периодичность платежа — МС (месячный), КВ (квартальный), ПЛ (полугодовой) и ГД (годовой). Далее ставится точка, указывается период (номер месяца, квартала), затем точка и год. Запись приобретает такой вид: «МС.06.2017». Для платежей, совершаемых ежегодно, в середине ставятся нули: «ГД.00.2017».

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

- 108 – реквизиты бумаг, обосновывающих совершение платежа. Это может быть требование оплатить налог, решения об отсрочке или реструктуризации долга, судебное решение. В случае отсутствия документа ставится 0.

- 109 — число, месяц и год, которым датирован документ-обоснование.

Пример платежного поручения

22 «Код» — идентификатор начисления, или УИН. Если в требовании или ином документе-обосновании нет УИН, ставится 0///. При заполнении формы ПД (налог) в качестве кода используется индекс бумаг, пришедших из налогового органа. В платежном поручении по форме ПД-4сб (налог) идентификатор указывать не нужно.

Более подробно о КБК на прибыль вы узнаете в нашем материале.

Здесь вы узнаете все нюансы об оплате земельного налога.

Хотите узнать ИНН организации по названию компанию? Тут подробно об этом.

Неправильно заполнен КБК. Что делать?

Если в КБК допущена ошибка, это не считается основанием для начисления штрафов и пеней. Согласно письму Минфина и данным ФНС, налоговая выплата считается совершенной, как только организация вносит сумму платежа в банк, кассу почтового отделения или администрация. Налоговые обязательства признаются не исполненными только в тех случаях, если на счет Федерального казначейства не поступает нужная сумма, к примеру, из-за отзыва или возврата платежного поручения, ошибки в реквизитах банка, номере счета Казначейства. Неверно указанный КБК не препятствует перечислению платежа на счет, поэтому платеж считается исполненным.

Если КБК указан неверно, следует обратиться в налоговую инспекцию, к которой прикреплен налогоплательщик, с заявлением об ошибке и исполненным платежным поручением, доказывающим факт оплаты налога.

Заключение

КБК – это реквизит, необходимый для подачи отчетности в налоговую инспекцию, а также перечисления любых платежей в государственный орган. Он используется для заполнения платежных поручений, форм налоговой отчетности и расчета социальных взносов. Код состоит из 20 символов, обозначающих организацию, которой направлен платеж, и вид перечисления. Список действующих кодов находится на сайте Минфина, постоянно изменяется и уточняется. Обновленный перечень вступает в силу в следующем налоговом периоде.

Титульный лист — включает сведения о расчетном периоде, полное наименование (организации, подразделения, ИП, физического лица), количество заполненных листов в расчете.

Титульный лист — включает сведения о расчетном периоде, полное наименование (организации, подразделения, ИП, физического лица), количество заполненных листов в расчете.