1 комментарий

1 комментарий

Как составить заявление на ЕНВД в 2020 году

Среди множества систем российского налогообложения именно единый налог на вменённый доход является для большинства предпринимателей наиболее приемлемым видом налоговых отчислений. Заявление на ЕНВД в 2020 году подается в налоговые органы по месту регистрации предприятия с целю официального уведомления Федеральной налоговой службы о выбранном налоговом режиме.

Переход на налогообложение по методу ЕНВД

Так как ЕНВД считается льготным вариантом налогообложения, переход осуществляется в добровольном порядке. Предпринимателю необходимо учитывать некоторые нюансы, присущие исключительно системе ЕНВД:

- Заявление на переход в систему единого налога может подать любой налогоплательщик вне зависимости от действующей применительно к нему системы налогообложения в данный момент.

- Существует запрет на произвольное изменение систем налогообложения для одного и того же вида коммерческой деятельности в течение календарного года. Например, предприниматель зарегистрировал ИП и начал деятельность по упрощенной системе налогообложения. Проанализировав уровень дохода, он принимает решение о переходе на ЕНВД как более экономически выгодный вариант. Для него это будет возможно не ранее середины января следующего календарного года.

- Из временного правила о переходе есть одно исключение – оно не распространяется на вновь открываемые направления коммерческой деятельности.

Положительные моменты

У каждой отдельно взятой системы налогообложения есть свои плюсы и минусы, выраженные удобством предпринимателя в зависимости от уровня бизнеса и иных экономических факторов.

Для ЕНВД такими плюсами является:

- налоговое обременение рассчитывается по фиксированной, не зависящей от фактически полученного дохода ставке;

- ежегодная налоговая отчетность при выбранном методе налогообложения не требует глобальной детализации отчетной документации и приходно-расходных операций. Отчетностью считается ежеквартальная подача декларации ЕНВД и дополнительно к ней иных предусмотренных законом отчетов при наличии в штате наемных сотрудников;

- оформленный по системе ЕНВД предприниматель не привлекается к оплате налогов на имущество, на добавленную стоимость и НДФЛ;

- простота и интуитивная понятность заполнения отчетных бланков даже для неискушенного в документообороте предпринимателя;

- размер налоговой ставки привязан к виду деятельности предпринимателя;

- даже при оформлении ЕНВД рассчитанная сумма налога не является окончательной, ее можно снизить за счет вычета ранее уплаченных взносов на страхование.

Вмененный налог (его фиксированная ставка) рассчитывается индивидуально, исходя из законодательно установленного базового уровня дохода и корректирующих коэффициентов.

Подготовка и заполнение заявления на ЕНВД

Заявление составляется на стандартном листе формата А4 или заранее подготовленном бланке.

При самостоятельном заполнении заявления с «нуля» следует обязательно учитывать необходимость отражения некоторых обязательных аспектов:

- бланк заявления составляется в нескольких экземплярах (не менее двух): один для передачи в налоговую службу и один для подшивки в дело организации, остальные экземпляры — на усмотрение руководителя предприятия;

- заявление составляется на компьютере или пишется от руки. В последнем случае текст вносится шариковой ручкой с синими чернилами печатными буквами;

- данные в бланк заявления вносятся с самого начала (с первой незаполненной ячейки), не допуская ненужных пробелов. Клетки, оставшиеся незаполненными, перечеркиваются или штрихуются.

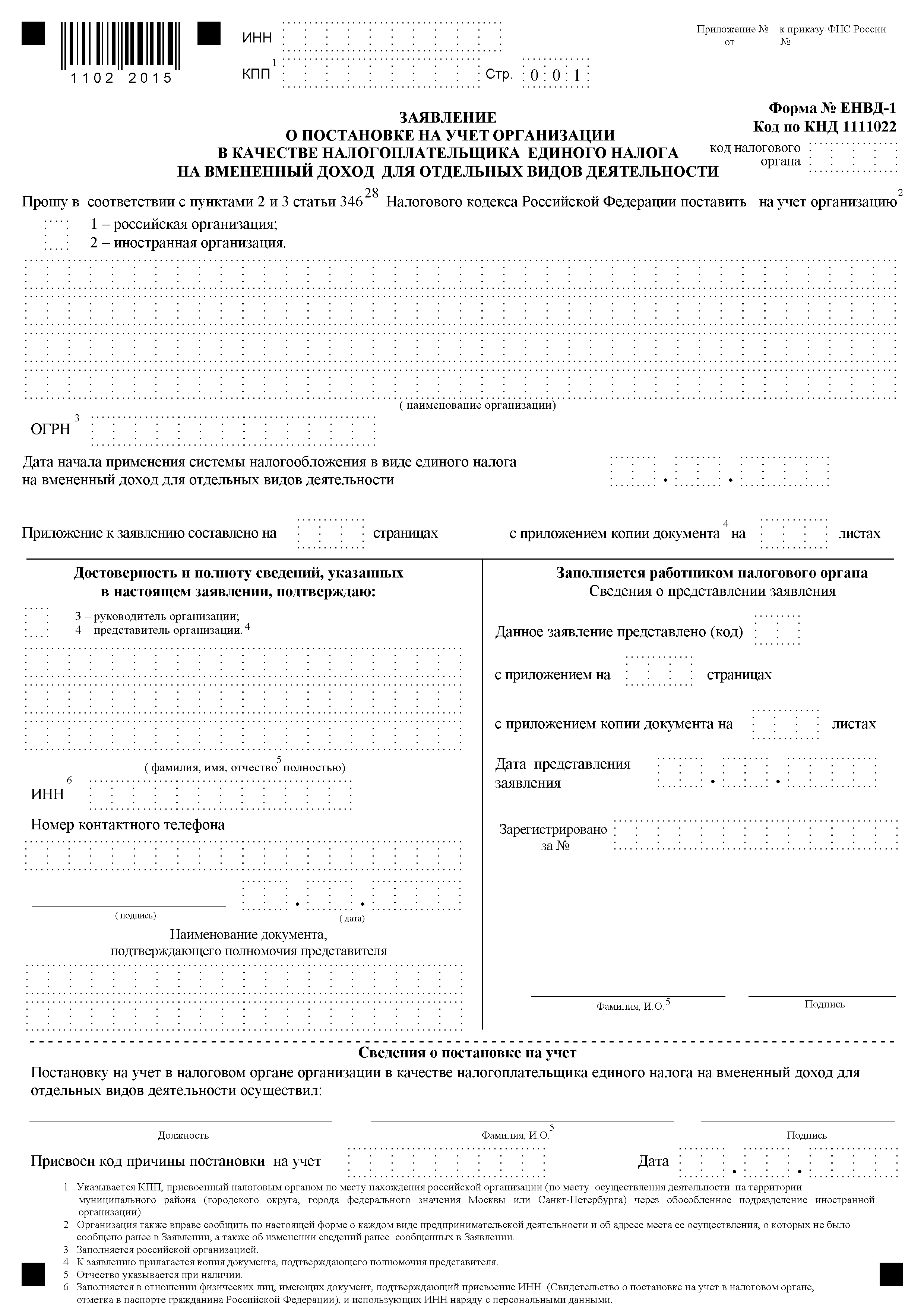

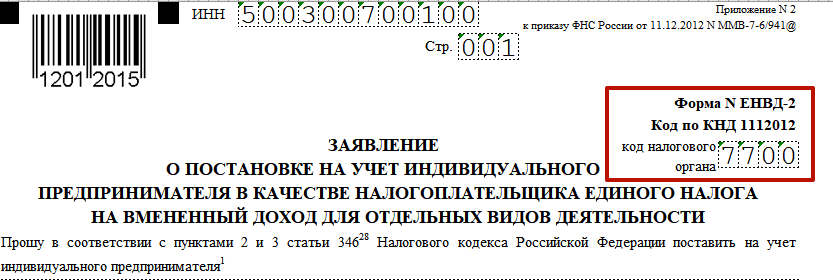

Первый лист

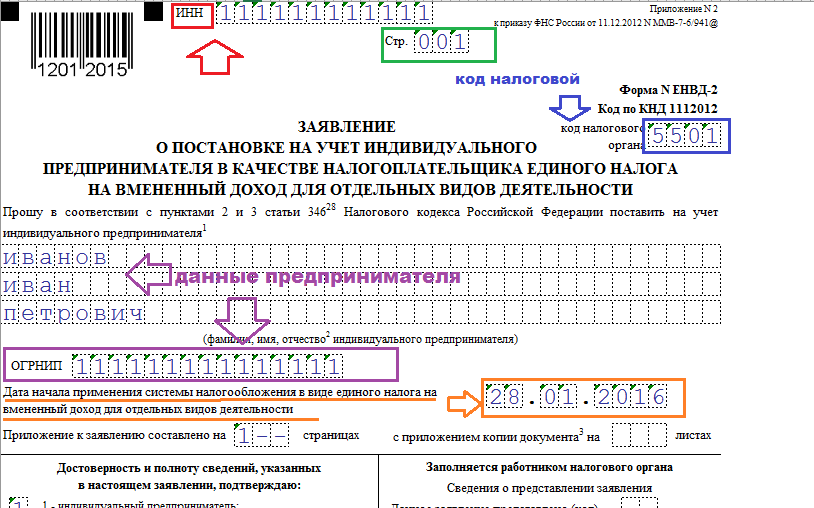

Стандартный бланк заявления включает в себя два листа, заполнение начинается с первого. В нем указываются:

- установленное кодовое обозначение конкретного налогового органа, куда в дальнейшем заявление будет передано или адресовано, номер присвоенного ИНН;

- номерной классификатор ОГРНИП или ОГРН, название организации либо ИП;

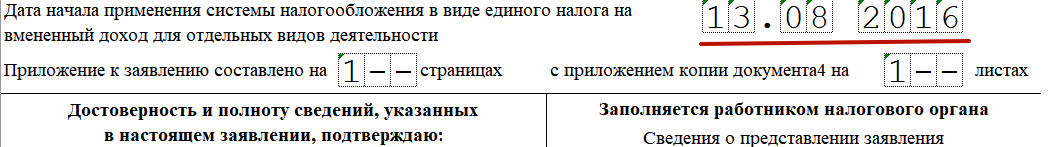

- календарные данные, отражающие дату, начиная с которой предприятие перешло на систему налогообложения по принципу ЕНВД. Данные указываются в цифровом формате «ДД.ММ.ГГГГ»;

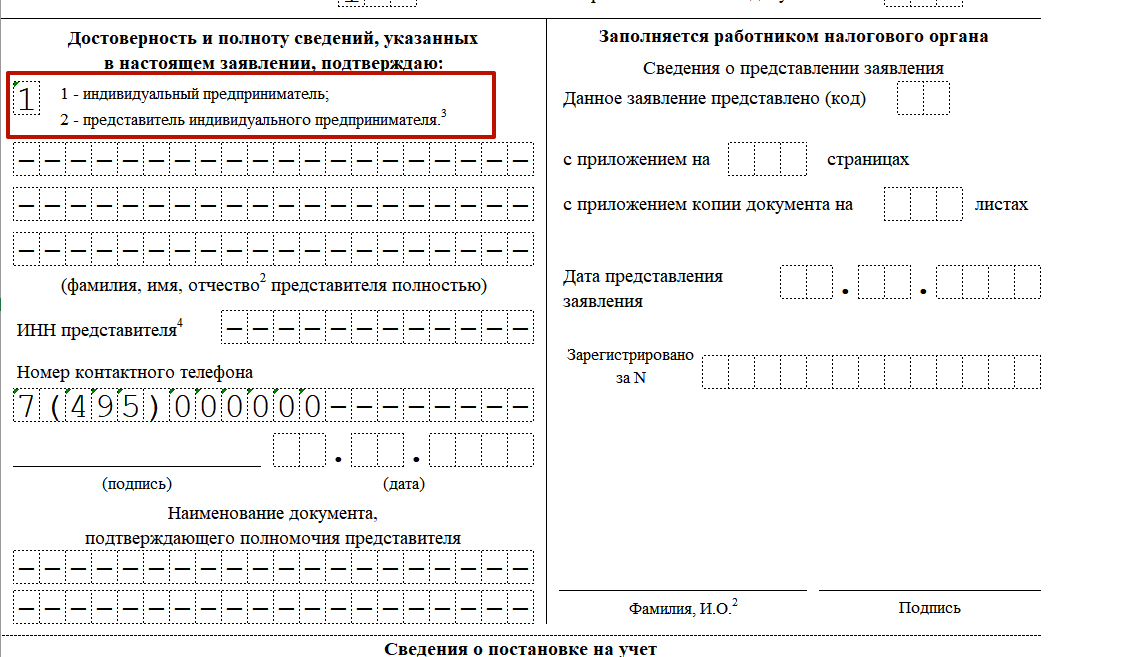

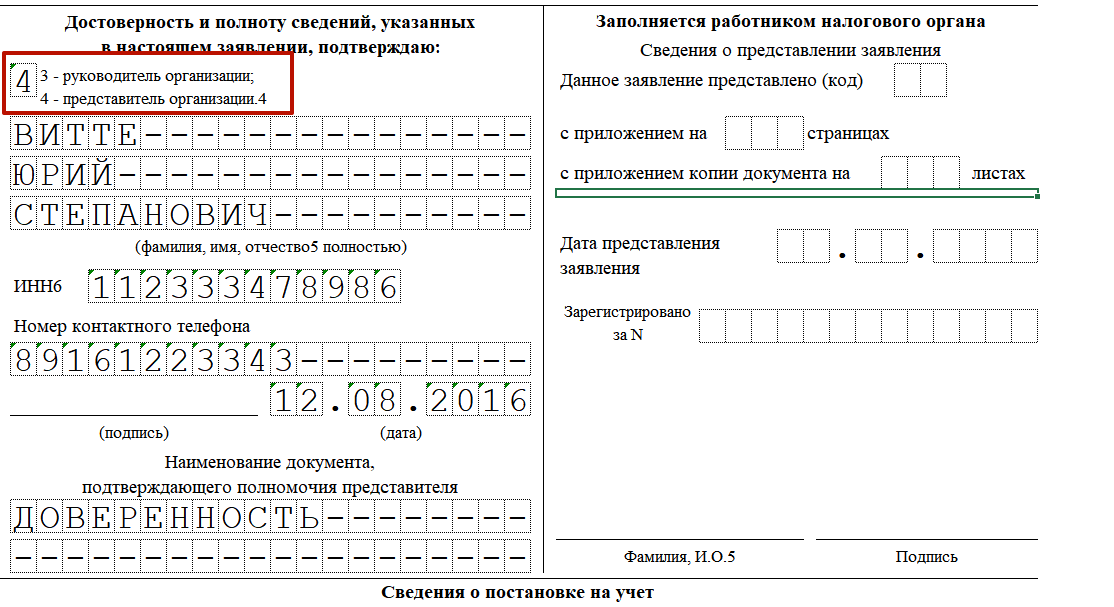

- если заявление составляется непосредственно руководителем организации или самим ИП, то в специально отведенной ячейке контроля достоверности ставится цифра 3 или 1 соответственно. Первый лист заявления завершается собственноручной подписью заполнявшего лица, его контактным телефоном для связи и текущей на момент оформления датой;

- в случае если заявление составляется полномочным представителем организации или ИП, в ячейке контроля достоверности указывается арабская цифра 4 или 2. Дополнительно указываются персональные данные доверенного лица (фамилия, имя, отчество, ИНН). К заявлению прикладывается документ, являющийся основанием для подтверждения полномочий представителя.

Второй лист

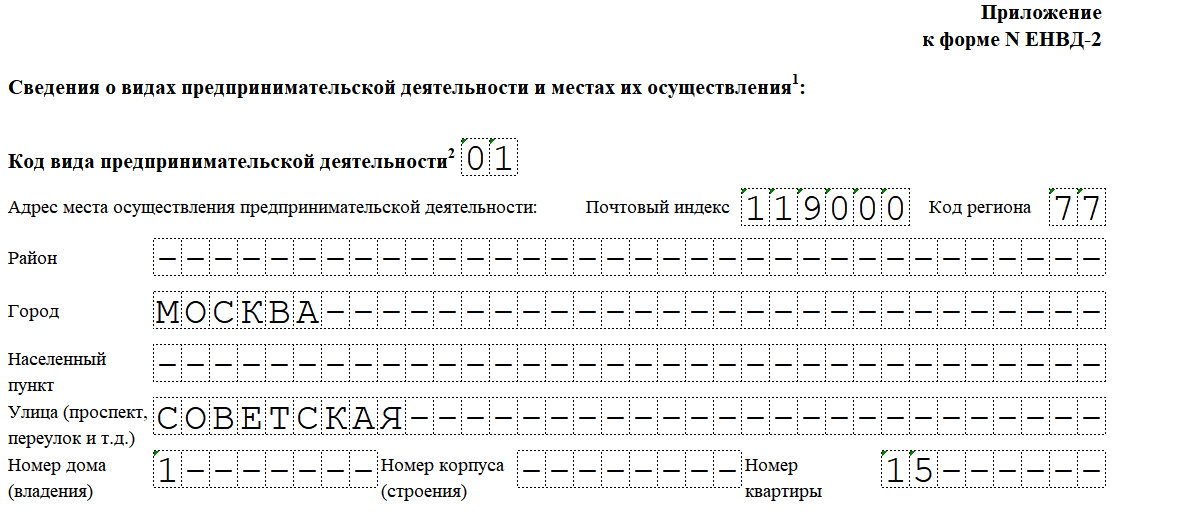

Второй лист стандартного бланка заявления включает информацию:

- фактический адрес осуществления предпринимательской деятельности;

- кодовый классификатор вида основной деятельности (данные берутся из приложения «о порядке заполнения ЕНВД»);

- номер присвоенного предпринимателю ИНН;

- если организация оказывает дополнительные виды услуг, в заявлении указываются их кодовые классификаторы по ЕНВД;

- лист заверяется подписью заполняющего (руководителя предприятия или доверенного лица).

Особенности заполнения

Несмотря на кажущуюся простоту в заполнении заявления и визуального отсутствия «подводных камней» при оформлении документа, существует один момент, в большинстве случаев приводящий к начислению штрафных санкций со стороны Федеральной налоговой службы. Дело в том, что в составе бланка заявления есть графа «дата применение ЕНВД на предприятии». Почти все начинающие предприниматели указывают в этой графе дату регистрации ИП несмотря на то, что фактически организация еще не функционирует.

На момент регистрации и получения выписки ЕГРИП предприятие еще не произвело и не реализовало товар, не закупило транспорт, не заключило взаимовыгодных контрактов и трудовых договоров с сотрудниками.

Указание даты регистрации ИП или ООО в качестве начала налогообложения по принципу ЕНВД неизменно ведет к переплатам налоговых отчислений за несуществующую еще деятельность. ФНС наказывает подобные упущения штрафами, увеличивающими и без того необоснованные выплаты по налогу.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Налоговым кодексом Российской Федерации определен порядок подачи заявления в пятидневный срок с момента начала применения ЕНВД. Для адекватного определения правильной даты начала применения ЕНВД существует две методики, основанные на комментариях Федеральной налоговой службы и Министерства Финансов РФ:

- По официальному мнению Министерства финансов началом применения ЕНВД считается день фактической реализации предприятием товаров, услуг или производства работ по заключенному трудовому договору.

- Федеральная налоговая служба отстаивает позицию, что датой начала применения ЕНВД является дата применения материальных ценностей или рабочего потенциала по предназначению, вне зависимости от получения прибыли организацией. Исходя из позиции ФНС, указываемой в заявлении датой будет день заключения первого трудового договора с сотрудником или при их отсутствии – дата приобретения материалов для трудовой деятельности.

Позиция ФНС является более жесткой по отношению к предпринимателям, но в связи с тем, что налоговая служба является контролирующим органом в рассмотрении подобных дел, за основу принятия решения берется именно она.

Скачать форму и образцы заполнения заявлений:

- форма заявления для организаций;

- форма заявления для ИП;

- образец заполнения для юридических лиц;

- образец заполнения для индивидуальных предпринимателей.

Отказ в оформлении ЕНВД

Несмотря на множество плюсов системы ЕНВД, не каждый предприниматель может с легкостью на нее перейти. Нормами действующего законодательства установлен перечень факторов, наличие которых ограничивает возможности юридических лиц в регистрации ЕНВД.

К таким факторам относятся:

- предпринимательская деятельность ведется на территории, в которой данный вид налогообложения не поддерживается;

- штат созданной предпринимателем организации слишком большой и на момент подачи заявления численностью превышает сто человек;

- деятельность предпринимателя прямо или косвенно связана с арендой оборудования для заправки жидким топливом;

- предприниматель осуществляет свою деятельность по договору доверительного управления землей, движимым или стационарным оборудованием (имуществом);

- помещение, арендованное или приобретенное предпринимателем для своей коммерческой деятельности, превышает установленную максимальную норму по площади в 150 метров квадратных;

- аналогичное ограничение, связанное с количеством зарегистрированных в фирме транспортных средств. При предоставлении услуг по перевозке пассажиров или доставке грузового потока организация использует более 20 автомобилей;

- предприниматель, организовавший бизнес на основе предоставления услуг аренды жилых помещений, имеет на балансе здания общей площадью более пятисот квадратных метров.

Невыполнение законных требований налоговой службы или продолжение коммерческой деятельности на льготных условиях налогообложения, несмотря на то, что право на это было утрачено, влечет за собой административную, а в особо крупных размерах ущерба еще и уголовную ответственность. При окончании деятельности по ЕНВД предприятие или ИП должны подать соответствующее заявление в 5-дневный срок.

Скачать формы и образы заявления снятия с учета в качестве налогоплательщика:

- образец заявления для организаций;

- образец заявления для индивидуальных предпринимателей;

- бланк заявления для юридических лиц;

- бланк заявления для индивидуальных предпринимателей.

Автоматизация налоговой отчетности

С развитием компьютеризированных систем упростились варианты выполнения систематической рутинной работы. В части, касающейся налогообложения, в открытом доступе разрешена к скачиванию программа «Налогоплательщик». Она хороша тем, что ускоряет работу по предоставлению необходимой налоговой отчетности и практически сводит к минимуму возможные ошибки и недочеты человеческого фактора.

Для успешного начала работы с применением программы «Налогоплательщик» необходимо:

- скачать установочный дистрибутив крайнего обновления программы на персональный компьютер или ноутбук под управлением операционной системы Windows;

- запустить программу и создать профиль налогоплательщика путем внесения в необходимые графы всех требуемых реквизитов. В дальнейшем они будут вставляться в исполняемый документ в автоматическом режиме;

- из раскрывающегося списка выбрать требуемый для заполнения документ (в нашем примере – ЕНВД) и нажатием клавиши «Добавить» создать шаблон заявления;

- сформированный бланк заявления уже будет содержать все необходимые данные о налогоплательщике, кроме динамически изменяющихся, заполняемых непосредственно оператором программы;

- завершающим этапом является печать готового документа с предварительной перепроверкой правильности введенных данных путем нажатия функциональной клавиши F