нет комментариев

нет комментариев

Налоговый агент по НДС — проводки в бухучете

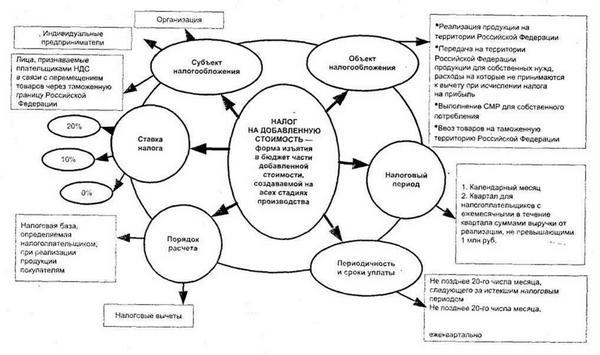

В некоторых случаях, плательщиком налогов является не сам налогоплательщик, а компания, к которой он относится. Зачастую именно эта компания и выплачивает зарплату налогоплательщику. Главная компания, при этом, платит налог не из собственного кармана, а из денежных средств, которые по праву принадлежат налогоплательщику. Поэтому бухгалтеры из прибыли, которая положена к выплате удерживают налог, и выплачивают сумму, с уже вычисленной суммой НДС.

Кто такой налоговый агент по НДС?

При этом, компания, которая реально выплачивает денежные средства и называется налоговым агентом. Если сказать по-другому, то именно она выступает в качестве посредника между компанией, которая получила фактическую прибыль, и самой налоговой службой, которая и взымает денежные средства, и передает их в бюджет. Такой образ обращения с деньгами возник в следствии того, что некоторые организации по юридическим причинам не имеют возможности самостоятельно заплатить налог.

Кто является налоговым агентом по НДС?

Есть ряд ситуаций, при которых государство возлагает на компанию обязанности агента. Они перечислены в статье 161 НУ РФ.

Если говорить простым языком, то страховым агентом считается:

- Если вы покупаете товары иностранного производства, услуги или работы, которые числятся на учете РФ. При этом место реализации находится на территории России.

- Если вы арендуете помещение у государственных органов, или приобрели его.

- Если вы продаёте имущество, которое привязано к кладоискательству: монеты или другое содержимое клада, или другие богатства.

- Если вы приобретаете имущество организации, которая признана банкротом.

- Если вы являетесь посредником, которые продаете услуги, товары, собственники которых не находятся на территории РФ.

- Если после передачи вам права собственности вы успели построить судного, и при этом не успели зарегистрировать его в Международном реестре судов.

Какие проводки по НДС отражает в учете налоговый агент

Что же касается НДС, то бухгалтера использую всего две проводки:

- Дебет 90, Кредит равен 68 – говорит о том, что НДС начислен при продаже товаров, услуг, которые предоставлены по основному виду деятельности предприятия.

- Дебет 91, Кредит равен 68 – если был насчитан налог, при продаже определенного товара или услуг, по дополнительной деятельности. К примеру, если компания производит молочную продукцию, и попутно сдает холодильное оборудование в аренду магазинам.

Проводки для оформления входного НДС:

- Дебет 19, Кредит равен 60 используется чтоб учесть налоги, по купленным товарам, услугам.

- Дебет 68, Кредит 19 используется, если НДС по купленным товарам, услугам принят к вычету.

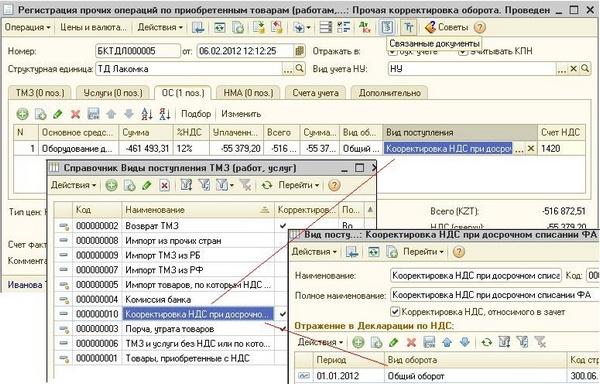

Для учета входного НДС, и чтоб списать его в составе расходов используются такие проводки:

- Дебет 19, Кредит равен 60 – такая схема используется если НДС по приобретенным товарам учтен.

- Дебет 19, Кредит равен 60 – проводка, которая используется если налог на товары включен в их же стоимость.

В некоторых случаях невозможно насчитать НДС на определенную группу товаров или услуг. К примеру, вы приобретаете игровые автоматы, которые будут использоваться в игорном бизнесе. Он не облагается налогами, поэтому и НДС начислить не на что. В таких случаях налог можно всчитать в стоимость автомата, спрятав ее там.

К проводкам, которые используются для восстановления НДС:

- Дебет 60, Кредит 68 используется эта проводка для восстановления налога с перечисленного ему аванса. При этом причина, по которой восстанавливается НДС, не имеет никакого значения.

- Дебет 91, Кредит 68 – используется, чтоб восстановить НДС по остаткам товаров, при переходе на спец режим, или если компания или предприятие получило освобождение от уплаты налогов.

Если налог, который раньше был принят к вычету, нужно вернуть, то многое зависит от причины такого действия

Для того, чтоб НДС был перечислен в бюджет страны, существует всего одна проводка: Дебет 68, Кредит 51.

Когда производится уплата НДС налоговым агентом?

Нужно перевести налог в бюджет если:

- Если операции относятся к имуществу, которое принадлежит государству.

- Если услуги оказаны организацией, которая зарегистрирована заграницей.

Сумма же, которая должна быть перечислена может рассчитываться несколькими способами. Чтоб рассчитать сумму налога по валютным платежам, нужно обязательно правильно определить курс операции. Налоговые агенты, которые определяют налоговую базу предприятия с учетом НДС, начисляют налог для уплаты в государственную казну в тот же день, когда производится покупка товара или получение услуг.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Как отразить удержание НДС?

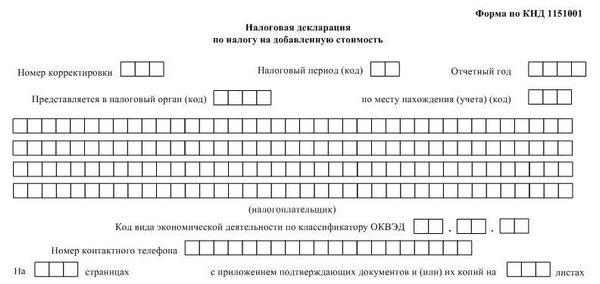

Оплата налога в обязательном порядке отображается в бухгалтерской отчетности. Для того, чтоб заполнить декларацию на уплату НДС агенту, к вопросу нужно подойти с максимальной внимательностью и ответственностью.

Декларация подается в электронной форме. Произойти это должно не позднее 25 числа расчетного месяца, или в конце квартала.

Дальше, обязательно агенту нужно заполнить пункты 1 и 2. Если вы не являетесь плательщиком налога, то к предыдущим пунктам добавится еще пункт 12. Что касается 2 пункта, посвященного налогам агента, заполняться они должны разтдельно по каждой компании, по отношению к которой плательщик налогов считается агентом. Это значит, что если вы платите налог не за одну организацию, а за несколько, то вам нужно будет заполнить все графи о каждой из них на отдельном листе.

В пункте 3, строкче 180 налоговый агент может указать вычеты по налогам после выплаты НДС в бюджет страны. Можно тут же заполнять раздел 2 и 3, если покупка товаров или услуг, и выплата налога на эту операцию произошли в один расчетный период времени.

При оформлении документа нужно чтоб налоговый агент опирался на нормы вычисления налоговой базы. Декларация заполняется на основе информации из книги продаж и покупок, и сведений, полученных из регистров бухгалтерского учета.

Когда не возникает обязанности налогового агента?

Но есть ряд ситуаций, при которых налоговый агент перестает считаться таковым. К ним относятся:

- Если производится закупка имущественных объектов и лиц, которые были признаны банкротом. К примеру, если организация закупает офисную мебель у компании, признанной банкротом.

- В некоторых случаях при заключении договора аренды.

В таких ситуациях все обязанности по выплате налога в казну с налогового агента снимаются, и обязанности по выплате НДС не касаются его работы.

В нашей статье мы подробно рассмотрим проводки по НДС для чайников.

Здесь вы узнаете, что такое возмещение НДС и как им можно воспользоваться.

Как правильно и без ошибок заполнить декларацию по НДС? Тут мы подробно изучим этот вопрос.

Условия для вычета по НДС налогового агента в 2016-2017 годах

НДС, который был оплачен агентом, может быть ему зачтен. Но для того, чтоб осуществить эту процедуру нужно определиться с некоторыми вопросами, которые выплывают из ситуации:

- Важен ли вообще сам факт оплаты налога агентом?

- Обязательно ли нужно оприходовать объект, или эту процедуру проделывать не нужно?

- Стоит ли учитывать место, где услуга была оказана.

Итак, при подаче декларации налоговым агентом, ему стоит быть предельно внимательным. Нужно запомнить, что документ должен быть подан, как и другими налогоплательщиками, до 25 числа текущего месяца, либо до конца расчетного периода.

Декларация подается в электронном варианте, и заполняется в любом удобном для вас месте, где есть компьютер и доступ к сети интернет. Благодаря такому сервису вам больше не нужно стоять в бесконечных очередях теряя время.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Налоговый агент в декларации заполняет только титульный лист, и 2,3 пункт. Чаще всего налоговый агент выступает таким не для одной компании, а для нескольких. В таком случае при заполнении 2 пункта вам нужно будет потрудиться над несколькими листами, отдельным для каждой отдельной организации.

Если же налоговый агент, по каким либо причинам, не уплачивает налог, или освобожден от него по роду деятельности, но, при этом регулярно выставляет налогоплательщикам счет-фактуры, с выделением определенной суммы налога, то ему нужно будет заполнить дополнительно пункт 12, в добавок к обязательному первому разделу и титульному листу.