нет комментариев

нет комментариев

Срок уплаты налога на прибыль — когда платить?

Каждая организация должна платить налоги. И самым известным является налог на прибыль. В нашей статье мы рассмотрим сроки оплаты сбора – и помните, опаздывать с подачей документов и оплатой не следует.

Общая информация о налоге на прибыль

Общий порядок и срок уплаты налога на прибыль четко регламентирован и прописан в законодательстве. При этом его плательщиком выступают практически все компании РФ. Предмет налогообложения – полученная компанией прибыль (то есть сумма, которая остается после вычета из доходов всех расходов).

За налоговый период считают целый год (с 1 января по 31 декабря), а отчетный периоды делятся на квартал, полгода и 9 месяцев. Налоговая база – денежная форма прибыли. В случае если расходы компании за отчетный период превысили ее доходы, то налоговая база составляет ноль. Согласно НК РФ, налоговая ставка составляет 20 %, однако в некоторых случаях ее могут уменьшить (она не может быть менее 13,5 5).

2 % из полученных средств идут в Федеральный бюджет, остальные – в местный по месту регистрации организации.

Прежде чем перечислить налог (а юридические лица должны заниматься расчетами и отчислением самостоятельно), нужно узнать точный размер. Для этого нужно сделать следующее:

- Сначала определяется налоговая ставка. Как мы уже сказали, обычно она составляет 20 %, однако в ряде случаев бывают исключения. К примеру, если речь идет о медучреждениях, то их налоговая ставка составляет 0 %. Для уточнения следует обратиться в ФНС.

- Определение налоговой базы. Грубо говоря, налоговая база это прибыль до оплаты налогов или процентов. Сведения для определения налоговой базы нужно брать в первичной документации. Уже после оплаты у организации остается чистая прибыль.

- На последнем этапе нужно определить метод для подсчета прибыли. Тут есть два варианта: кассовый метод или метод начисления. В первом случае метод начисления зависит от дня поступления средств в кассу, во втором методика определяет прибыль разницей между расходами и доходами.

- Станется применить формулу: налог равен базе по налогу умноженным на ставку.

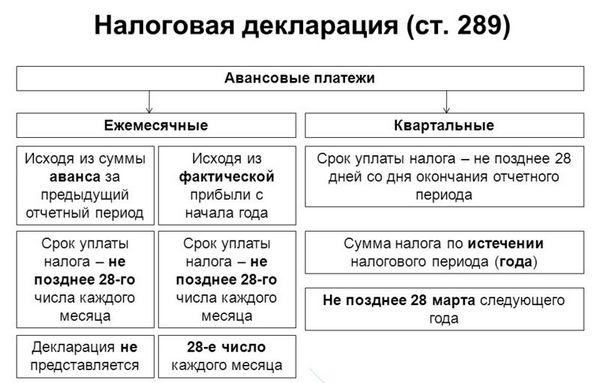

Срок уплаты налога на прибыль – когда нужно платить?

Авансы по налогу нужно вносить каждый месяц отчетного периода. Перечисляя их до 28 числа. Таким образом, у налога на прибыль есть четко ограниченные временные рамки, нарушать которые не следует – в обратном случае компания получит серьезный штраф.

При этом существуют отчетный и налоговый периоды, и каждый из них имеет свои особенности:

- Налоговый длится год, после чего компании нужно полностью рассчитать по налогу. Срок уплаты – 28 марта следующего года за отчетным.

- Отчетный – временный отрезок, который равен от 1 до 9 месяцев, после чего вносятся платежи и подается требуемая отчетность.

В следующей таблице мы рассмотрим сроки уплата этого налога в 2017 году.

| Сроки | Оплата квартальных авансов | Оплата авансов по фактической прибыли организации |

|---|---|---|

| 30.01.2017 | Первый авансовый платеж в первом квартале | |

| 28.02.2017 | Второй платеж в первом квартале | |

| 28.03.2017 |

|

|

| 28.04.2017 | Первый авансовый платеж во втором квартале | Платеж за март |

| 29.05.2017 | Второй авансовый платеж во втором квартале | Платеж за апрель |

| 28.06.2017 | Третий авансовый платеж во втором квартале | Платеж за май |

| 28.07.2017 | Первый платеж за третий квартал | Платеж за июнь |

| 28.08.2017 | Второй авансовый платеж в третьем квартале | Платеж за июль |

| 28.09.2017 | Третий авансовый платеж в третьем квартале | Платеж за август |

| 30.10.2017 | Первый платеж за четвёртый квартал | Платеж за сентябрь |

| 28.11.2017 | Второй платеж за четвёртый квартал | Платеж за октябрь |

| 28.12.2017 | Третий платеж за четвёртый квартал | Платеж за ноябрь |

Способы оплаты – что выбрать плательщику?

Прежде чем оплачивать налоги, следует выбрать метод проведения данной процедуры. При этом важно помнить, что далеко не все организации могут оплачивать сбор поквартально – обычно вносят каждый месяц, и в конце года – остаток недостающей суммы. Давайте разберем особенности оплаты более подробно.

Ежеквартальные выплаты

Тут есть некоторые особенности, о которых стоит помнить организациям:

- Ежеквартальная оплата возможно лишь в том случае, если усредненный размер доходов не превышает 10 млн рублей.

- Начало – первый годовой квартал. Не позднее 28 апреля нужно предоставить в ФНС декларацию и провести оплату.

- Спустя 6 месяцев после работы нужно внести платеж за полгода – не позднее 28 июля вместе с декларацией. Он представляет собой разницу между внесенными средства и начисленными за второй квартал.

- Оплату за 9 месяцев работы следует внести не позднее 28 октября. Она представляет собой разницу между просчитанной суммой за этот период минус выплаченные платежи за два раза.

Налог на прибыль

Заключительный период оплаты – год. Срок подачи декларации и оплаты – не позднее 28 марта. При этом рекомендовано сдавать документы раньше, чтобы в случае необходимости иметь время для исправления.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Внесение ежемесячных авансов

Сроки уплаты в данном случае также имеет свои нюансы. Прежде всего, такой способ оплаты устанавливается для предприятий, выручка которых за отчетный год составила более 10 млн рублей. Если было выявлено превышение лимитов, то сумму начинают вносить по месяцам – главный бухгалтер должен разделить общую сумму за квартал, разделить ее на три – именно эту сумму будут уплачивать каждый месяц не позднее 28 числа. При этом любая организация может перейти на ежемесячный расчет, даже если прибыль – менее 10 млн в год. Чтобы воспользоваться такой возможностью, нужно подать в налоговую заявление с просьбой о смене режима уплаты.

Всю информация, необходимую для оформления декларации и оплаты сборов, нужно искать в бухучете, налоговом учете. При этом в бухгалтерском учете операции по начислению налогов выглядят так:

- Дт 99 Кт 68 – начисление налога на прибыль.

- Дт 68 Кт 51 – запись после оплаты сбора.

Уплачивается налог либо наличными деньгами в банк либо по безналу. Помните, что оплачивать сборы и подавать декларацию нужно вовремя, в обратном случае придется уплачивать штраф и пени.

Как проходит банкротство ИП с долгами? Подробнее и со всеми нюансами в нашем материале.

Здесь вы узнаете, что такое фонд оплаты труда, включает ли он в себя налоги.

Как написать заявление не возврат НДФЛ? Тут вы прочтете инструкуцию и сможете скачать бланк.

Заполнение декларации по налогу на прибыль

Кроме сроков уплаты, нужно также соблюдать все правила оформления декларации – только в случае отсутствия ошибок у проверяющих органов не возникнет вопросов к вам. Просто следуйте нашей инструкции, что позволит избежать ошибок.

В декларации содержится следующее:

- Главный лист.

- Первый раздел документа.

- Второй лист.

- Приложения к документу.

Можно сказать, что это основная часть, которая требует заполнения. Давайте разберем ее более подробно.

Декларация налога на прибыль

Сначала нужно заполнить первый лис, куда заносится вся информация о компании:

- КПП и ИНН. Графы нужно заполнить целиком, а в случае если остаются некоторые пропуски, туда нужно вписать прочерк.

- Номер корректировки. Если компания впервые предоставляет декларацию, вписывают «0», в следующий раз бланк нумеруется как 001 и т.д.

- Код отчетного периода. Тут следует ориентироваться на срок сдачи, при этом у каждого периода будет свой срок.

- Код налогового органа. Здесь указываем информацию о своей налоговой службе.

- Код по месту учета.

- Код вида экономической деятельности.

Заполнив эти графы, стоит вписать реквизиты компании, количество страниц документа и данные того, кто ее заполнял.

Какие нововведения появились в 2016 году?

В 2016 году вступили в силу некоторые изменения в оформлении этого документа. Так, при заполнении декларации следует учитывать, что:

- Появилась графа, куда вписывают размеры торгового сбора (только для Москвы).

- На третьем листе есть графа, куда вписывают размер дивидендов. Ставка была изменена до 13 %.

Нулевая декларация по налогу на прибыль – что это такое?

Важно помнить – даже если в течение отчетного периода у организации не было никакой прибыли, она обязательно должна предоставлять отчетность. Правда, в этом случае она будет нулевая. При этом нарушать сроки предоставления документов нельзя.

Бланк будет тот же, однако в графах, куда нужно вписать информацию о прибыли и размере налога, ставится прочерк. А вся остальная информация заполняется аналогично вышеперечисленной инструкции.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе