нет комментариев

нет комментариев

Документы для налогового вычета за лечение — что нужно собрать?

Для каждого гражданина РФ, который имеет официальное место работы, предусмотрено, на законодательном уровне, получение частично суммы средств, которые были потрачены на лечение, реабилитацию или приобретение медикаментов.

Что такое налоговый вычет за лечение?

Никто не застрахован от внезапных проблем со здоровьем. Они, как правило, случаются внезапно, и лишают как сил, так и денег. Часто, такие проблемы заканчиваются либо затратным лечением, либо срочным оперативным вмешательством. На семейный бюджет такие крупные финансовые траты, становятся настоящим бременем и испытанием. В таком случае, государство стремится хоть каким-то образом помочь гражданам. Чтобы получить поддержку от государства необходимо предпринять несколько шагов.

Консультация у врача

Налоговый вычет позволяет возместить частично, потраченные на лечение деньги. Осущ6ствляется это за счет сумм уплаченных НДФЛ, который составляет 13% от сумы дохода работающего гражданина. Однако данная привилегия доступна при соблюдении двух основных условиях – официальном трудоустройстве и предоставление полного пакета документов.

Каким образом и как получают вычет?

Многие сетуют, при получении расчетных листов в бухгалтерии, о сумах уплаченных налогов. Налогообложение является одной из мер политики государства, с помощью которой оно стимулирует потребление товаров и услуг, или напротив – препятствует этому. Однако рассматривать налоговое бремя можно не только как запрет, но и как преференцию, которая выражается в льготах.

Получение возврата средств, по сути, является взаимовыгодным обменом между государством и конкретным гражданином. Это выражается в том, что работающий человек, систематически, посредством своего дохода, уплачивает в казну государства 13% в виде налога с дохода физического лица.

Более того, государство разработало перечень медицинских услуг, которые могут быть возмещены. В частности это:

- Вызов неотложной скорой медицинской помощи, а также проведение диагностики.

- Помощь медицинских представителей в условиях стационара или амбулатории.

- Помощь от семейного врача.

- Оздоровление в санаторных условиях, прохождение профилактических процедур, сдача анализов и прочее.

- Получение услуг по санитарному просвещению.

Перечень касается не только получения услуг, но и препаратов. Среди компенсируемых растрат на приобретение препаратов принято разделять:

- Приобретение средств для наркоза.

- Приобретение анальгетиков и противовоспалительных средств.

- Приобретение препаратов, которые воздействуют на ЦНС.

Доступна данная привилегия в случае если это:

- Семьи, которые имеют на иждивении детей.

- Родителей, на иждивении.

- При покрытии расходов на оказание помощи супруге/у.

- Ветераны.

- Инвалиды.

Чтобы воспользоваться правом получения возмещения трат, необходимо следовать несложному порядку, в частности:

- Собрать полный пакет необходимых документов.

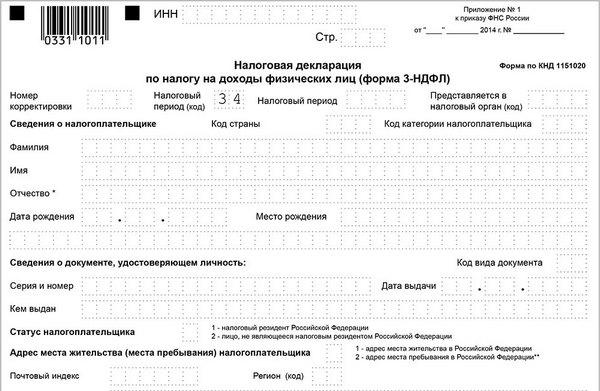

- Заполнить по форме 3-НДФЛ декларацию.

- Заполнить заявление на получение возмещения. В нем необходимо указать полные Ф.И.О. , идентификационный номер, сумму, которая подлежит возврату, данные банка и паспорта, КБК и ОКТМО.

- Оформленные документы передать в налоговую инспекцию.

- Следовать рекомендациям, согласно проверке налоговой службой.

Если лечение дорогостоящее, то получение возмещения возможно лишь при условии то:

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

- Расходные материалы были приобретены конкретно под такое лечение.

- Учреждение, которое проводило лечение, не имело возможности приобрести дорогостоящий материал.

- Имеется справка, которая подтверждает факт необходимости в проведении такой процедуры или препарата.

- Есть справка с кодом 2.

Важно отметить, что именно код «2» позволяет отнести лечение к дорогостоящему. Решение об отнесении услуг к дорогостоящим принимает только Минздравсоцразвития. В случае если та или иная процедура вызывает сомнения или не подходит какому-либо пункту, необходимо обратиться за разъяснениями к этому министерству.

К перечню, который позволяет отнести услуги к дорогостоящему лечению принято относить:

- Лечение аномалий, которые требовали хирургического вмешательства. При этом такое вмешательство может касаться систем кровообращения, при использовании лазера, а также аппаратов, с помощью которых поддерживается подача искусственного кровообращения. Также, к ним относят операции, которые проводятся при заболевании дыхательной системы человека, при болезнях глаз придатков, нервной системы и пищеварительного тракта.

- Проведение операций, которые касались пластического или реконструктивного изменения.

- Лечение поджелудочной железы, комбинированное.

- Разного рода терапии, в их числе – терапия патологии миастении, системы соединительных тканей, органов пищеварения, кровообращения и дыхания.

- При лечении онкологии.

- Выхаживание детей, которые появились на свет, раньше положенного срока.

- Лечение заболеваний, которые развились как наследственность.

- Лечение осложнений сахарного диабета.

База для возврата суммы на лечение

Налоговый кодекс РФ гласит, что каждый из граждан страны, имеет шанс, при трате существенных сумм на лечение, вернуть их частично, за счет применения налогового вычета. Право предоставляется сознательным гражданам, которые систематически уплаты НДФЛ в казну государства, однако те которые состоят на учете в центре занятости или получают пособие по временной потери трудоспособности, не могут иметь данную привилегию. Компенсация денег происходит при условии соблюдения определенных условий, в частности – за приобретение лекарств, необходимого медицинского оборудования, при приобретении полиса добровольного медицинского страхования, уплате страховых взносов в рамках договора.

При этом важно отметить, что существует общий порядок, при котором можно получить возмещение:

- Сумма возврата ниже 120000 рублей. При этом сума возмещения будет равна 15600 рублей.

- Сумма возмещения, не может быть выше, чем уплаченная сума НДФЛ за предшествующие 12 месяцев.

- Наличие лицензии учреждения, которое предоставило медицинские услуги.

- Соответствие установленному перечню предоставленных услуг.

Правовая основа для получения вычета

Налоговое законодательство подразумевает возмещение в неограниченном размере, при условии, что лечение было не просто дорогое, а жизненно-необходимое.

Следует понимать, что под ближайшими родственниками понимают:

- Родителей.

- Детей до 18-ти лет.

- Супругов.

Как получить налоговый вычет при покупке жилья и какие документы нужны? Читайте в нашем материале.

Здесь вы узнаете, как оформить полчение налогового вычета за медицинские услуги.

Что такое профессиональный налоговый вычет и как его оформить? Более подробно тут.

Необходимый пакет документов

Ввернуть деньги можно лишь при условии, что будет собран полный пакет документов. В зависимости от того, на что и кому было оплачено. Таким образом, стандартный пакет документов включает в себя:

- Паспорт.

- Декларация 3-НДФЛ.

- Справка 2-НДФЛ.

- Заявление на возврат.

- Справка об оплате.

Декларация 3-НДФЛ

Если есть необходимость получить возврат средств за получение медицинских услуг лечебного характера, необходимо предоставить:

- Договор на оказание услуг медицинского учреждения.

- Лицензия учреждения.

При необходимости возврата средств на приобретение медикаментов, необходимо предоставить:

- Рецепт препарата.

- Платежные документы, которые подтверждают приобретение препаратов.

- Рецептурный бланк должен быть выписан лечащим врачом, на основе медицинских показаний. Важно понимать, что если в лечении требуется применение огромного количества препаратов, то каждый из них должен иметь свой индивидуальный рецепт.

Если было оформлено добровольное медицинское страхование, сума возврата средств будет возмещена по предоставлению:

- Договора со страховой.

- Документов, которые могут подтвердить факт оплаты страховки.

- Лицензию деятельности страховой компании.

- Лечение детей можно возместить предоставив:

- Свидетельство о рождении – копию.

Лечение супруга/ги по предоставлению свидетельства о браке – копию.

За лечение родителей, налогоплательщик может получить возмещение при подаче собственного свидетельства о рождении (копии). При этом важно понимать, что возврат средств возможен только в тот период, в котором были оплачены услуги или санаторно – курортное лечение.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе