нет комментариев

нет комментариев

Ставка земельного налога и как рассчитать сбор?

В настоящее время земельный налог является обязательным денежным взысканием в сторону государства, который используется для наполнения казны региональной и муниципальной власти. При этом, как правило, в каждом регионе установлен свой размер данного налога, а также время и способ его оплаты. Кроме того, в регионах различается и льготная категория граждан и предприятий.

Что такое земельный налог

Согласно нынешнему налоговому законодательству земельный налог является сбором, который взымается с владельцев земельных участков. При этом данный тип налога относится к местному типу, что означает как уже был указано выше, что он будет регулироваться местной муниципальной властью.

Оплата земельного налога

В частности, они могут регулировать следующие положения:

- Саму налоговую ставку согласно действующему налоговому кодексу российской федерации (статься триста девяносто четвертая);

- Сам процессуальный режим и время его оплаты;

- Также могут предусматриваться различные налоговые льготы и прописываться ряд основания необходимых для их получения.

При этом остальные элементы этого налога управляются налоговым кодексом российской федерации, при этом они не подлежат регулированию местными властными структурами (двенадцатая статья налогового кодекса пункт четвертый). При этом получит более подробную информацию по существующему земельному налогу можно на электронном портале федеральной налоговой службы.

Данным налогом могут облагаться как физические, так и юридические лица, обладающие участками земли, которые будут признаны при налоговом кодексе объектами налогообложения. При этом у вышеперечисленных лиц данная земля должна находится в собственности, постоянном использовании и в случае если она пришла в результате наследственности.

При этом данные положения будут закреплены в налоговом законодательстве и в последующем не будут изменены согласно нормативным актам выданными местными органами власти.

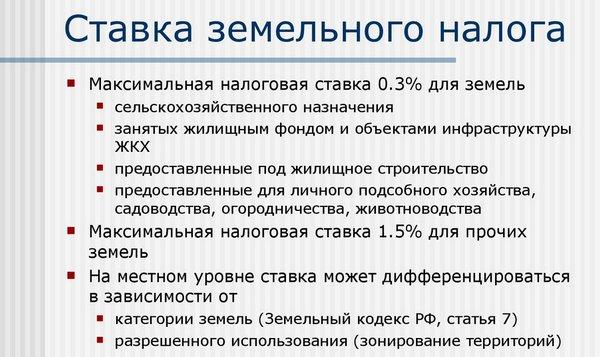

Ставка земельного налога – на что она влияет?

Как правило, для правильного формирования величины налоговых отчислений, которые будут подлежать оплате в местном бюджете необходимо учитывать два типа коэффициентов. При этом один из них используется при подсчете кадастровой стоимости земельного участка. При этом ставка самого налога на землю будет считаться с использованием нижеперечисленных показателей:

- 0,3 % для земельных наделов, используемых для сельскохозяйственных работ, ведение персонального подсобного хозяйства, различных площадок для проведения строительных работ по возведению важных объектов;

- 1,5% для всех остальных территориальных земельных участков, которые по своим причинам не относятся к вышеуказанной группе.

При этом стоит лишний раз отметить что все налоговые отчисления поступают в муниципальные органы, в ведомость которых и попадает этот земельный участок, являющийся налогооблагаемым объектом. Поэтому местная власть имеет полное право изменять налоговую ставку. Но, при этом стоит отметить что он не может превысить или быть ниже указанных в законодательстве показателей.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

При этом местные органы власти также могут расширять количество льготных категорий лиц, которым будет доступна оплата по упрощенной и уменьшенной налоговой ставке. При этом также стоит отметить, что на законодательном уровне установлен размер максимально допустимой суммы льгот, а именно на отметке в десять тысяч рублей. При этом эти нормы будут иметь полную юридическую силу как в городских чертах, так и в муниципальных провинциальных образованиях.

Согласно последнему законодательству льготами могут воспользоваться:

- Граждане российской федерации имеющие государственные награды, разных уровней и степеней;

- Участниками боевых действий, как в чеченской войне, так и в Великой Отечественной войне;

- Физические лица, которые принимали непосредственно участие в ликвидации последствий аварии на чернобыльской атомной электростанции;

- Граждане, которые имеют статус инвалида первой и второй группы;

- Физические лица, которые по роду своей службы или деятельности принимали непосредственное участие при испытании ядерного оружия;

- Граждан, которые в результате их деятельности или же аварийных ситуациях получили радиационное облучение, вследствие которого они стали инвалидами;

- Граждан, которые являются инвалидами с момента рождения.

Для всех вышеперечисленных категорий законом предусматривается использование сниженной налоговой земельной ставки.

Кроме граждан, которые попадают в категорию льгот, есть также ряд других физических и юридических лиц, использующих на законодательном уровне свое право на льготы. К данной категории относятся лица:

- Немногочисленные народы, проживающие на крайнем севере страны (сибирском округе). При этом они могут использовать льготное налогообложение в случае если оно, необходимо для поддержания обычного уклада жизни и ведения хозяйственной деятельности;

- Небольшая часть юридических лиц. В случае если на их участках к примеру, пролегают объекты инфраструктуры государственного или районного значения (трассы, трубопроводы и т.д.);

- В случае если территория, облагаемая земельным налогом, принадлежит религиозной организации. При этом данная земля используется для проведения богослужений и различных благотворительных целей;

- В случае если данные земельные участки находятся в специально созданной экономической зоне.

Подведем итог, в случае если физическое или же юридическое лицо попадает под одну из категорий предоставляющей ей ему право использовать льготную систему налогообложения, то оно должно собрать весь необходимый пакет документов и обратится в налоговые органы согласно месту проживания или регистрации. Только после совершения данных действий ему будут пересчитаны показатели налога и отчисления будут производится в значительно меньшем размере.

Ставки для физ и юрлиц в 2017 году

Как уже было отмечено выше в настоящее время налоговые ставки для юридических и физических лиц рассчитываются исходя из одинаковы показателей, и поэтому разделять их в дальнейшем нет необходимости.

Минимальная ставка земельного налога в Российской Федерации в 2017 году составляет 0,3%. Такая ставка будет возможна в случае соответствия земельного участка следующим критериям:

-

Оплата налога

В случае если данная территория является в соответствии с законодательством ограниченной при использовании;

- В случае если земельный надел используется для ведения животноводческой, садоводческой и огороднической деятельности;

- В случае если территориальный надел входит в состав министерства обороны Российской Федерации, или же он используется для таможенной деятельности;

- При ведении на этом земельном наделе сельскохозяйственных работ;

- При застройке на них зданий, принадлежащих жилищному фонду.

Максимальный показатель ставки земельного налога составляет 1,5%. Ей облагаются, как правило все остальные категории, которые не попали под вышеуказанные списки. При этом на законодательном уровне записано что выше максимального значения данной налоговой ставки не могут облагаться никакие объекты. При этом органы местной власти могут регулировать саму ставку передвигая ее от максимального показателя к минимальному и обратно.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Что такое дифференцированные налоговые ставки

Дифференцированные налоговые ставки – это различные показатели одного налога, которыми облагаются различные категории граждан и организаций. Как правило, это необходимо для того, чтобы как можно более правильно распределить финансовую нагрузку на население и при этом наполнить органы местной власти необходимыми денежными средствами.

Как пенсионеру получить налоговый вычет и какие документы нужны? Мы расскажем об этом.

Какова ставка налога на прибыль? Об этом подробнее тут.

Здесь вы более подробно узнаете про налоги на имущество для физлиц.

Как узнать размер налоговой ставки?

Просмотреть электронные ресурсы территориальных налоговых органов региона, в котором, находится сам гражданин.