нет комментариев

нет комментариев

НДФЛ при увольнении сотрудника — Порядок выплаты и сроки

Увольнение с работы в большинстве случаев — не самый приятный момент в жизни. Поэтому важно не расслабляться и сделать все возможное, чтобы исключить в дальнейшем неприятности из-за ошибок в процедуре. Правильно оформленное увольнение — это не только получение на руки трудовой книжки, заработной платы и других причитающихся выплат, но и расчет и перечисление в срок, определенный законом, НДФЛ и страховых выплат. Ответственность за выполнение этих действий несет работодатель, являющийся налоговым агентом своих работников.

Выплаты при увольнении

В соответствии с Трудовым кодексом окончательный расчет при увольнении производится в последний трудовой день. Именно тогда увольняющийся работник должен получить следующие виды выплат:

- Заработная плата за отработанные дни в месяц увольнения с учетом всех предусмотренных доплат и премий.

- Компенсация за неиспользованное время отпуска, если таковое имеется.

- Выходное пособие, если оно предусмотрено трудовым договором или дополнительными соглашениями к нему.

- При увольнении по сокращению или ликвидации предприятия — пособие на время 2 (иногда 3) месяцев, предусмотренное законодательством для дальнейшего трудоустройства.

Первые два пункта обязательны при любом варианте увольнения, они облагаются налогом, как обычный вид дохода от трудовой деятельности. Сумма налога составляет 13% для резидентов и 30% для нерезидентов. Что касается выходных пособий, то их выплата определяется условиями увольнения, а начисляемый налог будет зависеть от суммы таких пособий.

Необлагаемые выплаты

Когда при увольнении выплачиваются выходные пособия, то есть определенные законом суммы, которые не облагаются налогом. К разряду необлагаемых выплат относятся пособия, выплачиваемые на время трудоустройства в случае сокращения штата или ликвидации предприятия. Но имеется ограничение по сумме — она не должна превышать размер среднего заработка за три месяца, а для работающих в районах Крайнего Севера — шести месяцев. Если имеется превышение, то на его сумму начисляется НДФЛ. Такие нормы установлены ст.217, 422 НК РФ, ст.20.2 Закона №125-ФЗ от 24.07.1998 г.

Когда речь идет о пособиях, применяемых при увольнении по соглашению сторон, то нет определенных правил об их размерах. Все это оговаривается в дополнительных соглашениях, принимаемых перед приказом об увольнении, или устанавливается в заключаемых трудовых договорах. Но правило ограниченного размера пособия в трехкратном или шестикратном среднемесячном заработке распространяется и на них.

Необходимо отметить, что установленный предел необлагаемой суммы не зависит от способа и времени выплаты пособия. То есть даже при разбивке суммы на несколько частей выплаты их в течение определенного времени не играют роли. Определяющим фактором начисления налога является только размер пособия. При этом страховые взносы с выплачиваемых пособий не взимаются вне зависимости от их суммы.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Сроки перечисления

Увольнение не обязательно привязано к дням получения заработной платы, но законом предусмотрено, что НДФЛ должен быть перечислен не позднее следующего дня после получения дохода. Поэтому, учитывая то обстоятельство, что днем получения всех причитающихся выплат, соответственно, всех облагаемых НДФЛ сумм, считается последний день работы, то и перечисление налога должно быть произведено в этот или следующий за ним день.

В случае, когда выплаты производятся перечислением денег на карточку, не возникает никаких трудностей. Вместе с оплатой или на следующий день производится уплата причитающегося налога. Если по каким-либо причинам увольняемый работник, получающий расчет наличными, не может это сделать в последний день работы (день получения выплат), то расчетным принимается фактический день получения полной суммы расчета. Срок оплаты НДФЛ для таких ситуаций определен днем выплаты или следующим днем.

Как и для других видов налогов (ст.6.1 НК РФ), перечисление НДФЛ может быть перенесено, если следующий день является выходным или праздничным. В таком случае налог уплачивается в ближайший рабочий день.

Для случаев, когда работник уходит в отпуск с последующим увольнением, все расчеты должны быть произведены до ухода в отпуск, поскольку день перед отпуском фактически становится последним рабочим, соответственно, и налог следует перечислить после получения всей полагающейся расчетной суммы.

Отчетность

Сведения о взыскании налогов с уволенного работника отражаются в отчетах предприятия:

- Форма 6 НДФЛ сдается за каждый квартал до последнего числа первого месяца следующего квартала. Отчет по итогам года должен быть сдан не позднее 1 апреля следующего года. В данном отчете отображаются суммы выплат, начисленных при увольнении и удержанных налогов. Сведения подаются в квартал увольнения. Иногда могут возникнуть ситуации, когда день увольнения и расчета попадает в один квартал, а день перечисления налога в другой, например, 31 марта и 1 апреля. В таком случае сведения в раздел 1 о начисленной сумме и удержанном налоге должны быть приведены в отчете за первый квартал, а в раздел 2 включены уже в отчет за второй квартал. Данное разъяснение приведено в Письме № БС-4-11/20829@ от 02.11.2016 г. Министерства финансов.

- Справка 2 НДФЛ заполняется один раз в год и сдается до 1 апреля года, следующего за отчетным. В ней помесячно отображаются все полученные физическими лицами доходы с указанием кода. В 2019 году при увольнении введено изменение в кодах. Если ранее все облагаемые налогом выплаты при увольнении указывались по коду 2000, то теперь в соответствие Приказу ФНС от 24.10.2017 № ММВ-7-11/820@ введены новые:

- 2013 ― компенсация за неиспользованное время отпуска;

- 2014 ― сумма выходного пособия, превышающая трехкратный или шестикратный средний заработок, которая подлежит налогообложению.

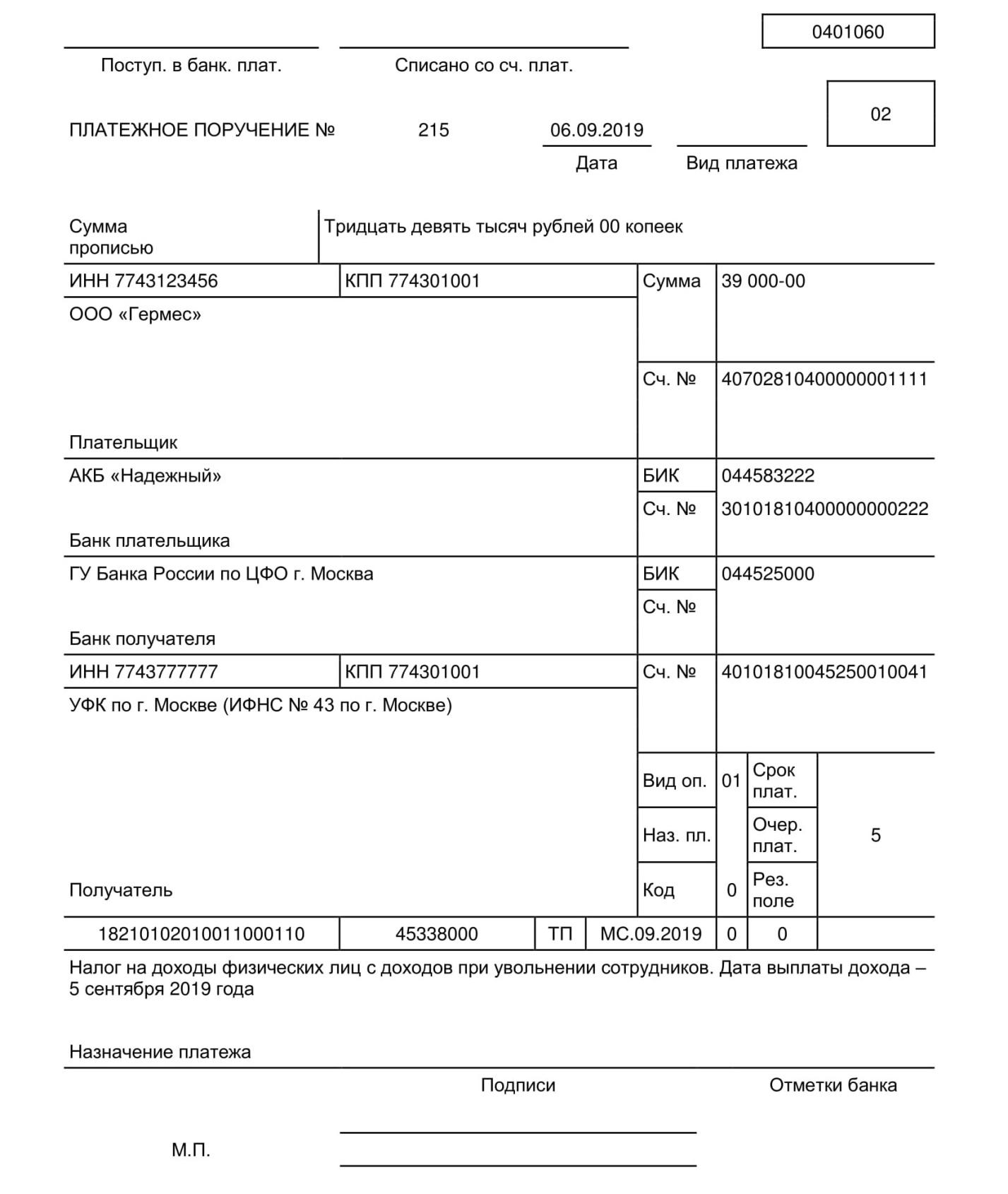

Платежное поручение

При увольнении платежное поручение для НДФЛ формируется отдельно. Помимо стандартного заполнения есть свои особенности. В графе о назначении платежа указывается формулировка «Налог на доходы физических лиц при увольнении», дата последнего рабочего дня увольняемого. В поле «Налоговый период» приводится месяц последнего дня работы. Такое заполнение позволит подтвердить своевременное перечисление налогов. Пример заполнения приведен на рисунке.

Штрафные санкции

Руководство предприятия, являясь налоговым агентом своих наемных работников, несет ответственность за своевременное взимание и перечисление налогов, в том числе при увольнении. В НК РФ ст.123 в случае несвоевременного перечисления НДФЛ с работодателя взимается штраф в размере 20% от суммы недоимки.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Дополнительно предусмотрены и пени за просрочку в размере 1/300 или 1/150 часть ставки рефинансирования в зависимости от времени просрочки до 30 дней или свыше соответственно (ст.75 НК РФ).