нет комментариев

нет комментариев

Что такое спред на бирже

В биржевой торговле большое внимание уделяется такому показателю, как спред, что это за термин, рассмотрим на примере торгово-финансовых отношений трейдеров на рынке долгосрочных активов. Современные финансовые отношения предусматривают наличие товара или услуги, обладающей достаточной степенью ликвидности на биржевом рынке. Неважно, какой конкретно вид актива выставлен на торги в текущий момент времени, существует ряд инструментов, терминов и определений, работающих во всех случаях. Одним из таких торгово-биржевых терминов является так называемый «спред».

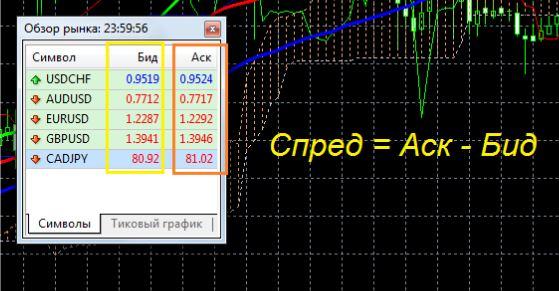

В обобщенном понятии весь смысл биржевой торговли сводится к общему принципу «купил дешевле, продал дороже». Ценовой диапазон сделки жестко зафиксирован двумя границами – ценой, по которой актив (товар, услуга, фьючерс, акция, ресурс, сырье и т.д.) был приобретен (профессиональный термин, отражающий цену приобретения, «бид», в англоязычном – «bid»), и ценой, за которую в конечном итоге был реализован (на профессиональном сленге трейдеров – «аск», в англоязычном – «ask»). Спред — это математическое отражение наиболее выгодного диапазона между двумя ценовыми границами одного актива.

Цены на бирже меняются постоянно и сложно поддаются анализу. Не существует понятия гарантированного спреда, это разница между двумя трейдинговыми понятиями «бид» и «аск», причем разница между их лучшими с точки зрения трейдера значениями в конкретный момент времени.

Факторы, влияющие на величину спреда

Величина спреда соизмерима с теоретическим размером финансового убытка, понесенного трейдером в случае немедленной продажи актива сразу после его покупки и измеряется, как правило, в пунктах. Например, при совершении торгов на котировках валютной пары EUR/USD: 115.61 (цена покупки — bid) и 115.66 (цена продажи- ask), спред составит: 115,66 -115,61 = 0,05, что означает пять пунктов.

Величина спреда может принимать как постоянные (неизменные во времени) значения, так и динамически изменяемые, в зависимости от текущей волатильности рынка и многих дополнительных условий конкретной ситуации. Постоянные значения, как правило, имеет спред на бирже, покупкой и продажей одного и того же актива на которой занимается один и тот же оператор (как пример можно привести трейдерский рынок валютных пар Forex).

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Существуют два основных фактора, влияющих на экспоненциальную величину спреда:

- Первым и основным фактором, воздействующим на спред, является ликвидность актива на рынке. Чем большую активность проявляют трейдеры в отношении приобретения и реализации одного из активов, тем более сокращается финансовый интервал «ask — bid». Пример ликвидности хорошо визуализирован на сравнении уровня предложения и спроса валютных пар, обладающих большой популярностью на рынке (например, EUR/USD), и менее популярных (например, USD/NOK). К слову, валютная пара, отражающая соотношение американского доллара к российскому рублю, тоже считается мало популярной и экзотической. Неудивительно, что спред доллара США к норвежской кроне будет на порядок выше спреда валютной пары «евро — доллар США».

- Вторым важным фактором, влияющим на величину спреда, является текущая волатильность рынка. Изменчивость цен на ликвидные активы подвержена зависимости от общей рыночной ситуации, внешних факторов (рыночных, политических, макроэкономических и других). Соответственно, чем больше текущая волатильность актива, тем больший диапазон спреда имеет торгуемая пара.

В комбинации обоих факторов появляется вид извлечения прибыли, называемый «спред-трейдинг». Суть метода заключается в приобретении трейдером одновременно пары контрактов как в близком, так и в долгосрочном периоде. Главным условием является приобретение контрактов на один и тот же актив или, в крайнем случае, актив смежного вида.

К примеру, для минимизации рисков и практически гарантированного извлечения прибыли трейдер совершает покупку контракта на приобретение актива сельскохозяйственной промышленности (кукурузы) в текущем периоде и единомоментно контракт на продажу этого же актива в наиболее ликвидный его период (например, весной во время посевов). Доход извлекается из разницы ценовых категорий спредов, разнесенных по времени при относительно стабильном спреде в каждый отдельно взятый момент времени.

Основные виды

Трейдинг, основанный на покупке/продаже контрактов (спред-трейдинг), является хорошим выбором начинающих трейдеров, стремящихся к извлечению дохода в долгосрочном периоде при минимальном уровне риска. Риски ликвидируются, как правило, покупкой взаимно противоположных контрактов с одновременным получением дохода от их последующей реализации. На этом этапе трейдер определяется с видом спреда, применяемым им в дальнейшей работе на рынке. В основном, выбирают между трех основных видов:

- Внутрирыночный – календарный спред (в англоязычном – «intermarket spreads»), покупки и продажи фьючесных контрактов совершаются в разных временных интервалах, но с сохранением вида торгуемого актива. К примеру, реализуется контракт на поставку сырьевого продукта в апреле текущего года с одновременным приобретением того же сырья, но уже в августе текущего года.

- Межрыночный спред (в англоязычном – «inter–exchange spreads») — вид спреда, схожий с внутрирыночным, с единственным различием – фьючерсные сделки производятся на активы родственного ценообразования, но внутри разных биржевых площадей. Например, на рынке NYMEX приобретается фьючерсный контракт на зерновой актив сельского хозяйства с одновременной реализацией его же (или аналогичного) на другом рынке.

- Междутоварные спреды – основанные на одновременном совершении сделок купли/продажи с активами, различными по типу, но схожими по финансовой зависимости друг от друга. Например, трейдинговый спред между осенним овсом и осенней же кукурузой, валютной парой USD/RUB и взаимоувязанными с ней облигациями.

Классификации

Спреды в торговле активами классифицируются, в основном, по характеру поведения на рынке за период времени, определенный как наиболее перспективный для совершения сделки с целью получения прибыли:

Фиксированный спред

Довольно редкое явление в мире трейдинга, характеризуется неизменностью показателей с течением времени. В большинстве случаев фиксированный спред характерен для наиболее устойчивых валютных пар. Имеет ряд положительных и отрицательных моментов, а именно:

- возможность заведомого планирования расходов на приобретение фьючерсов;

- динамика расширения спреда слабо зависит от текущей волатильности на рынке;

- фиксированные спреды в своем стандартном состоянии имеют более широкий диапазон относительно плавающих спредов или спредов с расширением;

- присутствует некоторая степень задержки исполнения спредов в связи с работой через дилинговые центры.

Спред, фиксированный с расширением

Устойчивый в основное время своего существования, но имеющий способность изменяться (хоть и очень редко) под влиянием воздействия внешних факторов (новостные данные политического или финансового характера, внезапные, не зависящие от состояния рынка обстоятельства непреодолимой силы – засуха, эпидемия, боевые действия и т.д.);

Плавающий спред

Основной вид на рынке, характеризуется отсутствием постоянного значения, зависимостью от большого количества внешних факторов и подверженностью изменению во временном графике, не поддающемся действенному анализу.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Плавающие спреды привлекательны по ряду признаков:

- изначально более узкие, чем спреды других типов;

- в работе присутствуют счета по типу ECN/STP;

- ECN/STP счета имеют поддержку обработки рыночных заказов.

Преимущества спред-трейдинга

Как и любой другой вид трейдерской деятельности, спред-трейдинг имеет свой ряд ярко выраженных преимуществ:

- более низкий уровень возможных рисков потери вложенных средств, достигаемый совершением долгосрочных (длинных) позиций сделок;

- информация в режиме реального времени не требует постоянного мониторинга и отслеживания изменений;

- в связи с долгосрочностью позиций отсутствует необходимость постоянного задействования временных ресурсов на контроль за волатильностью актива;

- степень отражения финансовой маржинальности (одновременной с ее низкими порогами вхождения), возвращаемая трейдеру, сравнительно велика;

- аналитически более предсказуемая ситуация на рынке в отличие от работы со штатными (стандартными) позициями.

Пример сделок по спредам

Любая стандартная сделка по спредам состоит, как минимум, из трех основных этапов:

- Анализ рынка и выбор актива для дальнейшей торговли. Предусматривает выбор наиболее ликвидного товара с точки зрения трейдера в конкретный период времени. Например, допустим, что трейдер определился с двумя контрактами на взаимоувязанные активы №1 и №2 (овес и соя). Фьючерсы на поставку активов №1 и №2 в полугодовой перспективе реализовываются по 10 (десять) долларов за контракт.

- Структура торговли – условно допустим, что трейдером принято решение о продаже пяти контрактов на актив №1 и одновременное приобретение аналогичного количества контрактов на актив №2. Риск разницы цен будет нейтрализован позицией по спреду. А именно – возможные убытки трейдера, возникающие при внезапном снижении цены на приобретенный им ранее актив №2, будут с большой долей вероятности компенсированы доходом с краткосрочной позиции актива №1. Предположим цена по активу №1 упала с десяти (10) до восьми (8) долларов за контракт, а цена по контрактам актива №2 снижена до семи с половиной (7,5) долларов за контракт.

- Получение запланированного дохода — так как значение ценового падения актива №1 являлось более существенным, чем потери от падения цены на актив №2, динамика цены по паре активов полностью нейтрализована и лишь первоначальная разница в ценах на активы 1 и 2 имеют теперь значение. Абсолютный доход составит 50 (пятьдесят) центов с контракта на актив, соответствующий промежутку изменения спреда.

Вывод

Спред является хорошим инструментом в руках опытного трейдера, он существует в диапазоне цен любого представленного на рынке актива и при разумном применении представляет реальную возможность к повышению финансового потенциала. В то же время спред представляет собой потенциальный убыток трейдера и доход брокера – в случае проведения сделки на покупку сразу после продажи и наоборот. Для успешной торговли в данном случае необходимо достаточное движение цены для покрытия курсовой разницы.