44 комментария

44 комментария

Что такое эмиссия денег или ценных бумаг

По условиям экономических требований и правовых норм российского государства Банк России реализует эмиссию денежной наличности и устраивает ее обращение. По своей сути эмиссия денег – это системная процедура по выпуску (печати и запуску в оборот)денежных знаков.В каждом государственном формировании действует своя эмиссионная система, определяющая правила и порядок выпуска банкнот,объемы эмиссии денежной наличности, а также нормы и формат ее обеспечения.

Фидуциарная эмиссия

Круг обязанностей по эмиссии регламентируется Федеральным законом N 86-ФЗ

«О Центральном банке Российской Федерации (Банке России)» и дважды упоминается Конституцией России в ст.71 и ч.1 ст. 75 от 10.07. 2002 года.

На Центральный банк Российской Федерации данными нормативными актами возложена ответственность за выпуск банкнот, металлических монет, казначейских билетов, являющихся его обязательствами и единоличными активами. Эмиссионные банки осуществляют производство кредитных безналичных средств, казначейство производит бумажные и металлические деньги. Кроме того, Банк отвечает за покупюрный состав денежной массы, присутствующей в обращении и необходимой для безотказного исполнения расчетов денежными средствами в пределах Российской Федерации.

Функции по непосредственному эмиссионному кассовому делу управления денежной массой поручены РКЦ – расчетно-кассовым центрам, действующим под эгидой территориальных УЦБ РФ.

Производство наличных/безналичных денег, а именно, денежная эмиссия, осуществляется постоянно. Выдает банк ссуду заемщику – выпускаются деньги в безналичном виде. Ссудополучатель обналичивает кредитный заем в кассе банковского учреждения – в обращение поступают наличные деньги. При гашении кредита заемщиком сумма наличности в обороте, соответственно, уменьшается.

По условиям Конституции Российской Федерации денежной единицей в государстве является рубль. Эмиссия каких-либо других валют запрещена. Выбор формы эмиссии закреплен за полномочиями Банка России, который производит ее как в наличной, так и в безналичной формах, исходя из насущных потребностей.

Кроме формы, Центробанк также волен определять вид необходимой эмиссии:

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

- депозитно-чековой;

- эмиссии ценных бумаг;

- кредитных денег, иначе — фидуциарной.

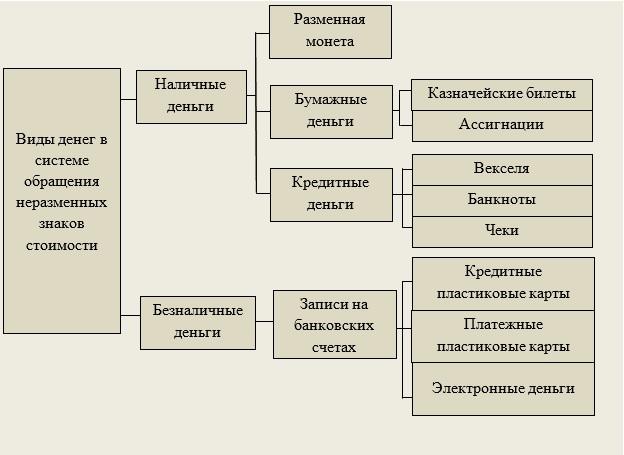

Главной функцией ЦБ РФ и одним из видов эмиссии можно называть фидуциарную эмиссию- операции по наращиванию активов банка и прием вкладов казначейства и иных коммерческих банков. Фидуциарную эмиссию еще иначе называют банкнотной, не подкрепленной золотым запасом. Эта эмиссия кредитных денег/банкнот, в настоящее время не имеющая обеспечения драгоценными металлами, является господствующей. Деньги тоже имеют различные виды, проиллюстрированные на демонстрации ниже:

ЦБР, кроме выпуска в обращение, производит также изъятие денежных знаков в границах Российской Федерации в соответствии с законодательством РФ. Правовое регулирование процесса ввода в обращение и вывода находится в компетенции Совета директоров ЦБ РФ.

Безналичная эмиссия производится по ходу депозитно-ссудных мероприятий. ЦБР координирует обе формы эмиссии посредством денежно-кредитной политики (ДКП). Покрытие дефицита госбюджета РФ с использованием денежной эмиссии запрещено. Конституция Российской Федерации декларирует исключительное право Банка России на производство эмиссии денег в различных формах, тем самым ограничивая допустимость использования эмиссии депозитов коммерческими банками.

Федеральное законодательство, впрочем, ограничивает бесконкурентную функцию ЦБР рамками эмиссии денежной наличности. Равным образом ст. 29 ФЗ не предусмотрена функция ЦБР по формированию безналичного денежного оборота. Обе формы обращения денег регулируются федеральным законом, но не банковским законодательством. Регламент применения эмиссии безналичных денежных знаков и организации денежного оборота каким-либо ведомством РФ, равно как и ЦБРФ, законодательной базой РФ не предусмотрен, что может приводить к превышениям полномочий в коммерческом банковском секторе.

Центральный банк в каждой стране реализует монопольное право на эмиссию банкнот, хранение золотых и валютных резервов, проведение ДКП в рамках политики государства и осуществляет валютные отношения. Кроме того, ЦБ принимает участие в менеджменте государственного долга и производстве РКО (расчетно-кассового обслуживания) государственного бюджета.Денежная эмиссия может вызывать инфляционные процессы в экономике государства, так как является одним из факторов, влияющих на инфляцию.

Депозитно-чековая эмиссия

Депозитно-чековая эмиссия представляет собой основу безналичных расчетов. В настоящее время функцию реализации этого вида эмиссии исполняет как Банк России, так и коммерческие банки.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Кредитные средства, выделяемые Центральным банком в адрес коммерческих банков, зачисляются на счета банков-заемщиков. Посредством такого кредитования происходит реализация депозитной эмиссии ЦБ. Банк России получает ресурсы для кредитования из средств, образовавшихся за счет вкладов казначейства и коммерческих банков.

Депозитно-чековая эмиссия получила свое название, исходя из того, что в процессе предоставления эмиссионных кредитов различным банковским учреждениям на счетах таких банков оформляются депозиты для дальнейшей выдачи чеков, участвующих в платежном обороте. Этот вид эмиссии своими масштабами существенно превосходит эмиссию денег.

Депозиты пополняются всевозможными способами:

- вкладом наличными деньгами;

- переводами безналичных;

- чеками;

- векселями.

В процессе выдачи кредитных средств ссудополучателю перемещение реальных денег не осуществляется, этот механизм реализуется следующими действиями:

- банк открывает ссудный счет, формируя его в балансовом активе;

- на нем на дебете отображается заемная сумма;

- посредством кредита сумма перечисляется на расчетный счет;

- создается «мнимый» депозит.

Вот так банковское учреждение создает деньги, по сути эмитирует, зачисляя на ссудный счет заемщика. Получается, депозитно-чековая/кредитная эмиссия – это производство безналичных денег посредством роста остатков на расчетных счетах.

Эти вновь созданные деньги могут быть использованы заемщиком в виде безналичных платежей или дальнейшего обналичивания. Условием, ограничивающим подобного рода эмиссию, является необходимость в достаточном количестве реальных денежных средств на корсчетах банка. Кроме того, банк, предоставляющий кредит, должен перевести реальные деньги в качестве обеспечения в резервный фонд Центробанка.Условия кредитной эмиссии регламентируются инструкциями и методами ДКП ЦБРФ с использованием нормативов на резервирование и понижение/повышение уровня ликвидности.

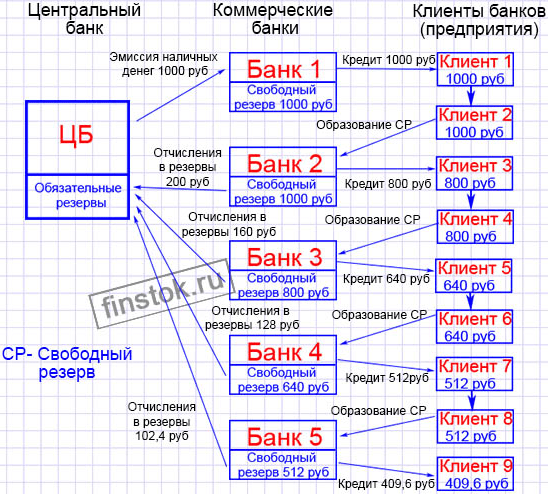

За счет выдаваемых кредитов растет банковский мультипликатор, стимулируя рост безналичной денежной массы. Механизм его формирования заключается в многократном использовании эмитированных денег. Средства, сгенерированные депозитно-чековой эмиссией, поступают в другой коммерческий банк, использующий «новые» деньги для выдачи кредита уже своему клиенту и создания собственных «мнимых» вкладов, реализации собственной депозитно-чековой эмиссии с последующим отчислением в ФОР Центробанка. Таким образом, располагаемая сумма у второго в цепочке банка меньше, чем у первого, на объем, перечисленный в резерв ЦБ. Далее средства передаются следующему банку и еще одному до полного затухания эмиссии,пока объем средств, перечисляемых каждым участником цепочки в ФОР не достигнет уровня эмиссии, проведенной ЦБ.

Принцип «работы» банковского мультипликатора представлен на демонстрации ниже:

Депозитно-чековая эмиссия может быть осуществлена в границах отдельно взятого коммерческого банка в случае обретения первичной эмиссионной ссуды от ЦБ, не выходящей за рамки этого банка вместе с филиалами. При условии, если ссуда будет использоваться клиентами этого банка. В таком случае банк выдаст множество кредитов заемщикам, попутно создавая депозиты в сумме, почти равной по объему первоначальной эмиссии.

Эмиссия ценных бумаг

Финансовый инструмент используется для решения определенных задач. Ценные бумаги могут эмитироваться не только государственными институтами, но и частными организациями, у которых имеется на это право. Некоторые типы ценных бумаг, к примеру, векселя, могут выпускаться частными лицами. Законодательно эмиссия ценных бумаг упорядочена правовыми уложениями«Об акционерных обществах», «О рынке ценных бумаг». В актах детально представлена процедура эмиссии в разрезе каждого этапа и определены признаки ценных бумаг:

- фиксируют общность имущественных/неимущественных прав, которые подлежат уступке и удостоверению в соответствии с нормами законодательной базы;

- размещаются выпусками;

- имеют одинаковые объемы и равные сроки применения прав внутри каждого выпуска, независимо от даты приобретения таких бумаг.

Среди упомянутых законодательных актов, в различной мере определяющих уклад существующих процедур эмиссии ценных бумаг,стоит также упомянуть закон «О защите прав и законных интересов инвесторов на рынке ценных бумаг». Этот нормативный акт, оберегая бизнес-интересы инвесторов неопределенного им круга, устанавливает ряд ограничений и запретов в отношении деятельности профессиональных инвесторов. Кроме того, Постановлением Федеральной комиссии по рынку ценных бумаг «Стандартами эмиссии акций при учреждении акционерных обществ, дополнительных акций, облигаций и их проспектов эмиссий» установлены детализированные требования к структуре регистрационных документов.

Предприятия выходят на рынок самостоятельно или силами андеррайтеров – профессиональных посредников с обязательствами организации эмиссии и последующего размещения ценных бумаг. Производство ценных бумаг и дальнейшее размещение с целью продажи делаются предприятием для решения вопроса привлечения инвестиций, которые могут быть как заемными, так и не быть таковыми.

Процесс стандартной эмиссии ценных бумаг можно разделить на несколько упорядоченных государственными регламентами этапов:

- принятие компанией решения о выпуске ценных бумаг;

- регистрация эмиссионных бумаг, в том числе проспекта эмиссии;

- печать сертификатов;

- размещение бумаг на торгах бирж и других площадках путем закрытой или открытой подписки;

- регистрация доклада результатов выпуска ценных бумаг;

- публикация информации, размещенной в отчете по итогам выпуска, в случае сопровождения госрегистрации регистрацией проспекта.

Эмиссионные бумаги выпускаются в виде именных или на предъявителя. Сама эмиссия подвергается обязательной регистрации Министерством финансов Российской Федерации или Министерствами финансов региональных управлений по месту нахождения эмитента.

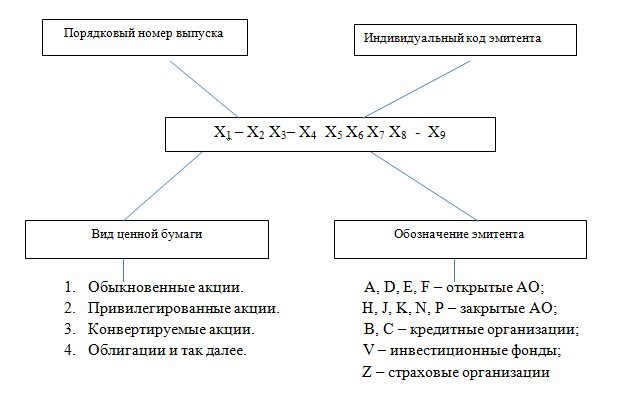

Регистрирующий орган выполняет процедуру регистрации, суть которой заключается в официальной фиксации обязательств эмитента – лица, ответственного за эмиссию. Конкретный выпуск бумаг нумеруется и его регистрационный номер отображается в государственном реестре. Структура типового регистрационного номера приведена на демонстрации ниже:

После регистрации выпуска эмитент может приступать к размещению ценных бумаг на рынке по эмиссионной цене, которая может меняться, исходя из ситуации на рынке. Эмиссионная цена акций должна быть выше номинала. Разница между эмиссионной ценой, установленной эмитентом, и номиналом называется эмиссионным доходом и вливается в состав дополнительного капитала организации.

Облигации, в отличие от акций, могут размещаться как по цене номинала, так и выше/ниже его. В этом случае доходом инвестора станет сумма дисконта, а при превышении ставкой купона процентной ставки рынка облигация может быть продана с получением премии по цене выше ее номинала.

Разместить ценные бумаги эмитент должен в течение года с момента начала эмиссии, и вскоре после размещения представить отчет об эмиссии. Эмитент имеет право на размещение такого количества ценных бумаг, какое было заявлено изначально при госрегистрации. Кроме того, эмитент в соответствии с законодательством обязан публиковать информацию о себе и размещать ее в ежеквартальном отчете.

Различают стандартную и специальную эмиссии ценных бумаг.В некоторых случаях процесс эмиссии отличается от обычной процедуры. Это условие актуально при реорганизации юридических лиц, связанной со слияниями, поглощениями или другими преобразованиями. В таком случае этапы проведения специальной эмиссии представляются таким образом:

- принимается решение об эмиссии ценных бумаг;

- производится размещение;

- государственная регистрация осуществляется одновременно с выпуском и отчетом о результатах этого выпуска.