нет комментариев

нет комментариев

NPV инвестиционного проекта: формула расчета

NPV инвестиционного проекта – это величина будущих денежных потоков, уменьшенная на сумму затрат и приведённая к текущей стоимости. Показатель позволяет оценить привлекательность и доходность проекта, а также адекватно сравнить несколько вариантов вложений. Что подразумевается под приведением к текущей стоимости и зачем нужно рассчитывать NPV, рассмотрим в данной статье.

Что такое дисконтирование

Перед тем как углубляться в значение самого NPV, необходимо сделать акцент на том, что такое дисконтирование и зачем оно нужно. Под дисконтированием понимается приведение будущих сумм денежных потоков к их текущей стоимости. Проще всего рассмотреть этот принцип на примере банковского депозита.

У гражданина Петрова есть 10 тыс. рублей, которые он хочет положить на депозит под ставку 5% годовых. Через 5 лет исходные 10 тысяч превратятся в 12 500 рублей. Значит, приведённая или дисконтированная стоимость этих 12 500 рублей на данный момент – 10 000 рублей.

Дисконтировать денежные потоки необходимо для того, чтобы адекватно соотносить доходы от проекта и вложения в него. Нельзя просто вычесть сегодняшние затраты из сумм денежных потоков, которые ожидаются в будущем – необходимо сначала привести их к единой стоимости, а потом уже рассчитывать чистый доход.

Что брать за ставку дисконтирования

Многих предпринимателей данный вопрос ставит в тупик. Они затрудняются определить стоимость ресурсов, особенно если вкладывают собственные деньги – кажется, что они-то бесплатны.

Вот что можно взять в качестве отправной точки:

- ставка по банковскому депозиту;

- средняя доходность вложений на фондовом рынке (по отдельному виду ценных бумаг либо по инвестиционному портфелю);

- ставка по банковскому кредиту;

- ставка по договору займа, под которую можно взять в долг у физического или юридического лица;

- средняя доходность бизнеса в процентах за год.

Логика проста. Если инвестор мог получить 5% годовых за счёт вложения денег на депозит, в ценные бумаги и др., но не получил, потому что вложился в инвестиционный проект, – для него это будет являться стоимостью капитала. И эту упущенную выгоду нужно принимать в расчёт при оценке доходности проекта.

Возможна также ситуация, когда инвестор вложил свободные денежные средства, а потом они понадобились ему самому. Отозвать их из проекта он не может, поэтому вынужден взять кредит в банке. Исходя из этого, ставку по банковскому кредиту также можно использовать в качестве ставки дисконтирования.

Как рассчитать NPV вручную

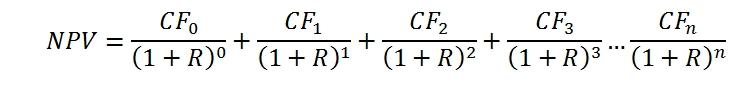

В развёрнутом виде формула NPV выглядит следующим образом:

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

где NPV – это чистый приведённый доход инвестиционного проекта;

CF – денежный поток отдельного периода;

R – ставка дисконтирования;

n – количество периодов или общий срок жизни инвестиционного проекта.

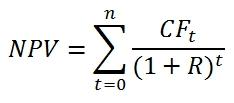

В упрощённом виде эта же формула выглядит так:

Нулевой период в данном случае – это этап старта проекта, и в первой дроби учитываются первоначальные вложения проекта. Поскольку это расход, первая дробь всегда будет отрицательной.

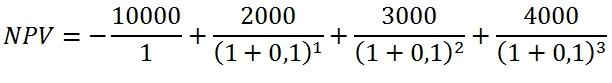

Допустим, есть проект с первоначальными вложениями 10 000 рублей. В 1 году он приносит 2 000 рублей денежного потока, во втором, третьем, четвёртом и пятом – 3000, 4000, 5000 и 6000 рублей соответственно.

Инвестор Иванов может вложить свободные 10 000 рублей в данный проект, а может реинвестировать их на развитие собственного бизнеса, который обычно приумножает деньги примерно на 10% в год.

Если взять эти 10% в качестве ставки дисконтирования, то пример расчёта NPV будет выглядеть таким образом:

Сидеть и высчитывать значение вручную необязательно – можно воспользоваться функцией в Excel.

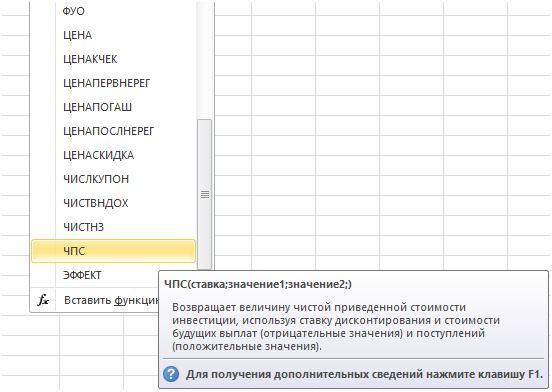

Расчёт NPV через Excel

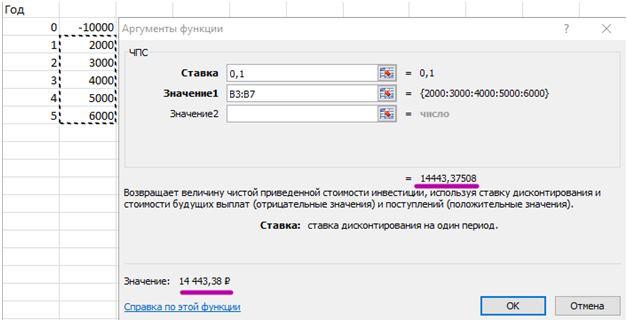

На помощь инвестору приходит функция ЧПС – чистая приведённая стоимость. Она находится в разделе с финансовыми функциями.

Для расчёта показателя нужно ввести ставку дисконтирования, а также величины денежных потоков.

Поэтому для корректности расчётов нужно указывать суммы, начиная с первого года, а первоначальные вложения вычесть самостоятельно.

Выше приведён пример расчёта NPV через функцию ЧПС. Система выдала значение в 14 443, 38 руб., однако здесь не учтены первоначальные вложения 10 000 руб. За их вычетом NPV проекта составит 4 443, 38 руб.

Экономический смысл

Когда NPV положительный, это означает, что вложение окупает и первоначальные затраты, и стоимость капитала на протяжении всего срока жизни проекта. Поэтому когда получается положительное значение NPV, инвестору рекомендуется принять проект.

И, напротив, при отрицательном значении от такой инвестиции рекомендуется отказаться – она убыточна, денежные потоки не покрывают первоначальных вложений и/или стоимости инвестированного капитала. В случае, когда проводится сравнение двух и более проектов, необходимо выбирать тот, который генерирует наибольший чистый приведённый доход.

В заключение можно отметить, что преимуществами метода NPV выступает однозначность ответа (положительный результат – проект принимаем, отрицательный – отклоняем), а также учёт изменения стоимости денег со временем.

К недостаткам относится то, что все величины денежных потоков носят прогнозный характер и не всегда воплощаются в жизнь. Кроме того, часто возникают сложности с тем, какое значение принимать за ставку дисконтирования.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе