нет комментариев

нет комментариев

ОФЗ для физических лиц в 2020 году: плюсы и минусы инвестирования

Заработать на финансовом рынке в России можно разными способами, но самый надёжный вариант для физических лиц в 2020 году – купить облигации федерального займа, гарантом по которым выступает само государство. Плюс ко всему ОФЗ выгоднее банковских депозитов. Чтобы понять, что такое облигации федерального займа (сокращённо ОФЗ), и разобраться, как с ними работать, для начала нужно вспомнить общую теорию. Облигация – это, простыми словами, ценная бумага, через продажу которой эмитент (тот, кто её выпустил в обращение) привлекает средства для финансирования своей деятельности.

Лицо, купившее облигацию у эмитента, принято называть «держателем». Оно получает доход в виде регулярных процентов либо за счёт разницы между ценами покупки и погашения этой бумаги. Фактически выпуск облигации является разновидностью кредита, ведь эмитент становится должником держателя и выплачивает ему за использование привлечённых средств вознаграждение.

Все облигации, обращающиеся на российском биржевом и внебиржевом рынках, делятся на:

- Корпоративные – бумаги, выпущенные частными компаниями для финансирования инвестиционных проектов, погашения более ранних задолженностей и т.д. Их надёжность во многом зависит от устойчивости самой организации.

- Региональные, муниципальные – долговые бумаги субъектов РФ. Их надёжность оставляет желать лучшего, поскольку из-за специфики бюджетной политики многие российские регионы находятся на грани дефолта.

- Федеральные (ОФЗ) – облигации, через которые Минфин привлекает средства для финансирования расходов федерального бюджета. Проще говоря, через них государство берёт деньги взаймы. По степени надёжности это самые «непотопляемые» ценные бумаги в России.

Чем облигации отличаются от акций

Рассмотрим, в чём же разница между акциями и облигациями. Такой вопрос задают практически все неквалифицированные инвесторы, которые недавно пришли на финансовый рынок. На самом деле между этими инструментами отличия есть, и они весьма существенные. Ниже в таблице перечислены ключевые особенности ценных бумаг с разбивкой по ключевым признакам.

| Признак | Обыкновенные акции | Облигация |

|---|---|---|

| Юридический статус держателя бумаги | Акция – это доля в капитале организации. Её держатель является «частичным» собственником компании. | Облигация – это долговой инструмент. Её держатель даёт эмитенту деньги взаймы, т.е. не является собственником. |

| Как выплачивается вознаграждение держателю бумаги | Владелец обыкновенной акции имеет право на получение дивидендов, но компания по итогам отчётного периода может отказаться от их выплаты. | Эмитент облигации обязан в установленные сроки перечислять держателю бумаги оговоренное вознаграждение за использование привлечённого капитала. В случае отказа от исполнения обязательств (дефолт) владельцы облигаций имеют право запустить процедуру банкротства должника. |

| Как определяется величина вознаграждения | Сумма дивидендов на 1 акцию рассчитывается исходя из величины чистой прибыли. | Проценты (купоны) по облигациям чаще всего фиксированы, но иногда они корректируются с поправкой на инфляцию и другие параметры, оговоренные при эмиссии. |

| Срок обращения | Акции обращаются до тех пор, пока акционерное общество не примет решение о ликвидации или реорганизации в иную форму. | Облигации обычно выпускаются на определённый срок с гарантией полного погашения, хотя справедливости ради заметим, что в истории есть примеры «вечных» долговых бумаг. |

Что касается сходств между акциями и облигациями, то оно всего одно — владельцы бумаг могут получить прибыль не только за счёт дивидендов или процентов, но и на разнице цен покупки/продажи.

Что лучше покупать – акции или облигации

Разумеется, можно приводить разные нестандартные примеры и ситуации, особенно из российской практики, но в общем случае акции выгоднее, а облигации надёжнее. Проще говоря, если инвестор намерен получать небольшой, но стабильный доход, ему следует приобретать долговые бумаги.

Доходность акций в большей степени зависит от спекулятивного фактора (в течение года их цены меняются на десятки процентов как в положительную, так и негативную сторону), рыночной конъюнктуры и решений совета директоров компании. По надёжности они уступают облигациям, особенно государственным.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Преимущества и недостатки ОФЗ

Основные плюсы ОФЗ очевидны. Как уже отмечалось, это самые надёжные ценные бумаги, и дело здесь даже не в том, что государство старается всеми силами избегать повторения собственных ошибок прошлого (дефолта 1998 г.) и по идейным соображениям теперь исполняет обязательства «до последнего», вовсе нет, просто сегодня финансовая система РФ действительно устойчива.

На это есть ряд объективных причин:

- относительно низкая инфляция;

- большие золотовалютные резервы;

- бюджет в 2018 году был исполнен с профицитом;

- у страны небольшой внешний долг.

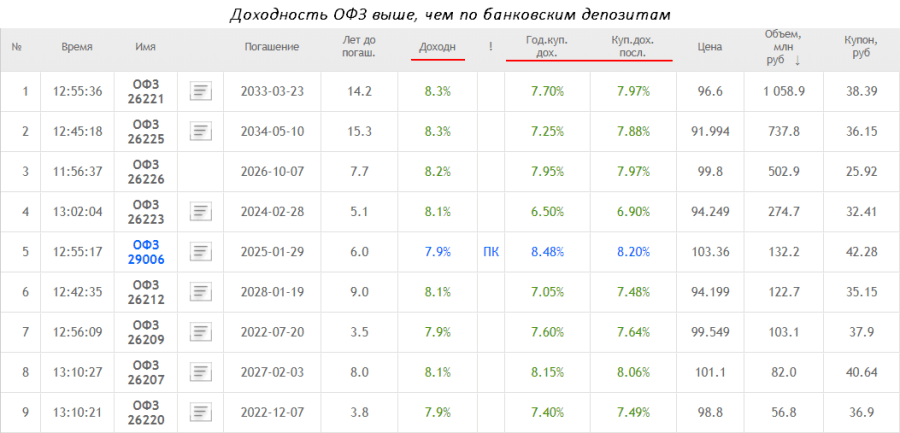

Ещё один плюс ОФЗ – они гораздо выгоднее банковских вкладов. Например, в 2019 году вклад можно было разместить в среднем под 6% годовых, а облигации федерального займа приносили около 8%.

И последнее преимущество – если покупать ОФЗ через индивидуальный инвестиционный счёт (ИИС), государство может вернуть часть уплаченного ранее НДФЛ (т.е. предоставит вычет). Но здесь есть дополнительные условия, поэтому к данному вопросу мы ещё вернёмся позже.

Явных недостатков у ОФЗ нет, поэтому остаётся лишь отметить незначительные минусы, которые могут показаться важными отдельным участникам финансового рынка. Во-первых, это инвестиционный процесс долгосрочного характера, что хорошо заметно при покупке так называемых «народных облигаций».

Во-вторых, несмотря на то, что Минфин и ЦБ РФ считают ОФЗ самыми простыми инвестиционными инструментами для рядового неквалифицированного инвестора, освоить их не так легко, как может показаться на первый взгляд. Особенно это касается ситуаций, когда портфель регулярно пересматривается.

И, в-третьих, доходность ОФЗ хоть и превышает проценты по банковским депозитам, но она всё равно подойдёт не всем инвесторам. Повторим, облигации являются оптимальным вариантом для консервативных вкладчиков.

Где в РФ купить государственные облигации

В 2019 году в России физическим лицам доступны облигации федерального займа двух типов:

- рыночные – это стандартные ОФЗ, обращающиеся на Московской бирже;

- народные – это упрощённая «версия» (обозначаются ОФЗ-н) облигаций, созданная Минфином специально для людей, которые не хотят разбираться с биржевыми тонкостями.

Народные ОФЗ-н

Оба этих варианта имеют свои особенности, поэтому для начала рассмотрим, как купить ОФЗ физическому лицу, не желающему «уходить с головой» в биржу. Сделать это можно в Сбербанке, ВТБ, «Почтабанке» и «Промсвязьбанке».

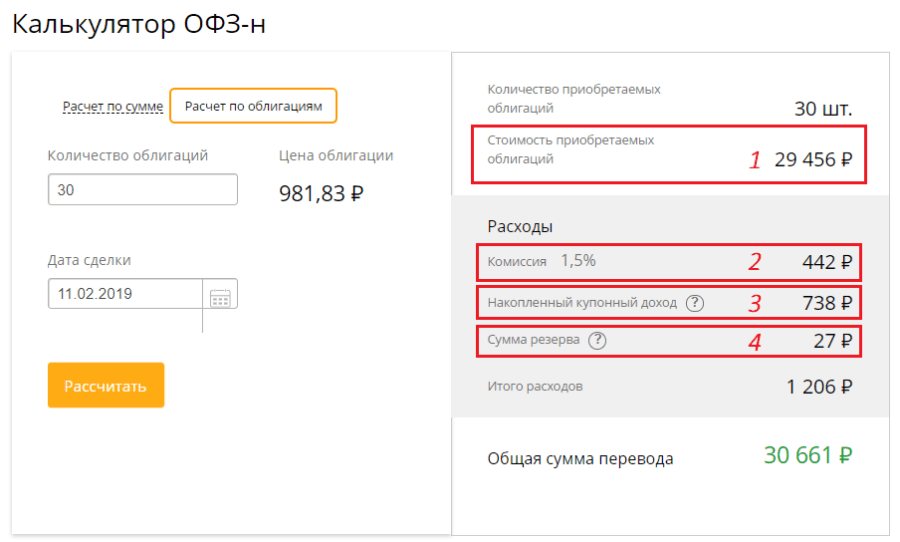

Возьмём для примера Сбербанк (алгоритм действий везде одинаков). Первым делом клиент должен обратиться в банк, открыть там брокерский счёт и пополнить его на сумму, которая будет инвестирована в ОФЗ-н и покроет все сопутствующие расходы. Попробуем кратко объяснить, из каких частей состоит эта величина:

- Стоимость приобретаемых облигаций. Она определяется умножением количества бумаг на их цену (минимальный объём сделки составляет 30 шт.).

- Комиссия, которую берёт банк за совершение сделки. Она зависит от величины инвестиций – чем больше клиент покупает облигаций, тем ниже комиссионные издержки.

- Накопленный купонный доход. Если ОФЗ-н приобретаются до выплаты купона за первое полугодие, клиент должен компенсировать банку проценты, набежавшие с момента выпуска бумаг в обращение.

- Резерв – запасная сумма на случай, если с момента подачи распоряжения на покупку ОФЗ их цена немного изменится.

Затем клиент просто отдаёт распоряжение о сделке лично в офисе или через специальное приложение на смартфоне. Всё, народные облигации куплены. Обращаем внимание на один факт – несмотря на то, что счёт, через который приобретаются ОФЗ-н, является брокерским, клиенту не потребуется разбираться с биржевыми терминалами и прочей финансовой спецификой.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Кроме этого, недавно стало известно, что во втором полугодии 2019 года возможность покупки ОФЗ-н появится в новом сервисе, разработанном совместно Минфином и ЦБ – «Маркетплейсе». Маркетплейс – это своеобразный супермаркет финансовых продуктов, где в онлайн-режиме клиенты смогут выбирать подходящие для себя услуги. Предполагается, что такая модель позволит повысить спрос на ОФЗ со стороны населения.

Что касается стандартной спецификации самих ОФЗ-н, то в ней перечислены следующие условия:

- номинальная цена облигации – 1000 руб.;

- срок обращения – 3 года;

- период размещения (окно для приобретения) – устанавливается для каждого выпуска, нужно уточнять при обращении в банк;

- доходность годового купона (процент) растёт каждый год за время владения облигацией;

- купоны выплачиваются каждые 6 месяцев.

Конкретные процентные ставки, в том числе доходность облигаций к погашению, в разных выпусках по понятным причинам меняются, поэтому их актуальную величину необходимо уточнять на конкретную дату. Главный плюс народных облигаций состоит в упрощённом порядке их покупки. Всё, что нужно сделать клиенту, так это обратиться в отделение банка, уполномоченное на операции с народными облигациями. Остальные действия физлицо будет уже совершать под руководством консультантов.

Ну а минус у ОФЗ-н, если рассматривать их с позиции простого человека, который намерен держать их до погашения, всего один – банковская комиссия немного снижает потенциальную доходность. Если же народные облигации продаются в течение года после покупки, физическое лицо не только ничего не заработает, но и потеряет часть средств на комиссиях. По этой причине более активные и деятельные инвесторы предпочитают совершать операции не с народными ОФЗ, а прямо на бирже.

Понятие накопленного купонного дохода

В принципе, ничего сложного в операциях с народными облигациями нет, но люди часто задают вопросы именно по накопленному купонному доходу (НКД) ОФЗ — что это такое и как это работает. Чтобы разобраться с данным показателем, вернёмся к теоретической части.

Справедливая стоимость облигации состоит из двух частей:

- её фактической цены, которая всегда известна;

- купонного дохода – вознаграждения, выплачиваемого держателю облигации.

Если бы купонный доход выплачивался за каждый день сразу на расчётный или брокерский счёт держателя облигации, то никакого понятия НКД просто не было бы, но по ОФЗ купонные выплаты осуществляются по строгому графику (обычно раз в полгода).

Проще говоря, купонный доход маленькими ежедневными порциями постепенно накапливается, а потом при наступлении даты выплаты НКД перечисляется эмитентом бумаги на счёт держателя облигации. Схематично этот процесс можно представить следующим образом:

| День | Ежедневный купонный доход, руб. | Накопленный купонный доход, руб. |

|---|---|---|

| 1 | 0,3 | 0,3 |

| 2 | 0,3 | 0,6 |

| 3 | 0,3 | 0,9 |

| 4 | 0,3 | 1,2 |

| 5 | 0,3 | 1,5 |

| ….. | … | … |

| 180 | 0,3 | 54 |

| 181 | 0,3 | 54,3 |

| 182 – день выплаты НКД | 0,3 | 54,6 |

| 183 | 0,3 | 0,3 |

А теперь рассмотрим одну ситуацию. Предположим, инвестор А купил облигацию в первый день купонного периода, удерживал её 120 дней, после чего решил продать контрагенту Б. По данным из нашего примера НКД на 120 день составил 36 руб. (120*0,3). Обычная логика подсказывает, что все права и выгоды на этот НКД должны перейти к новому владельцу (Б), а продавец облигации (А) ничего не получит, раз не стал дожидаться выплат.

Действительно инвестор Б получает все права на НКД, но рынок ОФЗ так устроен, что покупатель облигации всегда компенсирует продавцу тот «виртуальный» купонный доход, который был им накоплен за время владения бумагой. Это значит, что после перепродажи облигации на 120 день инвестор Б компенсирует старому держателю 36 руб. из своего «кармана», а когда подойдёт день выплаты НКД, эмитент облигации в установленном порядке переведёт на счёт Б накопленный купонный доход в размере 54,6 руб. Получается, что по итогам полугодия участники рынка зафиксируют следующие чистые доходы:

- инвестор А – 36 руб.;

- инвестор Б – 18,6 руб. (54,6 — 36).

Отсюда и вытекает обязательство физлица, приобретающего ОФЗ-н, выплатить банку-агенту накопленный купонный доход. Так работает долговой рынок.

Проще говоря, если инвестор покупает акции Сбербанка перед очередной фиксацией реестра, он получает право на дивиденды и ничего не компенсирует прежнему владельцу бумаг. Справедливо и обратное утверждение – если держатель акций продаёт их незадолго до фиксации реестра акционеров, он не получит ничего, т.е. дивиденды в полном объёме уйдут новому владельцу.

По этой причине рынок облигаций ведёт себя гораздо спокойнее, ведь его участники не охотятся за «нераспределённой прибылью» (назовём её так). Каждый держатель ценной бумаги получает свою долю купонов пропорционально сроку владения ОФЗ.

Как купить рыночные ОФЗ

С народными облигациями всё должно быть понятно, поэтому осталось кратко прокомментировать, как купить ОФЗ физическому лицу на российской бирже. В данном случае алгоритм действий будет включать следующие этапы:

- нужно обратиться к лицензированному брокеру для открытия биржевого счёта;

- затем потребуется установить программу – торговый терминал (на Московской Бирже чаще всего используется Quik);

- на последнем этапе из всего перечня доступных ОФЗ отбираются и приобретаются подходящие варианты.

Выгоднее всего ОФЗ покупать через индивидуальный инвестиционный счёт (ИИС). Он удобен в том случае, если соблюдаются следующие условия:

- инвестор получает белую зарплату (платит НДФЛ);

- лицо готово отвлечь средства из своего оборота на 3 года (именно на такой минимальный срок открывается ИИС).

Дело в том, что владельцам ИИС предоставляются налоговые льготы, в частности, если работать с ОФЗ, то особенно выгодным будет вычет первого типа, по правилам которого из бюджета можно вернуть часть НДФЛ, уплаченного за последний год. Если физлицо не имело официального дохода за минувший год, то можно ограничиться и обычным брокерским счётом. В этом случае никаких «бонусов» от государства получить не удастся.

Виды рыночных ОФЗ

Самое сложное при работе с обычными облигациями федерального займа для начинающего инвестора – это правильно оценить их потенциал и выбрать подходящий вариант. Всего есть 4 вида ОФЗ:

- ОФЗ-ПД – классический и самый понятный вариант облигации. ПД означает «Постоянный Доход», т.е. купон по ним фиксированный и определяется в момент размещения.

- ОФЗ-ПК – это облигации с переменным купоном, который зависит от взвешенной ставки однодневных кредитов на условиях «overnight» (ставка RUONIA).

- ОФЗ-ИН – это долговые бумаги с индексируемым номиналом. Для них характерны невысокие ставки, но зато сам номинал корректируется каждый год на величину инфляции.

- ОФЗ-АД – это облигация, предусматривающая постепенную амортизацию тела долга. Для частных инвесторов это самый бесполезный вариант из-за низкой ликвидности и сложных расчётов.

Что нужно учесть при покупке облигаций на бирже

В целом, сделки с ОФЗ через биржу выгоднее и удобнее, чем покупки народных облигаций. На это есть объективные причины:

- нет высокой комиссии банка (брокерская комиссия настолько мала, что ей можно пренебречь);

- минимальный объём сделки с рыночными ОФЗ – 1 бумага (т.е. можно не сразу покупать 30 облигаций, а формировать портфель постепенно);

- их в любой момент можно продать, сохранив НКД (в том же Сбербанке при продаже ОФЗ-н в первый год инвестор ничего не получает).

С другой стороны, биржевые операции имеют свою специфику, а многие инвесторы в итоге срываются в спекуляции. Нельзя сказать, что активные операции на финансовом рынке априори вредны, но ОФЗ – это не тот актив, на котором можно извлечь прибыль, значительно превышающую средние рыночные показатели.

Подводя итог, хотим отметить некоторые нюансы, которые следует учитывать, планируя работу на бирже:

- ОФЗ нельзя использовать в качестве залога на срочном рынке. Это значит, что не получится купить облигации «на всё», а потом под них же приобрести фьючерсы на USD/RUB или акции «Лукойла».

- Категорически не рекомендуется использовать в операциях с ОФЗ плечи, так как плата за кредитные средства на российском рынке превышает купонные выплаты по государственным бондам.

- Теоретически плечо можно использовать для «набивки» купонов по ОФЗ с целью их последующего вывода с ИИС и досрочного обнуления последнего, но не исключено, что такие операции попадут в поле зрения ФНС со всеми вытекающими последствиями.

- Если в планах не стоит удерживать облигацию до погашения, пристальное внимание нужно обращать на её ликвидность, так как в случае продажи нужно будет найти в биржевом стакане встречные заявки («неликвид» сбросить проблематично).