нет комментариев

нет комментариев

КБК для ЕНВД на 2020 год и пример расчёта налога

Единый налог на вмененный доход, он же ЕНВД или «вмененка» — это налог для малого бизнеса, которым облагаются отдельные виды деятельности. При выполнении некоторых условий небольшие фирмы и ИП могут по своему желанию уплачивать его взамен иных обязательных платежей. В статье представлена полная информация об особенностях режима и порядке его применения, включая КБК по ЕНВД на 2020 год для ИП и юридических лиц, которые понадобятся для уплаты вмененного налога.

Особенности

Режим, основанный на уплате ЕНВД, применяется к определенным видам, а не ко всей деятельности бизнес-субъекта. Иначе говоря, фирма может применять одну из прочих налоговых систем — основную (ОСН) либо упрощенную (УСН) — и при этом по отдельному или нескольким направлениям деятельности быть плательщиком ЕНВД. Отличительная черта вмененки — налог рассчитывается от суммы потенциального дохода, а не реального объема выручки (прибыли). Это значит, что ЕНВД платится вне зависимости от того, получила ли фирма в отчетном периоде прибыль или закрыла его с убытком.

Еще одна особенность — ЕНВД можно применять лишь в отношении некоторой деятельности, хотя эти направления весьма популярны. Общий список представлен в Налоговом кодексе (статья 346.26, пункт 2). Однако решающую роль в этом смысле играет местное законодательство. Рассматриваемый режим должен быть введен в действие в городе или муниципальном районе, где ведется бизнес.

Также местные власти утверждают перечень деятельности, при занятии которой можно перейти на вмененку (в границах НК РФ). Так, ЕНВД облагается торговля в небольших магазинах. Однако бизнесмены из Москвы плательщиками этого налога являться не могут, поскольку на территории столицы вмененка не введена. А вот, например, в Санкт-Петербурге этот режим есть, хоть и с ограничениями.

Таким образом, чтобы точно понимать, может ли хозяйствующий субъект рассчитывать на уплату ЕНВД, следует:

- проверить по Налоговому кодексу, включена ли его деятельность в список облагаемых;

- свериться с актами местного законодательства и выяснить, введен ли ЕНВД в конкретной местности в отношении указанной деятельности.

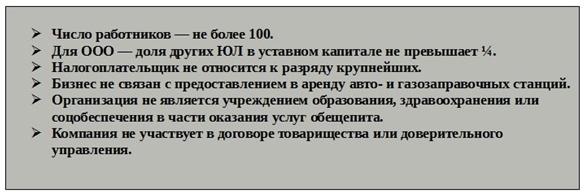

Условия применения

Рассматриваемый режим разработан специально для небольших фирм и предпринимателей, поэтому есть определенные ограничения для его использования.

Стать плательщиком вмененного налога можно в том случае, если хозяйствующий субъект начал заниматься попадающей под него деятельностью. Например, компания торгует оптом и применяет ОСН. Параллельно решено заняться торговлей в розницу и уплачивать ЕНВД. В течение 5 дней с момента начала новой деятельности фирме нужно зарегистрироваться как плательщику вмененки.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

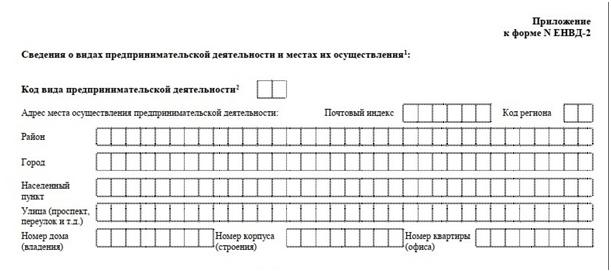

Как встать на учет и сняться с него

По общему правилу заявление о начале уплаты ЕНВД подается в ИФНС по месту ведения бизнеса. Но если она не привязана к определенной территории, то регистрироваться нужно в «своей» инспекции, то есть в той, к которой прикреплен район расположения ЮЛ или место жительства ИП. Это актуально для развозной или разносной торговли, перевозки людей и грузов, а также размещения рекламы на транспорте.

Заполнение заявления не вызывает трудностей. Необходимо лишь правильно выбрать код вида предпринимательской деятельности. Взять его нужно из приложения № 5 к приказу ФНС РФ от 26.06.2018 № ММВ-7-3/414@. В документе приведены 22 кода. Эти коды не следует путать с ОКВЭД, имеющими более сложную структуру.

ИФНС ставит плательщика на учет (или снимает с него) не позже 5 рабочих дней. Момент отсчета срока — дата подачи заявления. Став плательщиком ЕНВД, отказаться от его уплаты до конца года нельзя. Но это справедливо, если деятельность, которая облагается этим налогом, продолжает осуществляться. Если же она прекратилась, то ждать не нужно — заявление о прекращении уплаты вмененного налога подается также в течение 5 дней.

Если условия применения режима будут нарушены, компания «слетит» с ЕНВД, то есть утратит право его уплачивать. Как это может произойти? Например, количество сотрудников за год превысит сотню либо будет заключен договор простого товарищества. Часто возникает вопрос: какой налоговый режим будет применяться после вмененки в этом случае? Тут все просто — именно тот, который применялся до ЕНВД. Если переход на него осуществлялся с упрощенной системы, то она и будет применяться. Если УСН в свое время не выбиралась в качестве режима, то плательщик окажется на ОСН.

Какие налоги не уплачиваются

ЕНВД платят взамен трех основных налогов:

- Налог на прибыль организации или НДФЛ предпринимателя.

- Налог на имущество. Есть ограничение — вмененка не заменяет налог в отношении недвижимости, который начисляется исходя из ее кадастровой стоимости.

- НДС. Исключение составляет таможенный НДС, а также уплачиваемый агентами.

Эти налоги не уплачиваются лишь с операций, которые облагаются ЕНВД. Если параллельно осуществляется иная деятельность, не попадающая под вмененку, то упомянутые налоги платить придется. В таком случае речь идет о совмещении деятельности, попадающей под ЕНВД, и иной, которая облагается в соответствии с другими налоговыми системами.

Итак, вместо указанных трех налогов уплачивается ЕНВД. Кроме того, нужно производить обязательные платежи, связанные с сотрудниками. Это НДФЛ, который компания перечисляет в бюджет как налоговый агент, а также взносы на страхование физлиц.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Уплата ЕНВД

Уплачивать вмененный налог необходимо раз в квартал, последний срок — 25 число первого месяца следующего квартала. То есть крайними датами уплаты налога в общем случае являются 25 апреля, 25 июля, 25 октября, 25 января. Каждый год эти сроки могут переноситься из-за выходных дней и праздников.

КБК для уплаты ЕНВД, которые действуют в 2019 году, приведены в следующей таблице. Об их изменении ФНС пока не заявляла, поэтому они продолжат действовать и в 2020 году.

| Вид платежа | КБК |

|---|---|

| налог | 182 1 05 02010 02 1000 110 |

| пени | 182 1 05 02010 02 2100 110 |

| штраф | 182 1 05 02010 02 3000 110 |

Расчет налога

Рассчитывается вмененка по такой формуле:

ЕНВД = Базовая Доходность х Физический Показатель x К1 х К2 х Налоговая ставка

Наиболее очевидным элементом этой формулы является налоговая ставка. Она прописана в Кодексе и по умолчанию равна 15%. Однако на уровне местного законодательства ставка может быть понижена в пределах от 7,5 до 15%.

Физический показатель (ФП) зависит от выбранной деятельности. Чаще прочего это торговля — тут ФП является площадь магазина. Если же реализация носит развозной характер, то ФП уже выступает количество работников. Другой пример — перевозка пассажиров. Показателем при этом считается число посадочных мест.

Базовая доходность (БД) — теоретическая величина выручки, на которую можно рассчитывать в той или иной сфере деятельности. В НК РФ (статья 346.29, пункт 3) установлена величина БД на единицу физического показателя, то есть на 1 кв. метр площади, одного работника, одно посадочное место и так далее.

Кроме того, в формуле фигурируют два коэффициента. Первый из них — коэффициент-дефлятор K1, который утверждается централизованно приказом Минэкономразвития. Из названия очевидно, что его величина связана с инфляцией. Коэффициент К2 устанавливается муниципальными властями для каждого вида деятельности и варьируется в диапазоне от 0,005 до 1. Этот коэффициент установлен не везде. Если он не определен, то его величина принимается за единицу.

Пример расчета. Для наглядности рассчитаем ЕНВД, который должен уплачивать небольшой магазин. Площадь его торгового зала равна 97 кв. метров — это величина ФП. Доходность (БД) для данного вида торговли установлена на уровне 1 800 рублей. К1 в 2018 году составляет 1,868. Также допустим, что К2 в районе, где работает магазин, определен на уровне 0,7.

Рассчитаем налоговую базу: 1 800 х 97 х 1,868 х 0,7 = 228 306,96 рублей в месяц.

Рассчитаем сумму ЕНВД:

- за 1 месяц — 228 306,96 / 100 х 15 = 34 246,04 рублей;

- за квартал — 34 246,04 х 3 = 102 738,13 рублей.

Исчисленный налог можно уменьшить за счет вычитания из него суммы взносов на страхование работников, которые уплачены в том же квартале. Есть ограничение — налог запрещено уменьшать более чем наполовину. Вернемся к примеру выше и допустим, что в том же периоде за сотрудников уплачено взносов в общей сумме 53 000 рублей. Ее можно исключить из суммы налога, и в итоге получится: 102 738,13 — 53 000 = 49 738,13 рублей. Но уменьшить налог можно только на 50%, поэтому к уплате за отчетный квартал полагается: 102 738,13 / 2 = 51 369,07 рублей.

ИП, привлекающие наемный труд, уменьшают ЕНВД по тому же принципу. При этом они учитывают взносы, которые уплатили не только за своих работников, но и за себя. Предприниматели без наемных сотрудников могут сократить сумму ЕНВД на страховые взносы, которые они уплатили на собственное страхование. При этом налог можно уменьшить вплоть до 0 — ограничение 50% не действует.

Учет и отчетность

ООО на ЕНВД должно вести обычный бухгалтерский учет — применение вмененки на это никак не влияет. Предприниматели на спецрежимах от необходимости вести бухгалтерию освобождены.

В плане налогового учета ситуация обстоит следующим образом. Поскольку для вмененки не важны размеры доходов и расходов, то учитывать их незачем. Это верно в том случае, если вмененка применяется в чистом виде и никаких других операций не ведется. А вот что нужно учитывать плательщикам ЕНВД, так это физические показатели, на базе которых рассчитывается налог.

Если же этот налоговый режим совмещается с другим, возникает необходимость отдельно учитывать доходы и расходы, которые относятся к деятельности в рамках каждого режима. Ведение раздельного учета предписано Налоговым кодексом для того, чтобы компания могла верно исчислять налоги.

Сложности в плане раздельного учета обычно связаны с отнесением расходов на ту либо иную деятельность. Есть подразделения, чья работа относится к компании в целом, а не к каким-то определенным операциям. Например, это администрация, бухгалтерия, склад и другие отделы. Затраты этих подразделений должны быть распределены между облагаемыми и необлагаемыми ЕНВД операциями пропорционально тому, какая доля дохода приходится соответственно на облагаемую и необлагаемую деятельность в общем объеме доходов организации.

В целом вести раздельный учет не слишком сложно. Но если проводятся разноплановые операции и осуществляется много расходов, то это может быть затруднительно. Во избежание подобных проблем нередко для облагаемой ЕНВД деятельности открывают отдельную бизнес-структуру.

Плательщики вмененки в обязательном порядке подают декларацию по ЕНВД, а также отчетность, связанную с прочими уплачиваемыми ими налогами. Если у компании только один вид деятельности и по нему платится ЕНВД, то обязательно сдавать только декларацию по этому налогу. Делать это нужно каждый квартал до 20 числа месяца, следующего после его окончания. Работодатели также подают отчетность по НДФЛ налогового агента, персонифицированную отчетность в ПФР, отчеты в фонд социального страхования и прочие общепринятые формы.