нет комментариев

нет комментариев

Как самостоятельно рассчитать НДС

Налог на добавленную стоимость, сокращённо именуемый НДС, уплачивается в бюджет государства с разницы между окончательной ценой товара (то есть выручкой) и закупочной ценой товара либо его комплектующих, сырья, работ, услуг (то есть себестоимостью).

Платить налог обязаны все предприятия, создающие эту стоимость.

В том числе (с 2001 года) он является обязательным и для индивидуальных предпринимателей.

Налог на добавленную стоимость давно уже действует в большинстве развитых стран, причём ставки его колеблются от 3-5% до 20-25%.

В России базовая ставка для данного налога установлена на уровне 18%.

Но этим бременем совсем не облагаются те товары, которые экспортируются в другие страны.

Общий порядок исчисления, равно как и порядок уплаты НДС описан в Налоговом кодексе, а именно данному вопросу посвящена Глава 21 НК РФ.

Как считать

Вопрос «как рассчитать налогообложение добавленной стоимости» – отнюдь не праздный.

Дело в том, что налогоплательщик (т.е. предприятие) имеет право уменьшить уплачиваемую в бюджет сумму сборов за счёт вычетов, предусмотренных законодательством.

К примеру, вычет включает налог на добавленную стоимость, уже уплаченный предприятием при закупке товаров, а кроме того – работ или услуг.

В этом видео, вы узнаете, как правильно рассчитать налог на добавленную стоимость, а, также, зачем это нужно делать.

В случае, если в отчётном периоде (а для рассматриваемого налога это один квартал) сумма налоговых вычетов окажется больше, чем подлежащая уплате сумма налога от реализации товаров или услуг, то государство обязано будет возместить эту разницу налогоплательщику.

Если всего этого не знать, то, естественно, предприятие будет переплачивать!

Также необходимо помнить, что в вычет могут быть включены те налоговые сборы, которые имеют документальное подтверждение.

Таким подтверждением являются документы: счёт-фактура и накладная.

В случае, если хотя бы одного документа из списка нет , вычет отчислений на добавленную стоимость становится невозможным и предприятие обязано оплатить его в полном размере.

Поэтому при совершении закупок очень важно требовать от поставщика своевременного предоставления документов.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Если придерживаться закона, то бумаги должны быть переданы не позже недели с того момента, как произведена отгрузка товара, либо в течение пяти дней с момента перечисления поставщику авансового платежа.

Способы подсчёта

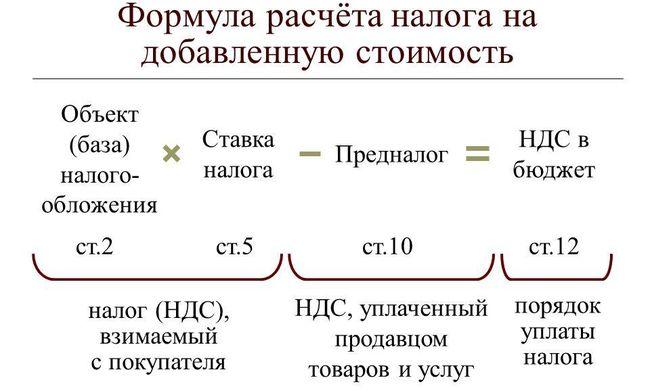

Для расчёта размера налога на добавленную стоимость следует воспользоваться приведёнными ниже формулами:

- Формула расчёта налога на добавленную стоимость от заданной суммы:

Где:

- Известна налогооблагаемая величина (добавленная стоимость). Необходимо рассчитать размер налога, подлежащий уплате от данной денежной величины. НДС = СУМ * 0,18, где НДС — размер налога на добавленную стоимость, СУМ — облагаемая сумма, 0,18 — ставка НДС 18%;

- Известна сумма со включенным в неё налогом на добавленную стоимость и исходная величина без. Необходимо рассчитать размер налога. НДС = СУМндс — СУМ, где НДС — сумма НДС, СУМндс — сумма с НДС, СУМ — сумма без НДС.

Общая формула расчёта

Формула расчёта суммы с налогом:

Известна денежная величина без налога на добавленную стоимость.

От нас требуется определить размер суммы с налогом на добавленную стоимость.

СУМндс = СУМ + СУМ * 0,18, или

СУМндс = СУМ * (1+0,18) = СУМ * 1,18,

где СУМндс — сумма с НДС, СУМ — сумма без, 0,18 — ставка налога на добавленную стоимость 18%.

Формула расчёта денежной величины без налога:

Известна сумма, в которую уже входит налог на добавленную стоимость.

Необходимо рассчитать ее размер без налога.

СУМ = СУМндс / (1+0,18) = СУМндс / 1,18,

где СУМ — сумма без НДС, СУМндс — сумма с НДС, 0,18 — ставка налога 18%.

Чтобы всё было предельно понятно, давайте разберём способ подсчёта отчислений на добавленную стоимость по стандартной налоговой ставке 18% на конкретных упрощённых примерах.

Способ расчета по ставке 18%

Из данного видео, вы узнаете, как рассчитать размер налога на добавленную стоимость к уплате, а так же, что такое НДС 18.

Предположим, фирма приобрела 50 цветов по 20 руб., заплатив за всю партию 1000.

Из цветов сотрудники фирмы собрали 10 букетов (по 5 цветов в каждом).

Себестоимость каждого букета составила 100 рублей.

Фирма реализовала букеты по цене 150 руб., получив выручку 1500 рублей.

Необходимо рассчитать величину сбора для уплаты в казну страны.

Размер добавленной стоимости с уже включённым НДС составит разницу между выручкой и себестоимостью проданных букетов: 1500 — 1000 = 500 (руб.)

Рассчитаем сначала величину этой стоимости без включённого в неё налога согласно Формуле 3:

- СУМ = СУМндс / 1,18;

- СУМ = 500 / 1,18 = 423,73 (руб.)

Таким образом, 423,73 руб. — это и есть наша добавленная стоимость.

Она и является налогооблагаемой базой.

Теперь мы можем рассчитать от этой величины размер отчислений на добавленную стоимость по ставке 18%, воспользовавшись Формулой 1 (вариант а):

- НДС = СУМ * 0,18;

- НДС = 423,73 руб. * 0,18 = 76,27 руб.

Ту же самую цифру можно получить по Формуле 1 (вариант б):

- НДС = СУМндс — СУМ;

- НДС = 500 — 423,50 = 76,27 (руб.)

Пример расчёта денежной величины с налогом на добавленную стоимость 18%

Рекомендуем данный онлайн сервис, для расчёта суммы с налогом на добавленную стоимость:

- http://www.calculator888.ru/calculator-nds/

В данном примере у нас будут похожие условия.

Так же фирма купила цветы на общую сумму 1000 рублей и изготовила 10 букетов с себестоимостью 100 рублей каждый.

Руководство фирмы запланировало получить от реализации валовую прибыль в размере 50%.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Необходимо рассчитать выручку фирмы с НДС и определить цену одного букета для розничного покупателя.

Планируемый размер валовой прибыли составит пятьдесят процентов от себестоимости товара:

СУМ = 1000 * 0,5 = 500 (руб.)

Это и будет наша налогооблагаемая стоимость.

Теперь мы можем произвести расчёт суммы с НДС по Формуле 2:

СУМндс = СУМ * 1,18

СУМндс = 500 * 1,18 = 590 (руб.)

Следовательно, сумма валовой выручки от реализации составит 1000 + 590 = 1590 рублей.

Цена одного букета: 1590 / 10 шт. = 159 (рублей.)

Здесь также можно выполнить расчет НДС 18%.

Например, воспользовавшись Формулой 2:

НДС = СУМндс — СУМ

НДС = 591 руб. — 500 руб. = 91 руб.

УСН доходы минусы расходы, что это такое, вы узнаете из нашего сайта.

Здесь, вы найдёте образец срочного трудового договора.

В данной статье, вы найдёте полезную информацию о трудовом договоре с главным бухгалтером.

Пример расчёта суммы без налога на добавленную стоимость 18%

Теперь мы можем произвести обратный расчёт для примера, предложенного выше.

Как мы помним, выручка от реализации букетов составляет 1590 рублей.

Себестоимость букетов также остаётся прежней — 1000.

Следовательно, величина добавленной стоимости вместе с налогом на нее составит:

- СУМндс = 1590 — 1000 = 590 (руб.)

Расчёт облагаемой суммы без НДС производим по Формуле 3:

- СУМ = СУМндс / 1,18;

- СУМ = 590 руб. / 1,18 = 500 руб.