нет комментариев

нет комментариев

Как вычислить НДС 18 от суммы — приводим расчеты

Что такое НДС, какова его величина и на какие группы товаров и услуг этот налог распространяется? Если Вас интересуют эти вопросы, то ответы на них сможете найти дочитав до конца эту статью.

Как вычислить НДС 18 от суммы?

Размер НДС в нашей стране не всегда равнялся привычным 18%. Когда он только появился, его величина составляла почти 30%. Сумма эта для налогоплательщиков была непосильной, и он был снижен до 20%. И только в 2005 году размер ставки снизился до привычной цифры в 18%.

В настоящее время часто высказываются предложения о снижении ставки НДС или полной его отмене. Но в обозримом будущем этого точно не случится, ведь именно из его уплаты и формируется больше половины регионального бюджета.

Что такое НДС и его величина?

Вернёмся в начало 20 века, в послереволюционный период. Именно тогда впервые появилась аббревиатура НДС. Этот вид пошлины пришёл на смену налога с продаж, которым раньше платили со всей выручки. Новый сбор должен был распространяться не на полученную прибыль, а на потенциальную, освободив налогоплательщиков от многочисленных однотипных поборов.

В России НДС стал применяться только в начале 90х годов. В большинстве стран он тоже применяется, отличаются только его процентные ставки. Примечательно то, что в ряде стран он и вовсе отсутствует, тем самым значительно облегчая жизнь людей, которые обязаны его платить.

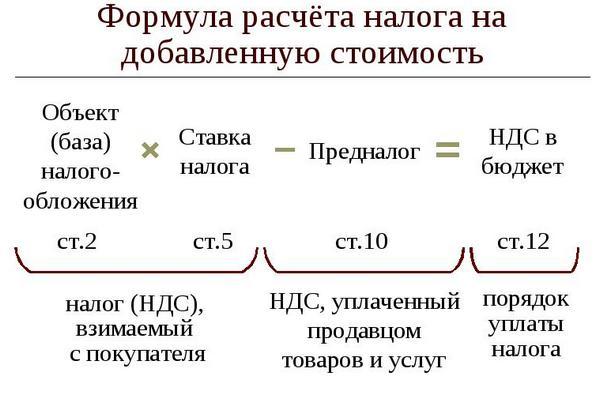

Налог на добавленную стоимость (далее НДС) – это один из множества сборов в России, которым облагаются произведённые товары и предоставленные услуги. Из названия становится понятно, что им облагается только та сумма, которую предприятие или организация прибавила (другими словами накрутила) при реализации продукции.

Размер этого сбора в нашей стране равняется 18%. Это не самый большой показатель, в Венгрии, например, ставка по нему равна 27. 18% — это размер пошлины на обычную группу товаров. Но существует ряд льготных групп, с которых платится только 10% или они полностью освобождены от обязанности его платить.

Что облагается НДС и что от него освобождается?

Принцип начисления заключается в том, что при производстве определённых видов продукции, предприятие обязано передать в казну государству 18% от их стоимости. При приобретении сырья для производства, организация оплачивает его стоимость, в которую уже заложена сумма налога. Размер его фигурирует в налоговом кредите, и расчёт платежей в бюджет происходит с его учётом.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

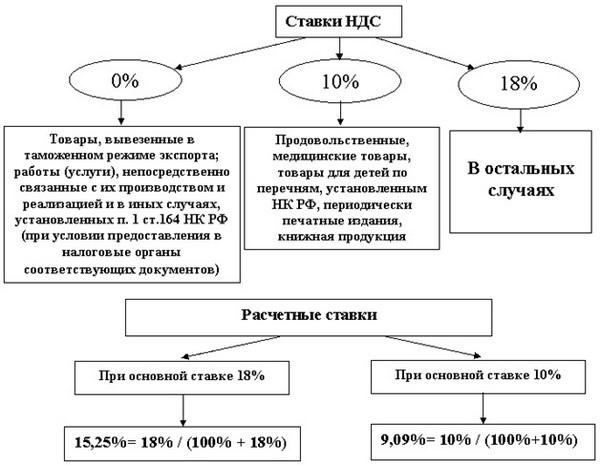

НДС можно разделить на 3 вида, в зависимости от размера процентной ставки:

- ставка 0%, или иными словами продукция, с которой он не платится;

- ставка 10% — льготные категории продукции;

- ставка 18% — все остальные виды продукции, не вошедшие в списки по пункту 1 и 2.

К продукции и услугам, которые не облагаются этим сбором, можно отнести:

- продукция, предназначенная на экспорт;

- услуги по перевозке людей или багажа всеми видами транспорта, когда пункт оправления или получения находится в другой стране;

- услуги по воздушной транспортировке товаров транзитом через нашу страну;

- услуги, связанные с ввозом и вывозом товаров из России.

С полным списком услуг, освобождённых от уплаты НДС, можно ознакомиться в НК РФ в ст.164 п.1.

К продукции, которая облагается 10% можно отнести:

- лекарственные средства и медицинские продукты;

- большая часть продовольствия (мясо, мука, хлеб, яйца, масло, крупы и т.д.)

- скот;

- товары для детей (одежда и обувь для новорожденных, кровати, матрасы, школьные принадлежности и т.д.)

- периодические печатные издания и научные книги.

Перечень продукции, с которой пошлина платится в размере 10%, достаточно обширен, и с полным списком также можно ознакомиться в налоговом кодексе РФ (НК РФ). Все остальные товары и услуги, не входящие в льготные списки, облагаются по ставке 18%.

Формулы расчёта с примерами

Это один из самых трудных для исчисления и расчётов налог, разобраться с которым под силу только опытному бухгалтеру. Но для наглядности и понимания рассмотрим, как он исчисляется, на элементарном примере:

Пример №1

Покупка:

- Покупаем товар у поставщика по цене №1 – 10 тыс.

- Поставщик накинул ещё НДС – 10 тыс. * 18% = 1 800.

В итоге мы приобрели товар с учётом налога – 10 тыс. + 1 800 = 11 800.

Продажа:

- Продаём товар по цене №2 – 15 тыс.

- Накидываем сумму НДС – 15 тыс. * 18% = 2 700.

- Продаём товар с учётом налога – 15 тыс. + 2 700 = 17 700.

- Цена №2 – цена №1 = добавленная стоимость.

НДС рассчитывается именно так:

(15 тыс. – 10 тыс.) * 18% = 900.

После нехитрых вычислений мы определили, что сумма сбора составляет 900 рублей. Определить его сумму не составляет большого труда. Если у вас есть итоговая цена (с учётом налога), то вычислить цену без него можно в 2 действия. Для начала цену за продукт или услугу умножаем на 18 и делим на 118. Полученное число вычитаем из итоговой цены. Итоговое значение и будет ценой продукта/услуги без налогов. Рассмотрим применение этой формулы на конкретном примере.

Пример №2

Фирма получила от заказчика оплату за предоставленные услуги, которые облагаются пошлиной в размере 18%. Размер выплаты – 118 тыс. рублей (включая НДС).

Вычисляем размер НДС:

118 тыс. *18 / 118 = 18 тыс.

Вычисляем цену товара/ услуги без налога:

118 тыс. – 18 тыс. = 100 тыс.

В этой статье мы рассмотрим, где и как нужно заказать выписку из ЕГРЮЛ.

Здесь вы узнаете, что такое налоговый аудит, кто и как должен его проводить.

Как можно вернуть налог за лечение зубов? Об этом читайте тут.

Как начисляется НДС?

Рассмотрим процесс его начисления при продаже товаров или осуществлении услуг на примере.

В предыдущий месяц фирма ООО «Трейд» (продавец) продала партию продукции, с которой платится НДС в размере 18%, фирме ООО «Стайл» (покупатель). Общая стоимость этой продукции по данным бухгалтеров и налоговиков составляет 180 000 рублей. В договоре между продавцом и покупателем цена продукции (без НДС) составляет 200 000 рублей. Цена полностью соответствует рыночной стоимости.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Из этого делаем вывод, что сумма налога, которую фирма ООО «Трейд» предъявила ООО «Стайл» равна:

200 тыс. * 18% = 36 тыс.

Стоимость товара, в которую заложена сумма НДС, получается равной:

200 тыс. + 36 тыс. = 236 тыс.

После совершения этой покупки бухгалтер ООО «Трейд» обязан начислить налог в сумме 36 000 рублей.

В бухгалтерской документации продажа данного товара отмечается такими записями:

- Дт 62/Кт 90-1. 236 тыс. рублей – прибыль от продажи.

- Дт 90-3/Кт 68 суб.сч. «Расчёты по НДС». 36 тыс. – произведено начисление налога с выручки.

- Дт 90-2/Кт 43. 180 тыс. – отражён факт списания цены продукции.

Кроме товаров или услуг часто продают здания вместе с землёй, на которой установлена какая-либо постройка. Земельный участок не облагается налогом при продаже, а вот на стоимость сооружения его начислить будет необходимо. Рассмотрим такой вариант на примере:

ООО «Трейд» продаёт участок земли вместе с хозяйственными постройками, которые на нём установлены.

Цена для продажи – 10 млн. рублей.

Балансовая оценка земельного участка – 1 млн. рублей, а хоз. построек – 4 млн. рублей.

Для определения налоговой базы бухгалтер произвёл расчёт поправочного коэффициента:

10 млн. / (1 млн. + 4 млн.) = 2.

Налоговая база по хоз. постройкам составляет:

4 млн. * 2 = 8 млн.

С этой суммы бухгалтером фирмы было произведено начисление налога по ставке 18/118:

8 млн. * 18/118 = 1 220 339.

Стоимость земельного участка составляет:

1 млн. * 2 (коэффициент) = 2 млн.

Земельные участки не облагаются пошлиной при продаже.

Заключение

При всём разнообразии пошлин и сборов, применяемых в России, НДС является одним из самых трудных для расчёта. Даже опытному бухгалтеру порой непросто рассчитать величину этого налога, учитывая все нюансы и тонкости.

Запомнить весь перечень товаров, которые имеют льготы по начислению налога или вовсе им не облагаются, крайне сложно. Найти полный список можно на страницах налогового кодекса. Там подробно расписано, какие группы товаров и услуг им не облагаются или облагаются по сниженной ставке 10%. Всё остальное, не вошедшее в льготные списки, облагается привычными 18%.

Чтобы постичь все тонкости и узнать все подводные камни этого налога, начинающему бухгалтеру потребуется много времени и сил. Поскольку все операции, связанные с начислением налогов и последующей их уплатой в бюджет, требуют особой внимательности. Неточности в этом вопросе недопустимы. Ошибка в таком деле может дорого обойтись фирме, в прямом и переносном смысле.

Привет. Я вобше не понимаю что такое НДС. Когда я покупаю в интернете то к основной цене добавляется НДС и что это я не понимаю.