нет комментариев

нет комментариев

Налоговый вычет при строительстве дома — оформление и получение

Решили построить дом? Траты на возведение собственного жилища достаточно большие – это и закупка материалов, и оплата труда рабочих. Но многие не знают, что можно получить налоговый вычет при строительстве дома, что позволит немного снизить финансовые траты.

Важные моменты, о которых стоит помнить

Имущественные вычеты положены каждому человеку, являющемуся владельцем нового жилья, приобретенного в кредит или за счет собственных средств, жилого дома, построенного или самостоятельно, или с привлечением средств застройщика. Также допускается получение вычета в случае участия в долевом строительстве.

При оформлении вычета следует учитывать следующее:

- Возможно вернуть денежные средства в размере 30 % от потраченных на строительство денежных средств. Правда, необходимо обязательно предоставить все справки и документы для подтверждения расходов.

- При расчетах стоит помнить про лимит, который составляет 2 млн рублей. То есть, нельзя получить вычет более чем 260 тысяч рублей.

- Если расходы, связанные со строительством дома, будут менее 2 млн рублей, то после, если будет осуществлена сделка по покупке квартиры, можно получить на руки остаток средств.

Кто может рассчитывать на получение налогового вычета?

Важно помнить – на получение вычета могут рассчитывать лишь те, работает официально и выплачивает налоги. И тут не обойтись без документов, подтверждающих это. Это относится к и получению вычета за строительство дома, и к покупке недвижимости, в участии в долевом строительстве и т.д.

Если речь идет о строительстве доме, то на получение вычета могут рассчитывать:

- Владельцы земли, которые самостоятельно осуществляют строительство.

- Супруг или супруга владельца, но только при заключении официального брака.

- Родители собственников в том случае, если земля принадлежит детям младше 18 лет.

Кроме того, средства можно получить в таких случаях, как:

- Постройка дома для частного использования жилища.

- При погашении задолженности по ипотеке для приобретения квартиры, стройки дома, участия в долевой постройке.

- Если у вас уже был кредит, с помощью налогового вычета можно провести рефинансирование имеющегося долга.

Подтверждение затрат – важные моменты

Для получения средств, как мы уже сказали, нужно обязательно подтвердить все расходы на строительство, предоставив все требуемые документы – это смета, платежки, чеки и т.д. при этом подать заявку можно лишь после того, как были оформлены все права на жилье. В расходы можно включить следующие траты:

- Покупка материалов для стройки.

- Покупка неоконченного строения.

- Оплата труда работников, занимающихся возведением дома.

- Подведение всех коммуникаций.

Кроме того, невозможно получить вычет и в следующих случаях:

- Если средства были потрачены не налогоплательщиком, а иными лицами.

- Если для стройки использовалась помощь государства, например, материнский капитал, субсидии и т.д.

- Если сделки проводились с людьми, которые взаимосвязаны с плательщиком налогов.

Немного о размере выплат с примерами

Налоговый вычет при строительстве дома

Размер выплат составляет 13 % от совокупной суммы расходов, затраченной на жилье. Однако, как мы сказали, общая стоимость расходов не должна превышать 2 млн рублей. Если стоимость оказалась выше, вы получите максимальную выплату в размере 260 тыс. руб. при этом в год вы сможете вернуть сумму не более той, что уплатили в виде подоходного налога в бюджет – оставшаяся сумма переходит на второй год, и так до полной выплаты.

Давайте рассмотрим на примере. В 2015 году Иванчук построил дом, общая сумма потраченных средств составила 10 млн рублей. Согласно закону, он может получить вычет только с 2 потраченных млн рублей. Однако если у Иванчука есть жена, она также может написать заявление на получение вычета на своей работе, что позволит им в итоге вернуть потраченные вычет с 4 млн рублей.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Что такое налоговые вычеты по НДФЛ и как их получить? Мы расскажем об этом.

Здесь мы подробно рассмотрим, что представляют собой стандартные налоговые вычеты и кто может их получить.

Что такое социальный налоговый вычет, как его рассчитать и где получать? Тут вы узнаете ответы на все вопросы.

Получение вычета – как вернуть средства?

Срока давности по получению не существует, однако есть некоторые нюансы, про которые следует помнить:

- Денежная сумма возвращается из расчета за последних три года строительства.

- Возможно возвращение средств, если за это время человек уплачивал налоги.

В среднем, проверка поданной информации занимает 2-3 месяца, после чего в течение года средства будут переведены на счет плательщика.

Для того чтобы получить вычет, вам следует предоставить такую информацию, как:

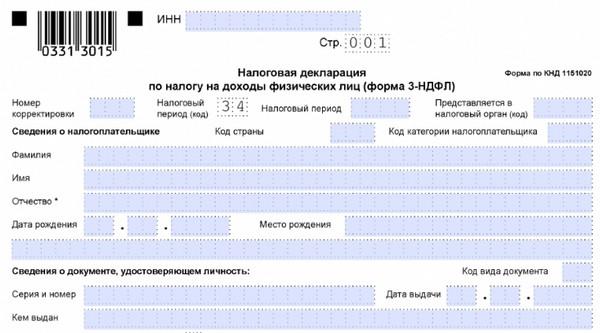

- Декларация по форме 3-НДФЛ за последние три года.

- Заявление на вычет.

- Реквизиты счета, куда следует перевести средства.

- Справка по форме 2 НДФЛ.

- Копия паспорта, договор о купле-продаже дома.

- Свидетельство о праве владения участок.

- Документы о регистрации дома.

- Контракты с организациями, которые выполняли работы.

- Любая платежная документация, к которой относят чеки, расписки, квитанции об оплате и т.д.

- Свидетельство о браке, если налогоплательщик состоит в официальных отношениях.

Пример справки 3 НДФЛ

При этом налогоплательщик вправе сам выбрать, как ему будет перечислен вычет. Тут есть два варианта:

- Ежегодный возврат полученных средств от налоговой. Главное, чтобы строительство было завершено полностью и у плательщика налога были все документы.

- Возврат средств у работодателя. Тут нужно просто подать заявление об освобождении от НДФЛ – определенную сумму просто не будут вычитывать из вашей зарплаты. Действия те же: подает в бухгалтерию своей организации заявление, документы.

Несколько особенностей оформления

Нередко при оформлении документов у плательщиков налогов возникают вопросы, к наиболее известным среди которых относят:

- Можно ли вернуть средства за пристройку дома, который не будет использоваться как место постоянного проживания? Ответ будет – да, вы можете получить вычет даже в случае если в доме не будет коммуникаций, однако по документам он должен числиться как жилой объект.

- Если после строительства дома вы вышли на пенсию, то можете получить деньги за последние 3 года осуществления рабочей деятельности. Если прошло больше времени, вернуть средства не получится. Однако если пенсионер продолжает трудиться официально, он может рассчитывать на получение вычета.

- Вычет не могут получить инвалиды, люди, которые живут на пособия или не работают официально.

- Все расходы на постройку должны иметь официальное подтверждение и документы: чеки, платежи и т.д. – на их основе будет осуществлена выплат.

- На вычет не могут претендовать ИП, работающие по УСН.

- Можно получить средства обратно даже в том случае, если на строительство вы привлекали кредиты или заемные средства.

Таким образом, каждый, кто тратил средства на строительство собственного дома, может рассчитывать на получение налогового вычета, главное, предоставить все требуемые для проверки документы.