нет комментариев

нет комментариев

КБК по налогу на прибыль организаций в 2020 году

Коды бюджетной классификации (КБК) по уплачиваемым налогам необходимы для того, чтобы налог попал «по адресу», и у компании не возникло проблем с налоговой инспекцией. Эти коды периодически обновляются, и 2020 год не стал исключением. Сегодня рассмотрим, какие изменения претерпели КБК по налогу на прибыль организаций в 2020 году для юридических лиц.

Суть и применение КБК

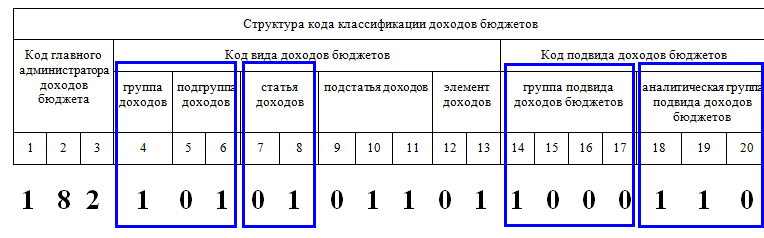

Код бюджетной классификации указывается в платёжке по перечислению налогов, чтобы сумма попала в нужную ячейку бюджета. Последовательность цифр состоит из нескольких блоков, каждый из которых несёт определённые сведения о назначении платежа:

- 1-3 цифры – код получателя, то есть того, кто должен распорядиться перечисленными средствами (182 – Налоговая служба, 392 – ПФР, 393 – ФСС);

- 4-6 цифры – код самого платежа (101 – налог на прибыль или НДФЛ, 102 – НДС);

- 7-8 цифры – бюджет, в который будет перечислен платёж (01 – в федеральный бюджет, 02 – региональный);

- 14-17 цифры – вид платежа (1000 – обыкновенный платёж, недоимка или долг; 2100 – пени, 2200 – проценты, 3000 – штраф, 4000 – прочие поступления, 5000 – проценты по излишне взысканным суммам);

- 18-20 цифры – вид дохода (110 для налоговых доходов, 160 для взносов на социальное страхование).

Благодаря такой упорядоченной структуре становится проще различать длинные 20-значные числа и понимать, правильно ли они указаны. Однако цифры с 9 по 13-ю, обозначающие подстатью доходов и элемент доходов, периодически меняются, и именно в них могут возникать ошибки. Поэтому важно знать актуальные коды по всем видам налоговых платежей – сам налог, штрафы, пени по налогу на прибыль и др. КБК 2020 года приведены ниже.

Изменение в КБК по налогу на прибыль в 2020 году

Главное, что поменялось, – это коды перечисления налога на прибыль с облигаций. В 2020 году эти КБК выглядят так.

| Наименование платежа | Коды |

|---|---|

| Налог | 182 1 01 01090 01 1000 110 |

| Пени | 182 1 01 01090 01 2100 110 |

| Штраф | 182 1 01 01090 01 3000 110 |

В остальном КБК по налогу на прибыль остаются прежними.

КБК по налогу на прибыль в 2020 году для юридических лиц

| Вид бюджета | Налог | Пени | Штраф |

|---|---|---|---|

| Федеральный | 182 1 01 01011 01 1000 110 | 182 1 01 01011 01 2100 110 | 182 1 01 01011 01 3000 110 |

| Региональный | 182 1 01 01012 02 1000 110 | 182 1 01 01012 02 2100 110 | 182 1 01 01012 02 3000 110 |

Другие КБК по налогу на прибыль в 2020 г.

| Вид налога | Коды | ||

|---|---|---|---|

| Налог | Пени | Штрафы | |

| Налог при выполнении соглашений о разделе продукции, заключенных до вступления в силу Закона от 30.12.95 № 225-ФЗ и не предусматривающих специальные налоговые ставки | 182 1 01 01020 01 1000 110 | 182 1 01 01020 01 2100 110 | 182 1 01 01020 01 3000 110 |

| С доходов иностранных организаций, не связанных с деятельностью в России через постоянное представительство, за исключением доходов, полученных в виде дивидендов и процентов по гос- и муниципальным ценным бумагам | 182 1 01 01030 01 1000 110 | 182 1 01 01030 01 2100 110 | 182 1 01 01030 01 3000 110 |

| С доходов в виде прибыли контролируемых иностранных компаний | 182 1 01 01080 01 1000 110 | 182 1 01 01080 01 2100 110 | 182 1 01 01080 01 3000 110 |

| С доходов, полученных российскими организациями в виде дивидендов от российских организаций | 182 1 01 01040 01 1000 110 | 182 1 01 01040 01 2100 110 | 182 1 01 01040 01 3000 110 |

| С доходов, полученных иностранными организациями в виде дивидендов от российских организаций | 182 1 01 01050 01 1000 110 | 182 1 01 01050 01 2100 110 | 182 1 01 01050 01 3000 110 |

| С доходов, полученных российскими организациями в виде дивидендов от иностранных организаций | 182 1 01 01060 01 1000 110 | 182 1 01 01060 01 2100 110 | 182 1 01 01060 01 3000 110 |

| С доходов, полученных в виде процентов по гос- и муниципальным ценным бумагам | 182 1 01 01070 01 1000 110 | 182 1 01 01070 01 2100 110 | 182 1 01 01070 01 3000 110

|

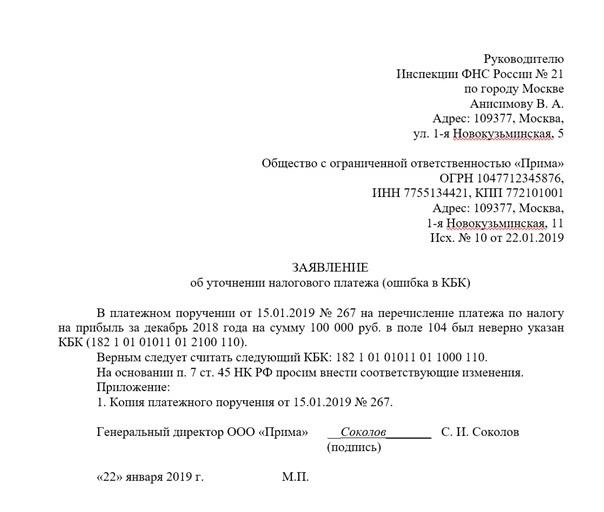

Что делать, если в КБК допущена ошибка

Если неправильно заполнить КБК в поле 104 платёжного поручения, то перечисленные средства повиснут в «невыясненных». Само собой, они не будут засчитаны как уплата налогов, пени, штрафов нужной организации.

Чтобы решить проблему, нужно подать заявление в налоговую инспекцию и уточнить в нём реквизиты платежа. У данного заявления нет единой формы, однако оно должно содержать некоторые обязательные сведения.

В шапке указывается:

- название отделения ФНС, ФИО руководителя налоговой инспекции по месту регистрации организации;

- наименование вашей фирмы, её юридический адрес, ИНН, КПП;

- исходящий номер заявления и дата, в которую оно было составлено.

В общей части в произвольной форме описываем, что КБК был указан неверно. Обязательно приведите реквизиты платёжки, в которой была допущена ошибка, а потом уточните платёжные реквизиты и попросите перевести деньги на правильный КБК.

В заключении ставится подпись руководителя, печать организации, а к заявлению обязательно прикладывается копия неправильной платёжки.

Образец заявления можно скачать по ссылке.

Заявление необходимо оформить в двух экземплярах – один отдать в налоговую инспекцию, второй оставить себе, но проследить, чтобы инспектор проставил отметку о принятии. Передавать заявление в налоговую можно любым удобным способом – принести лично, отправить заказным письмом или подать в электронном виде, подкрепив электронно-цифровой подписью.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Пункт 7 статьи 45 Налогового кодекса РФ устанавливает для подобных заявлений срок подачи – 3 года с даты ошибочного перечисления средств. После принятия заявления налоговики рассматривают его в течение 10 дней. Как правило, все пени, которые были начислены в период между неправильным платежом и его корректировкой, сторнируются.