нет комментариев

нет комментариев

Аккредитив при покупке недвижимости — защита ваших денег

Решили провести сделку с недвижимостью? Один из наиболее важных моментов при решении этого вопроса – выбор метода оплаты. Сегодня существуют десятки различных вариантов, однако самым надежным, хоть и не таким известным, остается оплата с применением аккредитива. Давайте более подробно рассмотрим, что это такое.

Что такое аккредитив простыми словами?

Аккредитив – разновидность финансовых обязательств, когда человек получает деньги благодаря банковскому клиенту после поступление средств на счет. Другими словами, при таком варианте оплаты банк выступает как гарант.

Благодаря такому варианту можно проводить разнообразные оплаты третьих лиц. Для этого нужно подать в банк требуемые документы, где указана сумма для выдачи. Правда, тут следует помнить о сроках, которые нужно неукоснительно соблюдать – время, когда третье лицо может получить деньги, следует обязательно прописать в договоре. Если пропустить выдачу, то деньги получить уже не выйдет.

Часто используется аккредитив при покупке недвижимости. В данном случае он может быть следующих видов:

- Отзывной.

- Безотказный – его нельзя аннулировать.

- Имеющий «красную оговорку», то есть банк может передать полномочия иному банковскому учреждению.

- Покрытый или депонированный – в данном случае выплата происходит за счет банка.

- Непокрытый или гарантированный, когда с плательщика есть возможность автоматически списать средства.

- Подтвержденный, где банк выступает гарантом – выплата будет произведена в срок и в сумме, которая прописана договором.

- Револьверный, который предусматривает списание средств со счета плательщика на счет получателя.

- Циркулярный, который дает возможность получить оговоренную сумму средств через банки.

- Кумулятивный – в данном случае неистраченная сумма поступает со старого аккредитива на новый.

- Некумулятивный – если средства не потрачены, они возвращаются на счет плательщика.

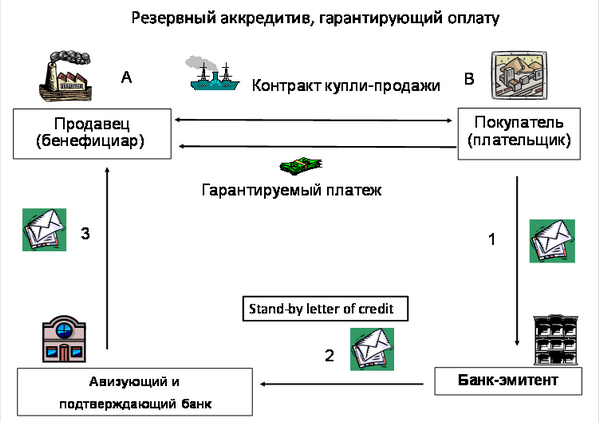

- Резервный. Он предусматривает факт предоставления документов для выведения или внесения средств (исключая платежную документацию).

Несколько слов об аккредитивах в России

Довольно распространены ситуация, когда физические либо юрлица работают впервые между собой. Особенно это актуально при покупке недвижимости. В таком случае обычно одна из сторон вносит аванс или залог, однако далеко не все покупатели захотят расставаться со значительной суммой средств при сотрудничестве с неизвестным «партнером».

В таком случае можно обратиться в банк с заявлением об открытии аккредитива на сумму, указанную в договоре купли-продажи.

После этого продавец недвижимости должен переслать в банк бумаги о заключении сделки между ним и покупателем. После этого банк покупателя осуществляет оплату по аккредитиву с учетом всех прописанных в договоре норм. На конечном этапе, когда все операции прошли успешно, продавец недвижимости получит оплату, а покупатель – объект невидимости.

Какие недостатки и преимущества имеет аккредитив?

Аккредитив, как и иные способы оплаты сделок по недвижке, имеет как плюсы, так и минусы. Давайте рассмотрим их более подробно. К положительным сторонам можно отнести:

- При аккредитиве можно пройти проверку купюр, что убережёт вас от обмана и мошенничества.

- Банк предоставляет дополнительные гарантии.

- Сделка будет проведена по закону – банк-гарант следит за исполнением всех обязательств, прописанных в договоре.

- Денежные средства буду защищены и продавец сможет забрать их при расторжении сделки.

- Возможность осуществлять переводы между городами.

- Цена аккредитива небольшая – практически столько же, сколько стоит аренда банковской ячейки.

Покупка квартиры по аккредитиву

Однако есть и недостатки, о которых хочется узнать заранее:

- Прежде всего, это большой перечень документов для банка.

- Получить средства можно только одно физ или юрлицо. Этот вариант не очень удобен, если недвижимость находится в долевой собственности.

- Требуется уплатить комиссию в банк, с которым заключен договор.

- Если сделка отменяется, средства, положенные в банк, можно вернуть только через суд, что затягивает процесс.

- Банк уведомляет налоговую о проведении сделки.

- Стоимость услуг банка может быть весьма высока – она рассчитывается и от сложности сделки, ее объёма, иных обстоятельств.

Можно ли воспользоваться упрощенной процедурой оформления?

Условия исполнения банком взятых на себя по аккредитиву обязательств будут прописаны в договоре. Никоторые пользуются упрощённой процедурой, которая выглядит так:

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

- Подписание договора на недвижимость, в котором нужно обязательно прописать порядок оплаты и информацию об аккредитиве.

- Личный визит покупателя в банк с заявлением на открытие аккредитива. Дополнительно можно заранее позвонить в банк, чтобы узнать, какие нужно собрать документы.

- Внесение средств на счет.

- Банк отправляет уведомление об открытии счета.

- Личное прибытие покупатели и продавца с документами о сделке.

- Передача банку всех документов.

В данном случае аккредитив может быть исключительно безотзывным – покупатель не сможет до определенного момента забрать средства.

Как оформить все через банковского учреждение?

Когда покупатель обращается в банк с соответствующим заявлением, кроме даты обращения и регистрационного номера в документе должна быть зафиксирована следующая информация:

- Размер суммы.

- Перечень контактов лиц, которые вносят средства.

- Информация о тех, кто выступает получателем.

- Разновидность открытого счета, на какой период он открыт.

- Условия и время их выполнения.

- Способ подтверждения обязательств.

- Способ внесения комиссии.

Если нужно, в договор будут внесены дополнительные сведения по желанию получателя или продавца. Кроме того, в аккредитивных «отношениях» принимают участие следующие стороны:

- Банк-эмитент – учреждение, предоставляющее аккредитив.

- Банк-исполнитель, осуществляются проверку документов и перенаправляющий средства.

При этом банк может быть одним и тем же – этот вариант должны выбирать стороны, заключающие сделку.

Сколько стоит госпошлина за регистрацию прав собственности? Подробнее в нашей статье.

Здесь вы узнаете, что такое задаток и как его правильно вносить.

Чтобы открыть агентство по недвижимости, прочтите внимательно эту статью.

Советы по выбору банку и оплатам

Оформление аккредитива в банке

На сегодня очень многие крупные российские банки работают с аккредитивами: это и Сбербанк, Альфа-Банк, Бинбанк и многие другие. В основном, перечень услуг практически одинаков, разница будет лишь в стоимости услуг, комиссии, временных затратах на сбор документов и их проверку банковскими работниками.

Оплата аккредитива независимо от банка проводится следующим образом:

- Сначала банк проверяет поданные клиентом документы, что занимает от 1 до 5 рабочих дней.

- В течение трех дней после проверки на счет поступают денежные средства.

- Аккредитивный счет закрывается.

Главное, правильно выбрать банк, заранее узнав все особенности открытия счета, размеры комиссий и т.д.

Несмотря на все недостатки аккредитивов, их главным плюсом можно назвать то, что даже в случае расторжения сделки купли-продажи можно вернуть свои средства, которые будут надежно защищены в банке.