нет комментариев

нет комментариев

Налог с продажи квартиры по новым правилам

Получив прибыль от продажи личного недвижимого имущества, определенную его долю гражданин должен отдать в бюджет. Это общее правило, применение которого имеет ряд нюансов. Придется ли уплачивать налог с продажи квартиры при конкретных обстоятельствах, зависит от того, когда, как и за сколько она была приобретена. Иногда сумма платежа может быть снижена до нуля, а во многих случаях налога и вовсе не будет.

Правила налогообложения

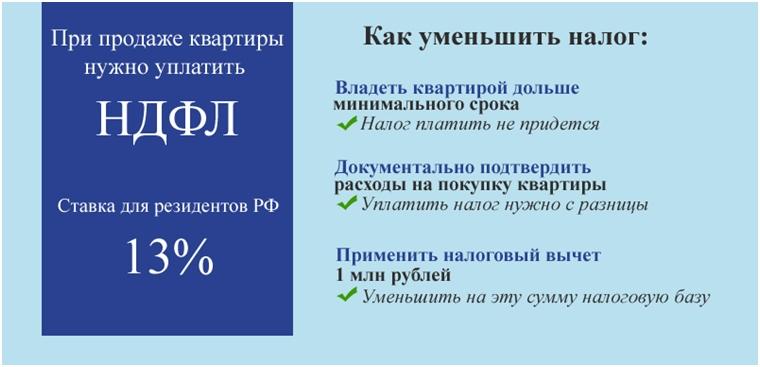

Полученная от продажи личной недвижимости гражданина прибыль облагается в России налогом на доходы физлиц (НДФЛ). Начисляется он по той же ставке, что и налог при работе по найму — 13%. Но это не значит, что каждый гражданин, продавший квартиру, должен заплатить указанную долю подученной суммы государству. В Налоговом кодексе предусмотрены условия освобождения от налога (статья 217.1) — установлен так называемый минимальный срок владения недвижимостью. Если гражданин обладал квартирой дольше этого времени, то после ее продажи государству он ничего не должен.

До конца 2015 года упомянутый срок был равен трем годам. Отсюда пошло известное многим «правило трех лет» — если человек владел квартирой дольше, то прибыль, полученная от ее продажи, налогообложению не подлежала.

Новые правила в части минимального срока

В конце 2014 в налоговое законодательство были внесены поправки. Они изменили порядок определения минимального срока. Теперь правило трех лет актуально лишь для квартир, полученных в собственность в 2015 году и раньше. Для объектов, приобретенных в 2016 и в последующие годы, действуют другие условия. Срок 3 года актуален, только когда квартира:

- приватизирована;

- получена в подарок или в результате наследования (но не от любого лица, а только от ближайших родственников);

- приобретена по договору пожизненной ренты.

Для объектов, которые куплены либо получены любым иным способом в 2016 году и позже, действует новый срок владения — 5 лет.

Допустим, квартира была куплена в 2017 году. Продать ее без налоговых последствий можно только спустя 5 лет. Если же это, например, подарок супруга (родителей, детей), то через 3 года собственник может ее продать безо всяких налогов.

Законные механизмы уменьшения налога

Когда все же необходимо заплатить налог при продаже недвижимости, для физических лиц предусмотрены 2 способа его снижения:

- Вычет подоходного налога в сумме 1 млн рублей. Он применяется к базе, то есть на эту сумму уменьшается доход от реализации квартиры.

- Подтверждение расходов. Налогом облагается прибыль продавца, то есть разница между его доходом и затратами. Если расходы (стоимость квартиры при ее покупке) подтверждены документами, это уменьшит налоговую базу и, как следствие, сам налог.

Какой из двух методов выбрать, решает сам плательщик налога. В каждой ситуации нужно посчитать, что выгоднее применить.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Пусть в 2016 году физлицо приобрело квартиру за 4 млн рублей, а в 2018 она была реализована за 4,5 млн. Оценим оба варианта снижения налога:

- Если заявить вычет, то база для исчисления налога составит 4,5 — 1 = 3,5 млн. Именно к этой сумме будет применена ставка 13%. В бюджет гражданин должен будет уплатить: 3,5 / 100 * 13 = 0,455 или 455 тыс. рублей.

- Если подтвердить расходы на покупку квартиры, то налоговая база составит: 4,5 — 4 = 0,5 млн. Сумма платежа в этом случае исчисляется так: 0,5 / 100 * 13 = 0,065 или 65 тыс. рублей.

Очевидно, что в данном случае гораздо выгоднее выбрать второй вариант.

Привязка к кадастровой стоимости

Раньше весьма распространенной практикой было занижение стоимости квартиры в договоре. Это рискованно, ведь в случае отмены сделки покупатель обязан вернуть продавцу лишь ту сумму, которая фигурирует в документах. Но владельцы недвижимости зачастую шли на это в попытке сэкономить на налоге.

В настоящее время актуальность этого способа сильно снизилась, поскольку в Налоговом кодексе появилось новое положение. Теперь сумма, полученная продавцом квартиры, сравнивается с ее кадастровой стоимостью на начало того года, когда осуществляется сделка. Если бывший владелец реализовал квартиру по цене ниже 70% от кадастровой стоимости, то налог следует исчислить именно с этой суммы.

Допустим, по документам квартира приобретена в 2016 году за 3 млн рублей, а в 2018 реализована за ту же сумму. На начало 2018 года по кадастровой стоимости квартира оценена в 5,2 млн рублей. 70% от этого составляет 3,64 млн. Значит, для расчета налога должна применяться именно эта сумма, поскольку она больше, чем доход продавца квартиры по договору. Пользоваться налоговым вычетом в этой ситуации нецелесообразно — тогда налог будет начислен с суммы 2,64 млн. Гораздо выгоднее подтвердить расходы. Расчеты будут таковы:

- налоговая база составит 3,64 — 3 = 0,64 или 640 тыс. рублей;

- сумма налога равна 0,64 / 100 * 13 = 0,0832 или 83,2 тыс. рублей.

Декларирование дохода и уплата налога

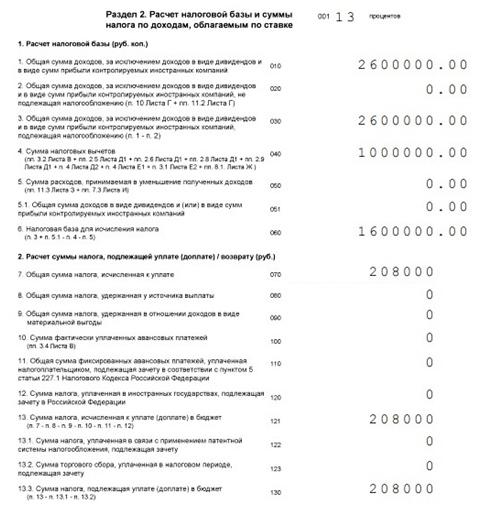

Чтобы уплатить налог с продажи собственной квартиры, прежде нужно задекларировать доход. Для этого нужно подать в ИФНС декларацию 3-НДФЛ. В этой форме отражается доход от реализации недвижимости, имущественный вычет или сумма расходов, которые уменьшают налоговую базу, а также производится расчет налога к уплате. К декларации прилагаются документы, подтверждающие полученный доход, а при необходимости — уменьшающие налоговую базу расходы.

Налоговой службой разработана специальная программа для физических лиц, которые должны отчитаться по форме 3-НДФЛ (можете скачать образец). Кроме того, можно воспользоваться личным кабинетом на сайте ФНС или порталом «Госуслуги». Классический способ — заполнить форму на бумаге и принести в налоговый орган (или отправить почтой) — также вполне допустим. В этом случае обращаться нужно в ИФНС по месту проживания.

Подать декларацию и произвести уплату налога нужно по истечении того года, в котором была реализована квартира. Крайний срок подачи — 30 апреля, а перечисления суммы налога — 15 июля следующего года. Так, если объект продан в текущем году, задекларировать доход нужно до 30.04.2019, а сделать платеж — до 15.07.2019.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Направить отчет в ИФНС следует и в том случае, если в результате уменьшения дохода на сумму вычета или расходов налог станет равен нулю. В противном случае может последовать штраф в размере 1 тыс. рублей. Освобождение от обязанности подавать форму 3-НДФЛ есть только у тех лиц, кто владел недвижимостью дольше минимального срока и не должен уплачивать налог.