1 комментарий

1 комментарий

Коэффициент абсолютной ликвидности — формула по балансу

Быстрое перевоплощение одного вида активов конкретной организации в другие, пользующиеся в определенный момент большей популярностью, называется ликвидностью.

Виды ликвидности и ее нюансы

Ликвидность (мобильность) ориентируется на определенный промежуток времени, в течение которого происходит превращение актива, как и положено в финансовых средствах.

Мобильность компании в части показывает ее возможности по выполнению взятых обязательств. То есть, имеющаяся ликвидность отображает способность фирмы оплачивать займы, взятые на кратковременный период. Что касается коэффициента ликвидности, то он более подробно раскрывает мобильность активов предприятия.

Существует четыре типа ликвидности, это:

- высокие или товарно экономические;

- быстрые или заемные;

- медленные или перспективные;

- ожидаемые или антиципированные.

Высокая ликвидность имущества построена на возможности различной продукции перевоплощаться в платежные средства. Данная возможность, в первую очередь имеет зависимость от продолжительности времени, которое затрачивается на поиск потенциального клиента, технических свойств продукции, и ее стоимости.

Такая ликвидность рассчитывается по следующим показателям:

- страховым и техническим свойствам товара;

- продолжительности поиска потребителя;

- цены осуществляемой сделки;

- макроэкономического положения.

Кредитная мобильность выражается в способности фирмы приобретать активы в кредит, при этом залогом займа будет являться имеющаяся собственность. Однако, организация имеет право применять заложенную собственность для получения прибыли, главное, чтобы данное условие было прописано в кредитном соглашении.

При этом необходимо знать, что кредитные учреждения значительно занижают стоимость задатка, в отличие от рыночной цены. Таким образом, компания сможет воспользоваться таким видом ликвидности, если будет уверена в том, что погасит взятый заем и начисленные на него проценты, вовремя.

Такой вид имеет следующие преимущества:

- организация может не спешить реализовывать свое имущество, выставленное в качестве залога. Таким образом, учредитель ограждает себя от потери доходов, которые могут возникнуть при спешной продажи товара по заниженным ценам;

- если в последующем периоде ожидается рост стагнации экономики, то заемщик, сможет получить большую сумму прибыли после закрытия взятого кредита, и продажи заложенной собственности.

Ликвидность, которая будет получена в будущем, называется перспективной или медленной. При этом компания на всем протяжении планового срока должна фиксировать взятые обязательства и расходы по ним.

Антиципированный вид ликвидности, подразумевает под собой возможность предприятия брать ссуды в счет будущей прибыли.

Формула и вычисления по коэффициенту абсолютной ликвидности

Расчет абсолютной ликвидности производится согласно данным по балансу предприятия. Для его вычисления в настоящее время существует очень много разнообразных компьютерных программ, с помощью которых можно легко и быстро произвести необходимый расчет, и установить рентабельность предприятия.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

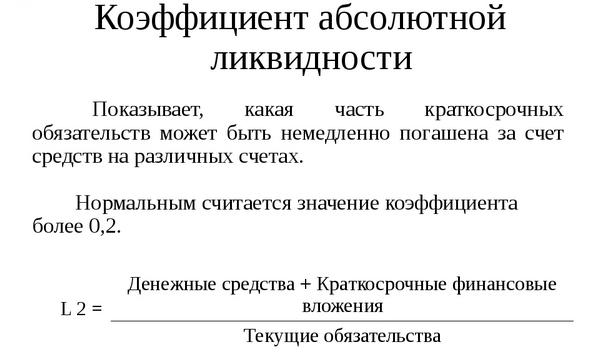

Данный коэффициент отражает выплачиваемый процент по краткосрочным займам за счет финансовых ресурсов фирмы.

Такой показатель ликвидности помимо собственника, интересен и другим сторонним лицам, к которым относятся:

- финансовые вкладчики, которые перед вложением денежных средств отслеживающие коэффициент текущей ликвидности;

- производители различных товаров, принимающие решения о возможности предоставить рассрочку по платежам;

- банковские сотрудники, требующие предоставления гарантий по выплате финансовых кратковременных займов, выдаваемые фирме.

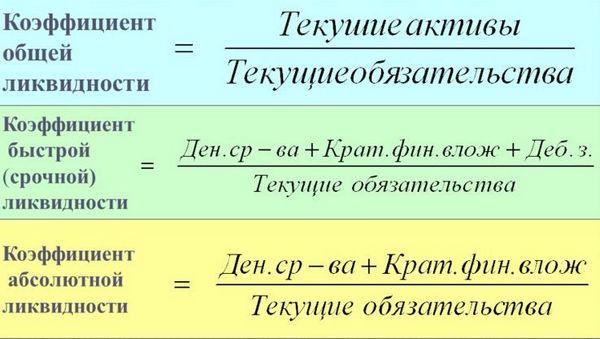

Формула вычисления «абсолютной ликвидности» выглядит следующим образом:

К(ал)=(ФР+ДВ)/ТО, где:

- К(ал) – коэффициент абсолютной ликвидности;

- ФР – финансовые ресурсы компании;

- ДВ – денежные вложения, не длительного характера;

- ТО – текущий этап обязательств.

В заграничных денежных анализах организаций, применяется установленный нормативной базой ограничительный показатель такого коэффициента, который равняется 0.2. Данное числовое значение указывает на то, что ежедневно компания должна иметь возможность оплачивать двадцать процентов от всей взятой суммы займа, финансовому учреждению.

В Российской Федерации, такой показатель не обосновывается ни одним нормативным документом, однако большинство кредитных учреждений пользуются установленным коэффициентом. Получается, что предприятие считается успешным, если учредители способны отдавать каждый месяц двадцать процентов заработанных средств на погашение имеющихся пассивов.

Также существуют финансовые организации, предоставляющие кратковременные кредиты, у которых установленный коэффициент составляет более 50 процентов.

Ликвидность баланса

Ликвидностью баланса именуется показатель, который при расчет суммы уплаты пассивов компании имуществом, временной период перевоплощения в финансовые средства предприятия будет соответствовать периоду закрытия задолженности.

- платежеспособность предприятия за отчитываемый период времени, считается удовлетворительный;

- организация имеет возможность оплачивать взятые кредиты в ближайшем будущем;

- учредитель может подтвердить свою состоятельность, в части оплаты обязательств по долгосрочному договору.

В случае, если активы равны пассивам, то баланс считается не ликвидным.

Такое тестирование считается не точным. Поэтому для более конкретного показателя о деятельности компании можно получить использую денежные коэффициенты.

Экономические значения признаков абсолютной ликвидности

Показатель абсолютной ликвидности отражает процент обязательств, которые необходимо осуществить в настоящее время, то есть какой именно процент организация способна оплатить по взятым краткосрочным платежам. Данное значение большую роль играет для производителей и поставщиков различных материалов. Так как именно в данном случае берется во внимание рассматриваемый коэффициент.

В настоящее время минимальное значение такого показателя равняется 0,2 или 20 процентов. А максимальное значение может превышать 0,5 или 50 процентов. Поэтому для качественного проведения финанализа лучше всего использовать такой коэффициент в сравнении за два, и более отчетных периодов.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Смысл коэффициента

Помимо абсолютной ликвидности еще существует:

- текущая;

- критическая.

Получается, что коэффициент абсолютной разновидности отражает моментальную платежную способность предприятия, когда критические и текущие показывают способность организации производить обязательные платежи в ближайшем будущем.

При осуществлении финансового анализа, вычисляются все три показателя, однако принимается к учету в основном абсолютный коэффициент. Так как данное числовое значение очень важно для финансовых и кредитных учреждений, для того чтобы оценить настоящую платежеспособность компании.

Абсолютный коэффициент применяется вкладчиками для доказательства своевременного исполнения текущих платежей по краткосрочным займам в установленные сроки.

Более подробно о коэффициенте оборачиваемости кредиторской задолженности вы узнаете тут.

Здесь мы рассмотрим, как рассчитать коэффициент текучести кадров.

Как рассчитать коэффициент оборачиваемости оборотных средств? Подробнее тут.

Показатель выше/ниже нормы, (образец)

Если показатель составляет меньше 20 процентов, то полагается, что увеличение кратковременного займа не пропорционален росту оборотного имущества. Такое случается, если у фирмы появились новые источники дополнительной прибыли, что привело к увеличению свободных финансовых средств на счетах компании.

Помимо этого, к увеличению средств могло привести закрытие дебиторки с помощью договоренности с поставщиками о предоплате за поставляемый товар.

Фактически рассмотрение значений ликвидности осуществляется их совокупностью. Различием в полученных результатах могут выступать определенные факторы.

Образец расчета абсолютной ликвидности:

| Название значения | Шифр | На 31.12.2016года/тыс.руб | На 31.12.2014года

/тыс.руб |

На 31.12.2013года

/тыс.руб |

|---|---|---|---|---|

| Активы | ||||

| 1.Оборотные активы | 2310 | 570 | 450 | 290 |

| запасы | 2320 | 260 | 230 | 200 |

| дебиторский долг | 2330 | |||

| денежные инвестиции | 2340 | 700 | 500 | 300 |

| итого | 2300 | 1530 | 1180 | 790 |

| Пассивы | ||||

| 2.Кратковременные кредиты | ||||

| взятые средства | 3410 | 400 | 270 | 550 |

| долг по кредиту | 3420 | 242 | 567 | 598 |

| будущая прибыль | 3430 | |||

| иные платежи | 3440 | 200 | 265 | 170 |

| итого | 3400 | 842 | 1102 | 1318 |

Для вычисления необходимого числового значения абсолютной ликвидности, нужно прописать показатели из баланса в выражение:

Сумма активов согласно шифрам (2330+2340) к сумме расходов (3410+3420+3440), получается:

- К(ал)2016=700/(400+242+200)=0,83;

- К(ал)2015=500/(270+567+265)=0,45;

- К(ал)2014=300/(550+598+170)=0,23.

Кратковременный долг за предыдущий период может быть закрыт:

- в 2016году моментально;

- в 2015году за двое суток;

- в 2014году за трое суток.

В случае если бухгалтерскими сотрудниками предприятия будет не верно, или вовсе будет отсутствовать расчет абсолютной ликвидности, то финучреждения и поставщики могут такой организации отказать в сотрудничестве. Что повлечет для фирмы значительные убытки, и дальнейшее банкротство.

Не «ликвидность ориентируется» (не важно, на что она ориентируется и ориентируется ли, она вообще ни на что не может ориентироваться, если уж на то пошло), а Ликвидность есть. То есть: ликвидность есть способность активов переходить в деньги. Причем, быстро и без проблем. Отсюда — понятия высокая и низкая ликвидность. Естественно, что не все активы будут высоколиквидными. И почему ничего не сказано о том, что коэффициент абсолютной ликвидности в размере 0,2 означает то, что фирма сможет ежедневно оплачивать 20% своих обязательств?

Кратковременный долг закрывается в 2014 году за трое суток а в 2017 году ?