нет комментариев

нет комментариев

Форма декларации 6-НДФЛ: образец и сроки сдачи

Отчетность по зарплате работников нередко представляет собой самую трудоемкую часть в работе бухгалтера. Помимо расчета самих выплат и начислений страховых взносов необходимо своевременно и в полном объеме удержать налог на доходы (НДФЛ). С этими целями не так давно достаточно было предоставления ежегодных справок по форме 2-НДФЛ в ФНС. Теперь необходимо и заполнение 6-НДФЛ – ежеквартального налогового расчета. О том, что представляет собой эта форма и как правильно ее заполнить, пойдет речь ниже.

Для чего нужна отчетность

Начиная с 2016 года, работодателей обязали ежеквартально предоставлять сведения о начисленной заработной плате и удержанном налоге. Если ранее формировалась информация отдельно по каждому работнику в виде справок 2-НДФЛ, то к новому расчету предъявляются несколько иные требования. Бухгалтерская форма 6-НДФЛ содержит следующую информацию:

- общий объем выплат сотрудникам;

- сумма удержанного налога;

- размер вычетов;

- даты выплаты доходов, удержания НДФЛ и перечисления в бюджет.

Сведения предоставляются в общем виде без разбивки по сотрудникам. Данные формируются нарастающим итогом с начала года. В качестве доходов, помимо заработной платы, учитываются другие поступления в пользу сотрудников, облагаемые НДФЛ, в том числе:

- дивиденды;

- подарки, общая годовая стоимость которых превышает 4 000 рублей;

- беспроцентные займы;

- вознаграждения по договорам гражданско-правового характера.

Порядок заполнения и состав отчетности

Форма 6-НДФЛ заполняется налоговыми агентами, в качестве которых могут выступать как организации, так и ИП. Расчет обязателен к заполнению, если за указанный период проводились какие-либо выплаты физическим лицам.

Правила заполнения 6-НДФЛ предусматривают 3 основных раздела в расчете. К ним относятся: титульный лист, 1-й раздел с обобщенными сведениями о начислениях за весь период нарастающим итогом, 2-й раздел, содержащий данные отчетного квартала.

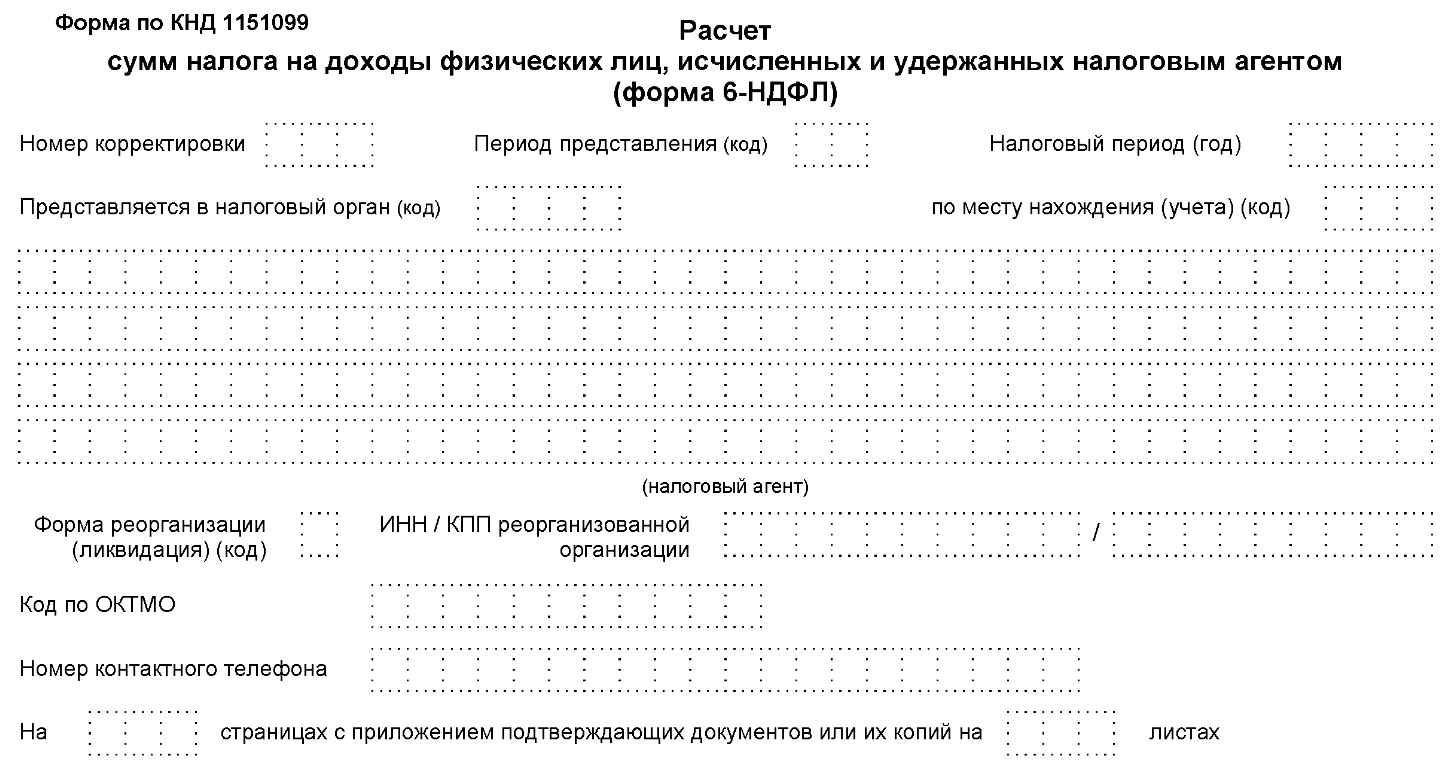

Титульный лист

Первый лист расчета предназначен для представления информации о плательщике, его реквизитах (ИНН, КПП, ОКТМО). Помимо отчетного года, указываются коды расчетов, определяющие периоды предоставления. Так, за 1-й квартал проставляется код 21, за полугодие – 31, за 9 месяцев – 33, годовой расчет – 34. При необходимости проставляется номер корректировки по порядку. Если расчет первичный, то значение этого поля – 0. Также необходимо заполнить поле, которое сообщает номер налогового органа, куда и предоставляется расчет.

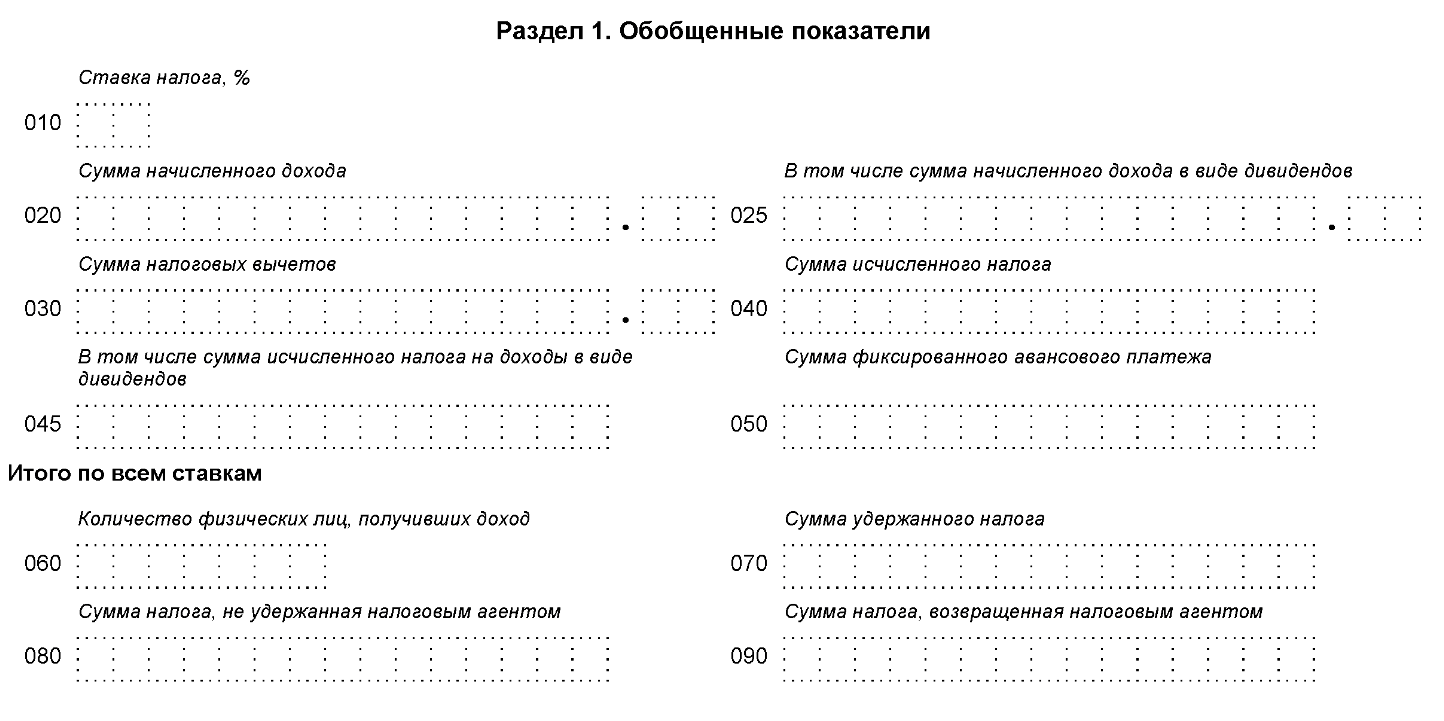

1 раздел

В первом разделе содержатся обобщенные показатели по начисленным доходам в целом за весь отчетный период, также указываются объемы предоставляемых в пользу работников налоговых вычетов, начисленных дивидендов. При наличии нескольких ставок НДФЛ информация дается по каждой из них, в том числе:

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

- строка 010 – ставка налога;

- строка 020 – общий полученный работниками доход;

- строка 025 – дублируется сумма дивидендов (если таковые имеются);

- строка 030 – общий размер налоговых вычетов, на которые имеют право сотрудники;

- строка 040 – сумма исчисленного с доходов НДФЛ;

- строка 045 – НДФЛ по дивидендам;

- строка 050 – фиксированный авансовый платеж.

Далее идет информация о количестве сотрудников и движении налога:

- строка 060 – число лиц, получивших за отчетный период доход;

- строка 070 – удержанный (перечисленный в бюджет) налог;

- строка 080 – сумма НДФЛ, не удержанная по каким-либо причинам, не нужно здесь показывать налог с «переходящей зарплаты», это будет считаться ошибкой;

- строка 090 – налог, возвращенный налоговому агенту.

Данные по НДФЛ в строках 040 и 070 могут не совпадать. Так, строка 040 показывает общий размер начисленного с доходов налога. Учитывая, что НДФЛ с зарплаты последнего в отчетном периоде месяца платится уже в следующем квартале, на эту часть налога и будет ориентироваться разница между показателями строк.

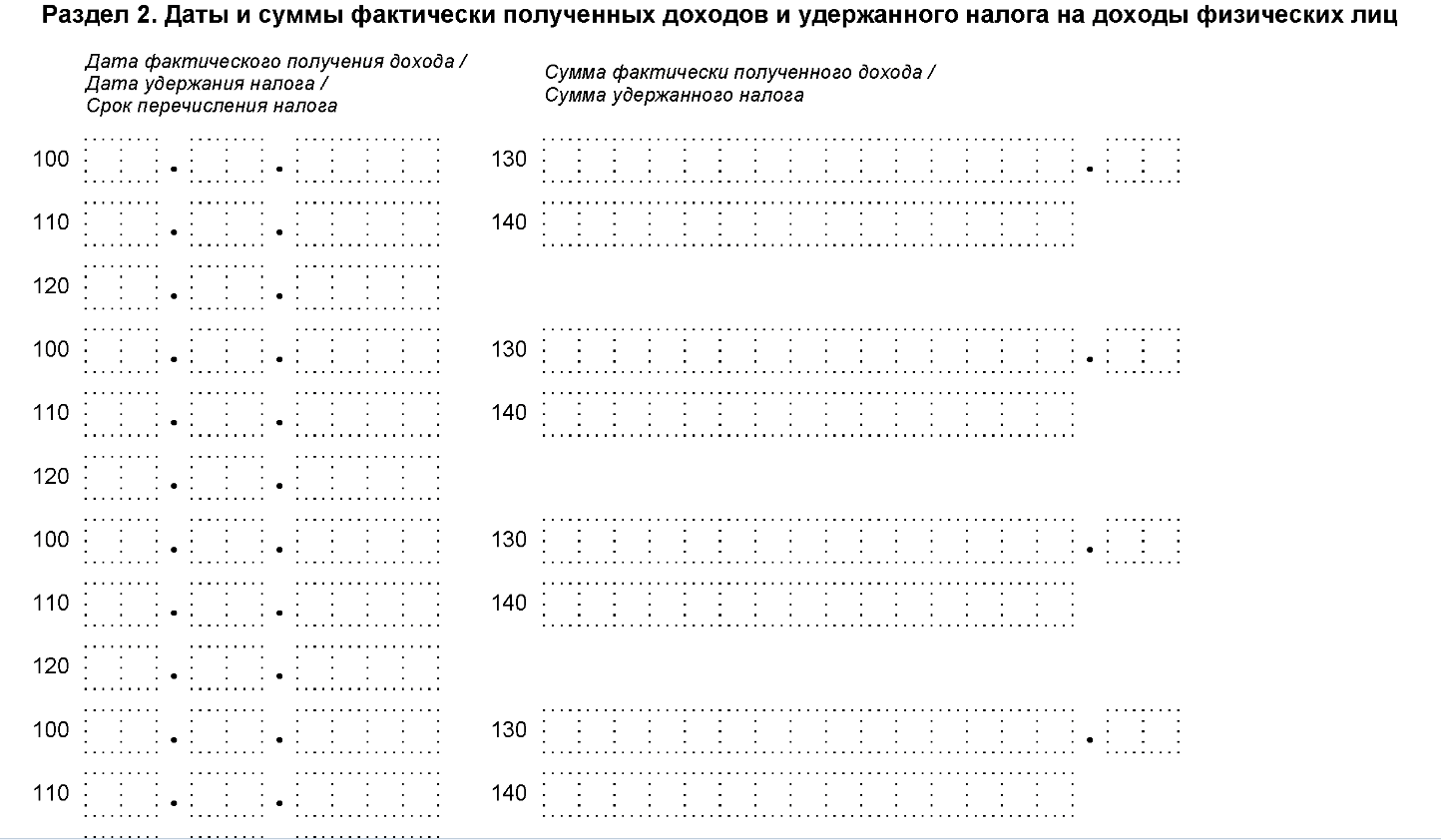

2 раздел

Второй раздел расчета обычно вызывает больше затруднений при заполнении. Здесь уже указываются все начисления в отдельности. Допускается сформировать несколько блоков на каждый случай выплаты (строки 100 – 140), которые предоставляют информацию:

- Строка 100 – дата фактического получения дохода. Согласно положениям НК РФ, для заработной платы и авансов это последний день месяца, в котором происходили выплаты.

- Строка 110 – дата удержания налога. По общим правилам указывается день фактической выплаты дохода.

- Строка 120 – дата перечисления налога. Рассматривается как следующий день после выплаты (для заработной платы, материальной помощи, премий) или последнее число месяца (для больничных и отпускных).

- Строка 130 – сумма фактически полученного дохода, с которого следует удержать НДФЛ.

- Строка 140 – сумма удержанного налога.

Итоговые данные по строкам 130 и 140 суммируются отдельно для справочной информации.

Раздел 2 заполняется блоками для каждого события, будь то выплата заработной платы, выдача аванса, начисление больничных, премий, отпускных. При этом если у нескольких сотрудников совпадают даты и условия выплаты (например, расчет больничных или отпускных), то итоговый результат по строкам 130 и 140 суммируется в пределах одного блока.

Нюансы при заполнении формы 6-НДФЛ

Форма 6-НДФЛ признана одной из самых непростых отчетностей. При заполнении расчета следует обращать внимание на ряд условий и руководствоваться общими правилами и положениями, которые периодически подтверждаются Минфином.

Дата получения доходов

Первоначально перед заполнением блоков стоит обратить внимание на дату получения дохода. Несмотря на то, что определение даты представляется очевидным, Налоговый Кодекс трактует собственные правила. Так, согласно п.2 ст. 223 НК РФ, датой дохода в виде оплаты труда признается последний день месяца, в котором суммы были начислены. По такому же алгоритму определяется дата получения доходов в виде ежемесячной производственной премии.

Дата дохода определяется по фактической выплате в следующих случаях:

- отпускные;

- больничные;

- годовые, квартальные и непроизводственные премии;

- материальная помощь;

- компенсация за неиспользованный отпуск.

Отражение отпускных и больничных сумм

Информация о выплаченных отпускных и больничных суммах в расчете 6-НДФЛ отражается идентично. Следует помнить, что датой получения дохода считается фактический день выплаты. Перечисление же налога производится не позднее последнего дня месяца. Но если этот день выпадает на выходной или праздничную дату, то срок уплаты переносится на следующий рабочий.

В связи с этим возникают некоторые трудности, если отпускные и больничные были выплачены в последний отчетный месяц квартала (например, в июне), а крайняя дата оплаты совпала с выходным. В этом случае заполнить соответствующий блок 2 раздела необходимо будет в следующем 3-м квартале. Но при этом общие данные должны учитываться в строках раздела 1 2-го квартала.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Пример 1. В организации в феврале была начислена заработная плата 132 000 рублей (НДФЛ к удержанию – 17 160 руб.), отпускные на сумму 22 500 с выплатой 7 февраля (НДФЛ к удержанию – 2 925 руб.), а также рассчитан больничный лист в размере 7 800 (НДФЛ к удержанию 1 014 руб.), выплата по которому производится 15 февраля.

Как отразить отпускные в 6 НДФЛ, а также прочие начисления за февраль?

| Блоки | Зарплата | Отпускные | Больничный лист |

|---|---|---|---|

| строка 100 | 28.02.2019 | 07.02.2019 | 15.02.2019 |

| строка 110 | 14.03.2019 | 07.02.2019 | 15.02.2019 |

| строка 120 | 15.03.2019 | 28.02.2019 | 28.02.2019 |

| строка 130 | 132 000 | 22 500 | 7 800 |

| строка 140 | 17 160 | 2 925 | 1 014 |

Отражение аванса в расчете

Как отразить аванс при заполнении формы 6-НДФЛ? По требованию законодательства заработная плата выплачивается работникам не менее 2-х раз в месяц. Срок выплаты аванса – последнее число. Соответственно, НДФЛ должен быть удержан уже в следующем месяце. В расчете 6-НДФЛ авансовые суммы отдельно не указываются. Они являются частью начисленной зарплаты и отражаются по общим правилам.

Сроки сдачи 6-НДФЛ в 2019 году

Расчет представляет собой ежеквартальную форму, которая заполняется нарастающим итогом в течение года. Срок сдачи 6-НДФЛ поквартально – последнее число месяца, следующего за отчетным периодом. Годовой же расчет предоставляется не позднее 1 апреля. В 2019 году это будут следующие крайние даты:

- за 2018 год – 1 апреля 2019;

- за 1 квартал 2019 – 30 апреля 2019;

- за полугодие 2019 – 31 июля 2019;

- за 9 месяцев 2019 – 31 октября 2019;

- за 2019 год – 1 апреля 2020.

Кому нужно сдавать 6-НДФЛ

Расчет по форме 6-НДФЛ предназначен для налоговых агентов. В этом качестве могут быть признаны не только работодатели, но и те, кто начислил доход в отношении физических лиц. Соответственно, если зарплата не начисляется, обязанности по формированию отчетности этого вида не появляется.

При отсутствии расчетов или обнаружения ошибок может потребоваться дать пояснение в налоговую. Форма составляется в произвольном виде, при необходимости ранее сданные расчеты корректируются.

Штрафы за несдачу отчетности

Несвоевременная сдача расчета приводит к начислению налоговыми органами штрафа в размере 1000 рублей за каждый просроченный месяц, в том числе неполный. За недостоверные сведения работодатель может получить штраф в размере 500 рублей.

Что такое 7-НДФЛ

Корректность данных по начисленному и удержанному налогу на доходы физических лиц, отраженному в расчетах 6-НДФЛ и справках 2-НДФЛ, контролируется налоговыми органами. И хотя исчисленный НДФЛ достаточно редко совпадает с суммой удержанного, при появлении больших расхождений могут потребоваться разъяснения.

Для обнаружения несоответствий ФНС пользуется специальной формой, разработанной для внутреннего потребления – 7-НДФЛ. Поэтому во избежание появления дополнительных вопросов необходимо самостоятельно анализировать сформированные расчеты для своевременного выявления неточностей.